申萬宏源證券高級電子分析師 王謀

本期投資提示

本周的電子解讀我重點更新全球4Q17半導體(尤其是封測)庫存景氣趨勢,再此基礎上,我亦將結合2Q18臺積電業績、1Q18大陸封測設計業績等等討論當前全球半導體景氣的多空因素。提醒投資者后續重點關注Cypress(Nor Flash對標兆易創新)、TI(德州儀器)、高通、海力士、UMC(半導體代工廠代表之一)最新季度營運披露。標的方面,我推薦拓邦股份、水晶光電。

一周電子數據解讀

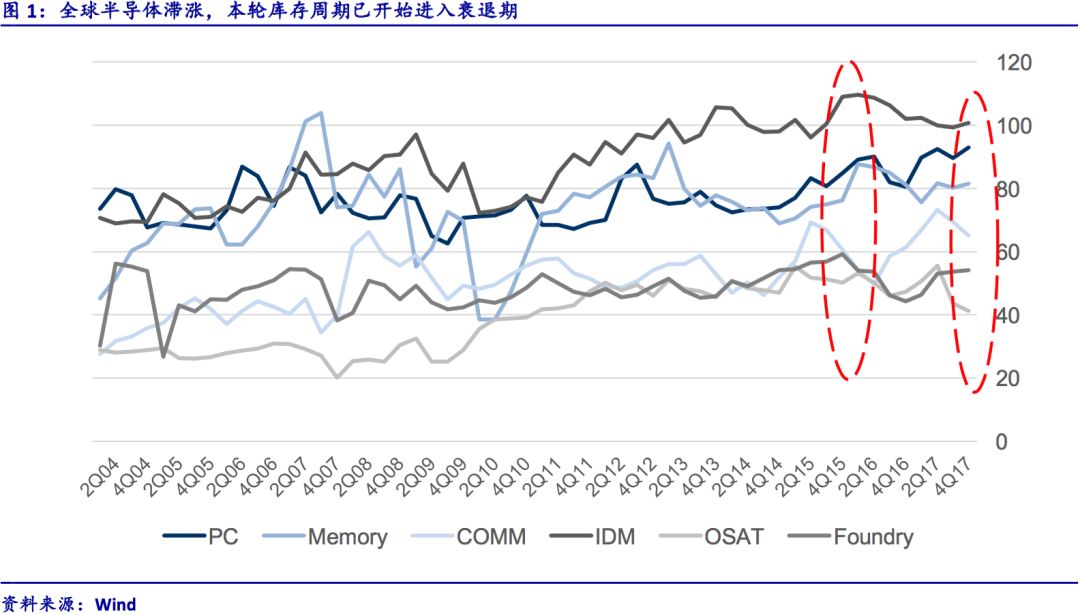

首先從半導體景氣研究框架出發,全球半導體庫存表明本輪傳統產業周期開始步入衰退期,電子/半導體整體機會或須等到4Q18以后。我更新了4Q17全球半導體各供應鏈庫存趨勢,觀察到當前上下游庫存特征與3Q15十分相似:上游智能手機Fabless和下游封測庫存持續向下調整、存儲器/Foundry庫存滯后性上升。通常而言,上游Fabless和下游封測庫存對終端需求變化較為敏感和領先,而中游庫存則相對滯后,在本輪景氣期維持了約4個季度后,Fabless和封測庫存下調預示下游需求展望疲弱,進入消庫存的下行期。因此我認為,當前全球半導體供需景氣度已開始步入衰退的階段,歷史上這一階段或持續3~4個季度,意味著從庫存、業績角度來看,全球電子/半導體整體彈性機會或將至少等到4Q18。

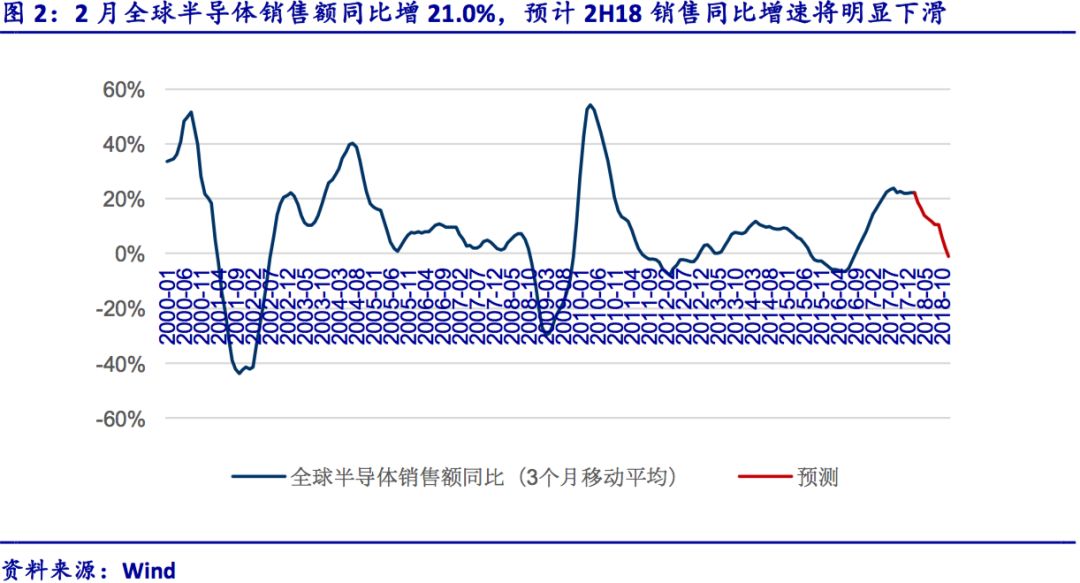

如果從全球半導體銷售額角度來展現這一過程,我認為2018年全年全球半導體銷售額增速區間將落在10~15%的觀點,低于2017年,景氣不慍不火,但2Q18將是全球半導體景氣高點,2H18全球半導體銷售將步入下一個衰退周期。1~2月全球半導體銷售由于智能手機去庫存、挖礦需求不確定性增加,銷售額環比波動加大。步入2Q18,安卓智能手機補庫需求將拉動半導體景氣略升(但下面我亦將討論臺積電指引的影響),且服務器、工業和汽車領域需求穩定,Nand Flash、Dram價格跌勢將緩和,而挖礦需求仍然是影響邊際景氣的重要不確定因素。我預計2Q18將是全球半導體景氣高點,隨著同期基數進一步走高、存儲器等各類半導體器件價格趨于疲軟,全球半導體銷售額同比增速將明顯下滑,整體景氣將步入衰退周期。

其次從海內外半導體業績來初步驗證下這個預判,我認為臺積電2Q18~3Q18業績還有下調全年業績指引的可能性。臺積電1Q18季報中展望2Q18營收環比下降7%,同比增長僅11%(按照之前指引,2Q18應同比增20%左右),毛利率48%,環比下滑明顯。同時,公司下調全年營收增速指引至10%左右(之前為10~15%)。影響臺積電業績的原因主要在于智能手機訂單下修和挖礦需求不確定性。智能手機方面,公司認為中國智能手機2Q18需求的確將有所恢復,但很緩慢,而高端機型(對臺積電而言主要指iPhone)需求不及之前預計。我認為,由于Foundry本身交期較長,產能調整普遍不如上游設計商和下游封測廠靈活,從庫存調整滯后的角度來看,臺積電Q2~Q3很有可能還會下調業績預期,2Q18 28nm制程稼動率下滑可能是一個信號。

另外,A股封測業績也能夠驗證以上預判,我預計長電科技、通富微電1Q18業績也很平淡。華天科技1Q18季報已經披露,雖然營收正常增長,但凈利潤下滑達29%。營收增長來自于2H17新增產能,利潤下滑的主要原因之一即4Q17~1Q18新增產能稼動率提升明顯不如2017年,下游需求波動性加大。另外,封裝基板、人工成本上升亦是造成華天科技毛利率下滑的原因,基于此,我預計長電科技、通富微電1Q18業績也將很平淡。

有趣的是,根據我從華天科技了解到的情況,封裝基板的價格從4月開始有明顯松動,亦部分印證我上述預判,即從2Q18開始,電子/半導體各類元件芯片均將受到庫存周期下行的影響,ASP或多或少都將面臨壓力,建議投資者可密切觀察2Q18~3Q18存儲器(Dram、Flash、Nor等)、被動元件(MLCC、電阻電感等)毛利趨勢,我已在密切跟蹤A股兆易創新、風華高科等公司營運變化。

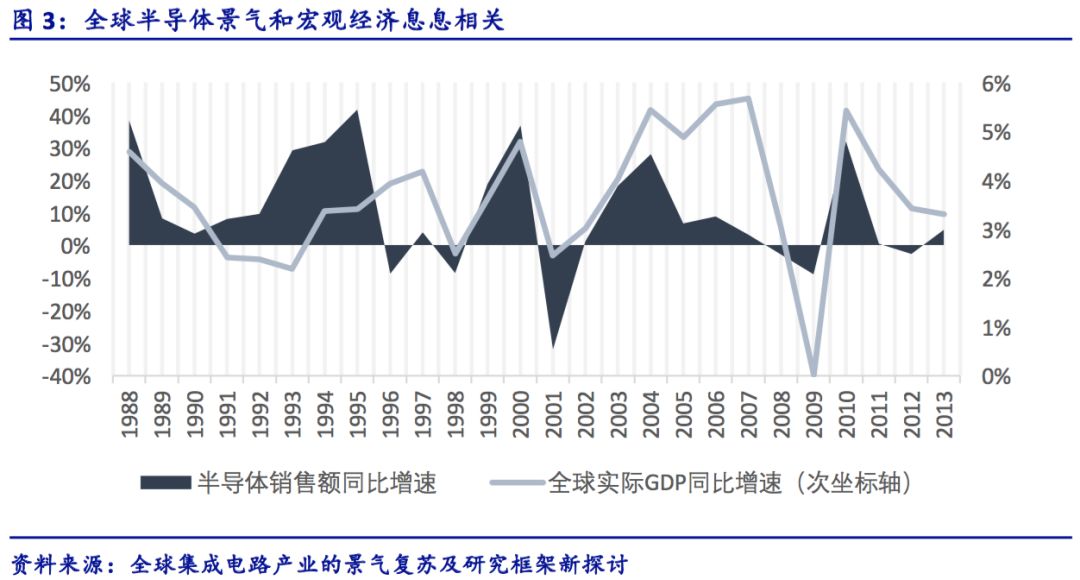

最后,在討論“利多”的因素之前,我還想提醒投資者全球半導體的制造業屬性與宏觀經濟景氣的同步性。半導體產業價值大約65%來自于芯片制造和封裝,因此從行業屬性來看是偏向于重資產的,因此也必定存在周期性。從過去30年的經驗來看,全球半導體銷售增速和實際GDP增速基本同步。因此如果我說全球半導體景氣2H18將明顯下滑,亦在說全球宏觀經濟2H18將有壓力,相反,投資者也可從宏觀經濟的趨勢來判斷全球半導體景氣。

回到“利多”因素的討論,我認為從業績來看,此輪周期下行(包括價格下行)幅度并不會超過2H14~1H16。核心的理由是與之前比,大數據/云計算/AI/智能制造/智能汽車支撐的服務器、物聯網產業基數已具備相當規模且增速進入穩定成長階段,填補了一般消費電子、智能手機、PC等傳統領域周期下行的坑(這也是Dram的景氣還能夠相對維持的原因)。換句話說,半導體景氣增長的中樞在逐年提升并至少持續至2025年。因此我建議全球投資者可在下一輪周期前(或許在2Q19前后)再加大對全球半導體的關注,在此之前,我偏謹慎。另外,從半導體技術更迭和下游領域結構升級的角度來看,喜歡思考全球經濟和生產力的投資者亦可結合半導體產業的進展思考全球全要素生產率和技術因素對經濟中長期的影響進度。

對于A股而言,業績只是需要考慮的有限的一部分,國產替代的“利多”主題至少在2021年以前持續作為每次主升浪的主要推動力。雖然說當前國內半導體行情的主要推動不是業績,但一旦情緒趨冷,壞的業績卻是會加速行情崩盤,我認為在當前全球景氣的背景下,需要越來越關注這一點。問題是如何把握國產替代主題的情緒節奏,我認為這一點很難,很大一部分是行業比較、流動性和利率價差形成的結果。但就半導體國產替代的行業關注點而言,我認為應該去注意跟蹤:

1、 合肥19nm Dram 10%良率的具體突破時間點(4Q18),以及達到經濟試產的具體時間點(2019);

2、 長江存儲32層 Nand Flash(突破,但沒經濟性)量產出貨時點(4Q18),64層產品的良率進展(2019);

3、 中芯國際14nm制程的量產、投產進展時間點(2Q19);

4、 國內半導體設備廠商的上市進程,包括中微半導體、Mattson等等;

5、 國家大基金二期籌備(2Q18)以及投向(3Q18~2019)進展:與設備、硅片等材料、IC設計相關的資產注入可能;

6、 政府針對加速集成電路國產化進程的其他政策措施;

預判拐點依然很難,但風險越來越大。另外,歷年A股集成電路相關指數的波動上下限亦可以作為把握情緒的參考之一,畢竟我認為2H19之前A股半導體整體業績增速不會有明顯的變化。當前A股半導體指數處于歷史高位,在全球景氣下行預期下,我認為其中蘊含的風險越來越大,但若要預判拐點仍然十分困難,尤其是在ZTE事件尚未有明確解決方式時。在這個機械、電新、中小等領域研究員均紛紛為半導體國產化搖旗吶喊,百頁報告層出不窮的之時,我傾向于更謹慎一些。

基于以上邏輯,未來3個季度電子、半導體我應該關注什么,先后順序是什么,暫留給投資者去思考,我們下周再見。

一周電子行情數據回顧

受臺積電下調業績影響,全球半導體、科技股指跌幅較深。本周上證綜指下跌2.77%,中小板下跌3.11%,創業指下跌2.29%,電子(申萬)下跌3.21%。***加權指數下跌1.7%,納斯達克指數上漲0.56%。海外電子指數方面,費城半導體指數下跌4.41%,***電子指數下跌2.97%。

受益于ZTE事件影響,本周漲幅位居前列均為集成電路相關標的。本周漲幅前五名為國民技術(36.8%),紫光國芯(24.5%),納思達(23.3%),北方華創(17.4%),興森科技(14.1%);本周跌幅前五名為飛樂音箱(-22.4%),和晶科技(-16.7%),安潔科技(-15.2%),京東方A(-14.5%),宇順電子(-14.3%)。

-

臺積電

+關注

關注

44文章

5632瀏覽量

166419 -

半導體芯片

+關注

關注

60文章

917瀏覽量

70613

原文標題:干貨必讀:全球半導體多空因素初探

文章出處:【微信號:TechSugar,微信公眾號:TechSugar】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

SIA預告全球半導體市場邁入上行周期,AI成重要驅動力

一文讀懂芯片半導體梳理解析

一文看懂2025年功率半導體市場展望

一文讀懂半導體投資市場

一文讀懂半導體投資市場

評論