5月3日上午,小米今日正式向港交所遞交上市申請。而小米之所以選擇赴港上市的最主要的原因,應該就是港交所近期正式宣布接納同股不同權的企業架構,這是港股因阿里的“合伙人制”而遺憾錯失后推動的重大改革,被喻為“港交所成立25年來的最大變動”。雖然,小米的具體估值不詳,但外界普遍預計會在1000億美元左右。這將成為港交所近年來最大規模的IPO。如果小米順利以1000億美元左右的估值在港交所上市,那么或將造就近十位“百億富翁”,數千位千萬富翁。

2017年營收1146億元,“虧損”439億元

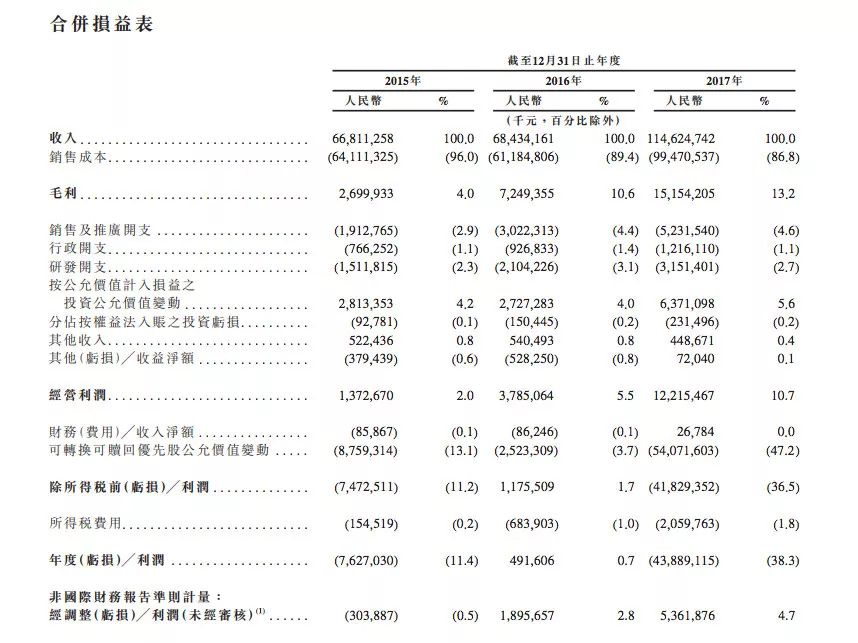

從招股書來看,小米2015年至2017年營業收入分別為668.11億元、684.34.億元和1146.25億元;經營利潤分別為13.73億元、37.85億元和122.15億元。

不過,小米2015年至2017年的凈利潤分別為-76.27億元、4.92億元、-438.89億元。截至2017年12月31日,小米集團有凈負債人民幣1272億元,累積虧損人民幣1290億元。那么為何在這三年經營利潤都大幅增長的情況下,還會出現巨額虧損?

實際上,這個虧損主要是由于就可轉換可贖回優先股產生大額公允價值虧損。可轉換可贖回優先股于合并資產負債表指定為負債,而公允價值增加于合并損益表確認為公允價值虧損。

招股書顯示,截至2015年、2016年及2017年12月31日止年度,小米可轉換可贖回優先股公允價值變動分別為88億元、25億元及541億元。

需要指出的是,小米的招股書中的財務報表,采用的是國際財務報告準則(IFRS),這是在香港上市要求的,而并非美股上市公司財報里常見的一般公認會計原則(GAAP)。如果按照在美股上市所公認會計原則(GAAP),則不會計算“可轉換可贖回優先股公允價值虧損”這一項,則小米經調整利潤就為正了。

創新工場董事長兼首席執行官李開復此前曾表示,互聯網公司通常會有多輪融資發行了可轉換可贖回優先股,在港交所的國際會計準則下,這種優先股會體現為對股東的負債,其公允價值的上升會記錄于公司賬面的虧損,但實際上公司并未沒有這樣的虧損發生,對公司實際運營也沒有影響。公司價值越大,這項“虧損”值反而越高。IPO之后優先股轉為普通股,這部分虧損就消失不再計入報表。

2016年上市的美圖和2017年上市的易鑫都曾遇到過這個問題。當時美圖提交的招股書披露,從2008年成立至上市前,美圖公司累計虧損62.6億元,不過其中包含了50.7億元的可轉換可贖回優先股的公允價值和5270萬元的股權激勵,扣除這些因素之后,累計實際虧損11.38億元;易鑫提交的招股書顯示,該公司自成立起至2017年上半年,累計虧損為76億元。易鑫方面稱,其中的主要原因就是可轉換可贖回優先股的公允價值大幅增加,上市后所有可轉換可贖回優先股自動轉換成普通股后,便不會產生可轉換可贖回優先股的公允價值虧損。

在這份招股書中,小米也強調,經扣除可轉換可贖回優先股公允價值變動;以股份為基礎的薪酬;投資公允價值的增益;及收購導致的無形資產攤銷,小米于2015年的經調整非國際財務報告準則虧損為人民幣303.9百萬元(上市中專用書寫方式),于2016年及2017年的經調整非國際財務報告準則利潤分別為人民幣1895.7百萬元及人民幣5361.9百萬元。

主營業務及營收情況

根據招股書顯示,小米手機2014年成為中國大陸市場出貨量排名第一智能手機品牌,并且年度銷售額突破了100億美元,2015年MIUI系統月活用戶超過了1億!2017年成為全球最大的消費類IOT平臺,并且2017年第四季度成為印度市場出貨量第一的智能手機品牌,2017年全球營收超過了1000億元!

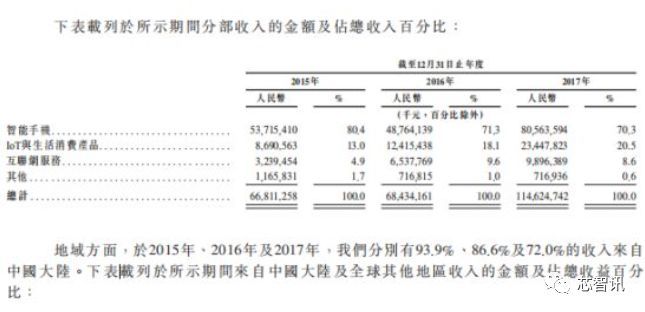

因此,小米的主營業務也被分為了智能手機、IoT與生活消費產品和互聯網服務營收三大塊。

2017年的1146.25億元營收當中,智能手機營收約805.6億元,占比70.3%;IoT與生活消費產品營收234.4億元,占比20.5%;互聯網服務營收約98.9億元,占比8.6%。

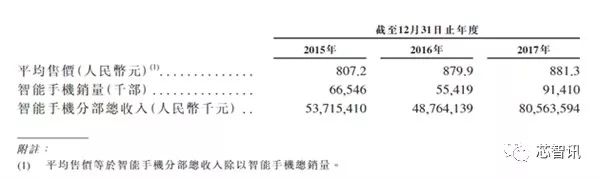

其中,小米手機2017年平均售價881.3元,銷量9141萬部,貢獻總收入約805.64億元。2016年至2017年,智能手機分部收入增長65.2%,而2015年至2016年下降9.2%。

值得注意的是,數據顯示,在最近的三年來,智能手機對小米公司的收入貢獻率已經從 80.4% 下降到了 70.3%;而以廣告和線上游戲等增值業務為主的互聯網服務收入,貢獻比重在不斷加大(從 2015 年的 4.9% 到 2017 年的 8.6%)。如果能在該領域進一步有所拓展,雷軍口中的“創新驅動的互聯網公司”將更為可期。

另外,招股書顯示,小米的前五大客戶分別占小米總收入的占比:2015年、2016年、2017年分別占比29.7%、27%、32.0%。

最大客戶占總收入比:2015年、2016年、2017年分別占比10.4%、15.4%、13.5%。

招股書中還顯示,小米營業紀錄期,2015年、2016年及2017年,分別有6.1%、13.4%及28.0%的收入來自全球其他地區。對此小米表示,由于他們計劃于更多新興市場及地區擴展業務,所以國際營運及擴展活動已經且可能繼續導致成本增加,并會面對多項風險,包括競爭加劇、知識產權執行的不確定性、分銷物流更加復雜及遵守外國法律法規的復雜程度。

另外,值得注意的是,在這次上市中,小米金融的經營業績也被納入到小米集團的財務報表之中。截至2017年12月31日止年度,小米金融的收入及稅前凈利潤分別占小米集團的約0.7%及不足0.2%,總資產占小米集團約14.1%。按照小米集團2017年總資產899億元計算,小米金融去年的總資產已達126.76億元。但是,據招股書表示,小米金融未來有可能脫離小米集團“單飛”,甚至,小米集團對小米金融的控制權也有可能攤薄。

互聯網服務業務表現亮眼

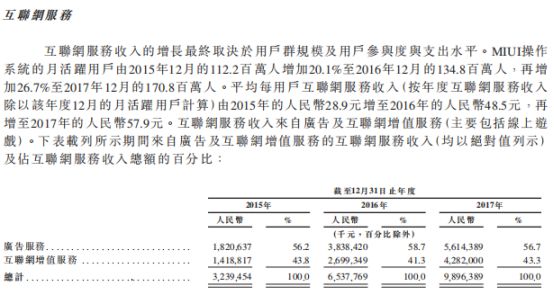

招股書顯示,營業紀錄期,小米互聯網服務分部收入由2015年的人民幣32億元大幅增加101.8%至2016年的人民幣65億元,而2017年為98.96億元。

小米在招股書表示,互聯網服務收入的增長主要是由于用戶群擴大及用戶參與度提升,帶動廣告及互聯網增值服務收入增加。MIUI操作系統的月活躍用戶由2015年12月的1.12億人增加20.1%至2016年12月的1.35億人。平均每用戶互聯網服務收入(按某一年度的互聯網服務收入除以該年度12月的月活躍用戶計算)由2015年的人民幣28.9元增至2016年的人民幣48.5元。

招股書中披露,于2018年3月,小米的基于安卓的自有操作系統MIUI擁有大約190百萬月活躍用戶。

2018年3月31日,小米開發了38個月活躍用戶超過10百萬的應用程序和18個月活躍用戶超過50百萬的應用程序,包括小米應用商店,小米瀏覽器,小米音樂和小米視頻。

2018年3月,小米的用戶每天使用我們的智能手機的平均時間是大約4.5小時。相比其他獲客成本較高的互聯網平臺,小米通過硬件銷售獲得的用戶的過程本身是盈利的。

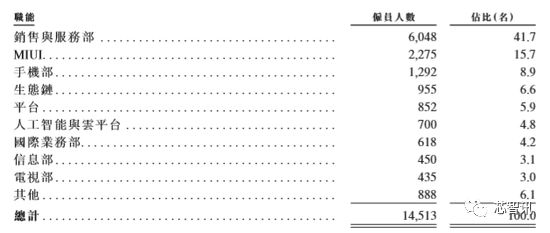

小米員工人數達1.45萬名,5515人為研發人員

招股書顯示,截止2018年3月31日,小米擁有14513名全職員工,其中13935名位于中國大陸,主要在北京總部,其余分布在香港地區、***地區、印度和印尼。小米預計未來會繼續增加人手。

目前小米擁有5515名研發人員,約占總人數的38%。2015至2017年,其研發開支分別為15億元、21億元及32億元,同期專利申請開支分別為7790萬元、1.71億元及1.39億元。截至2018年3月31日,小米已獲得中國國家知識產權局3600多項授權專利,并于中國大陸有10,900項專利申請正在受理中。

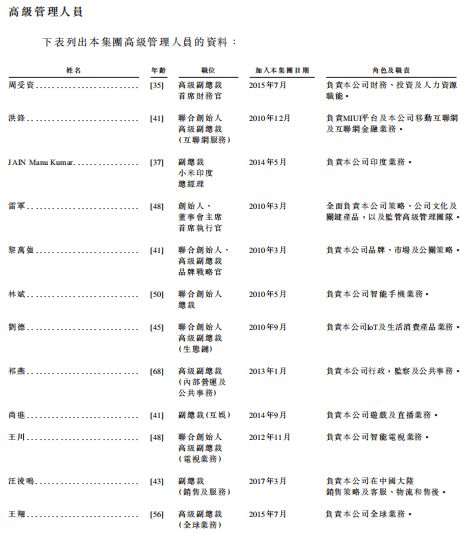

而按職能劃分,小米銷售與服務部擁有6048人,占比41.7%;MIUI擁有2275人,占比15.7%;手機部擁有1292人,占比8.9%。

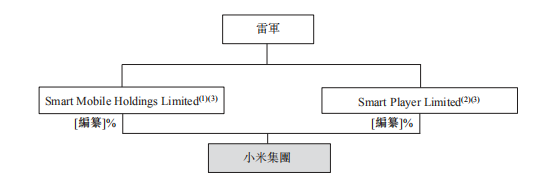

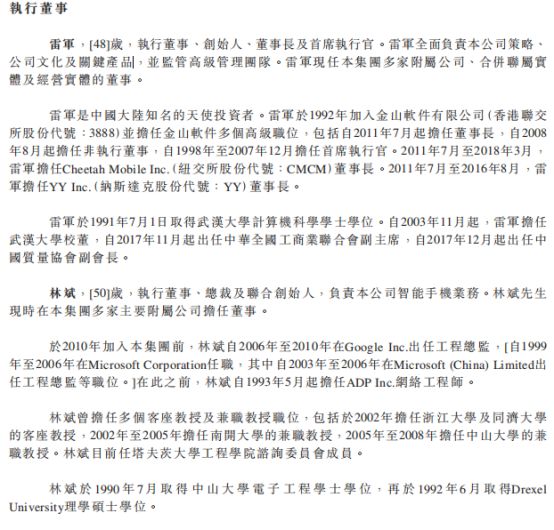

雷軍持股31.41%,表決權比例超50%

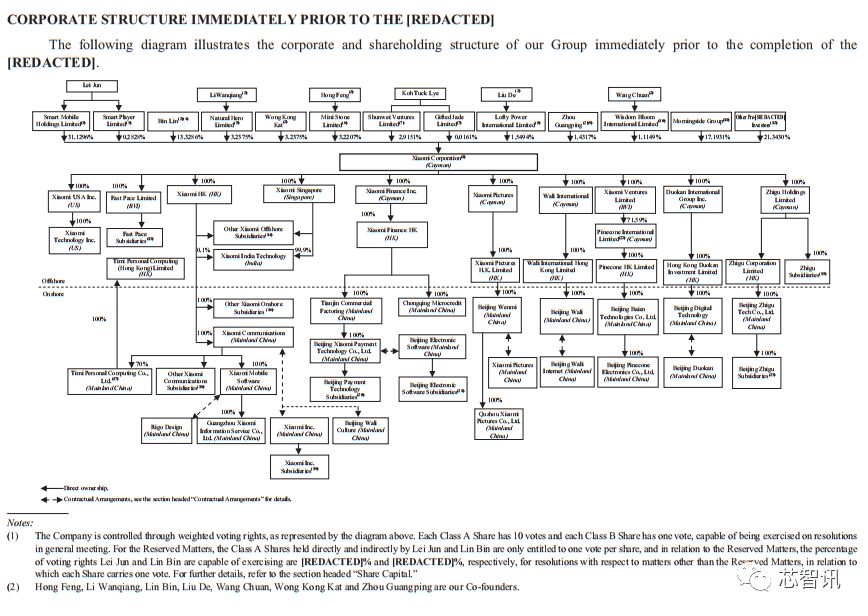

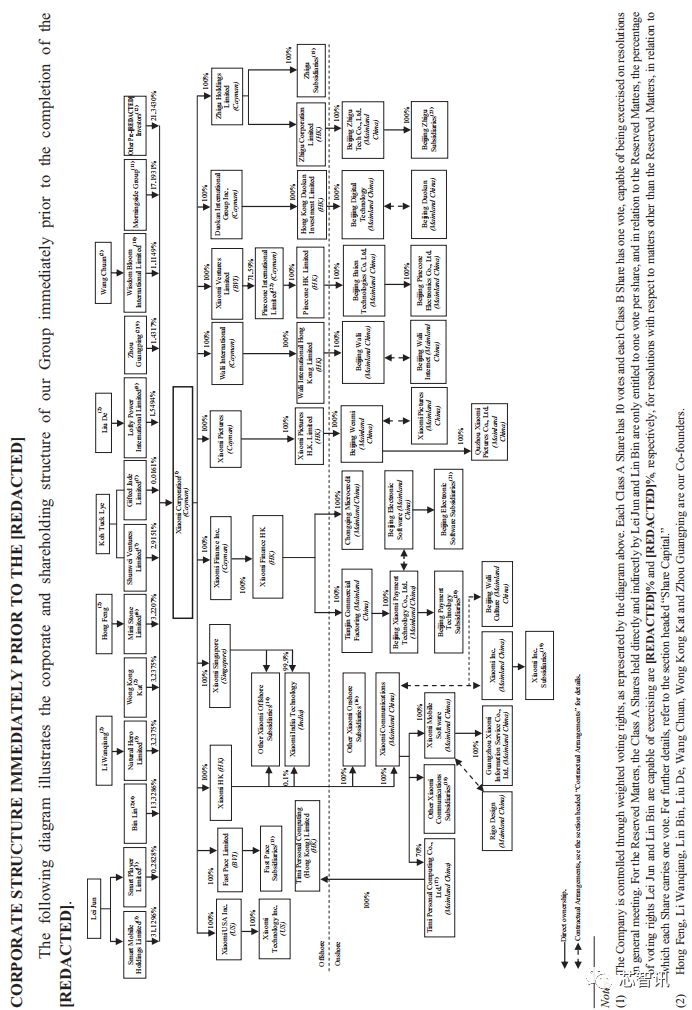

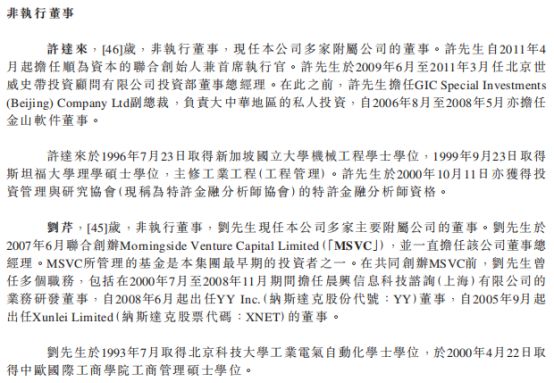

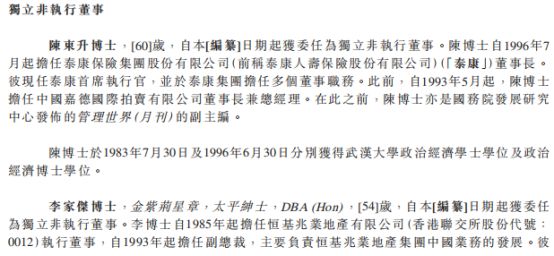

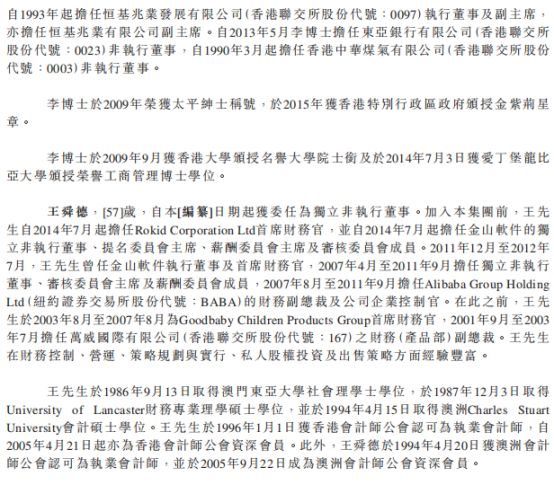

在小米公司股權結構方面,小米的四位自然人股東分別是小米公司創始人、董事長兼CEO雷軍,聯合創始人、總裁林斌,聯合創始人、品牌戰略官黎萬強,聯合創始人、副總裁、生態鏈負責人劉德和聯合創始人、副總裁、MIUI 負責人洪峰。董事會主要成員為雷軍、林斌、黎萬強、許達來、劉芹。

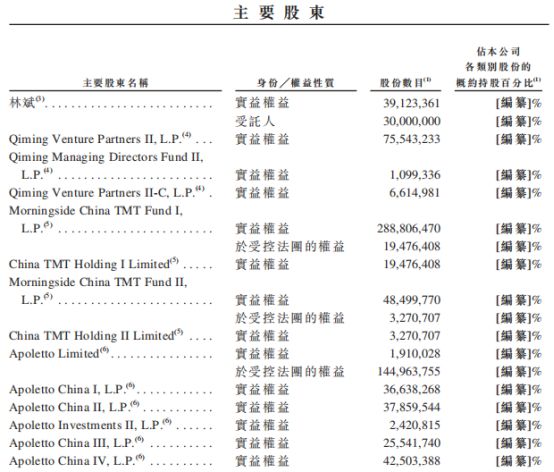

具體數據上,雷軍持有31.4124%的股份、林斌持有13.3286%、黎萬強持3.2375%、黃江吉(已離職)持3.2375%、洪鋒持3.2207%、許達來持2.9312%、劉德持1.5494%、周光平持1.4317%(已離職)、王川(小米電視掌舵人)持1.1149%、晨興集團持股17.1931%,其他投資者持有21.3430%。

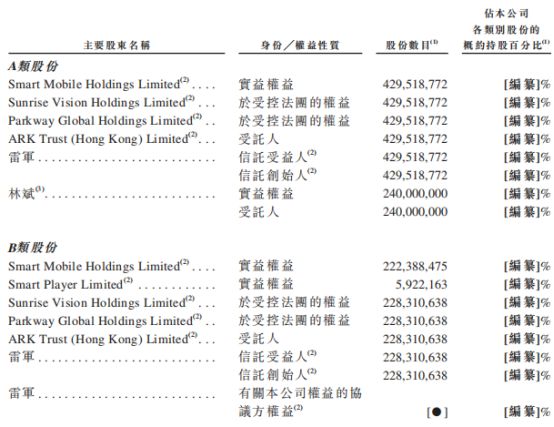

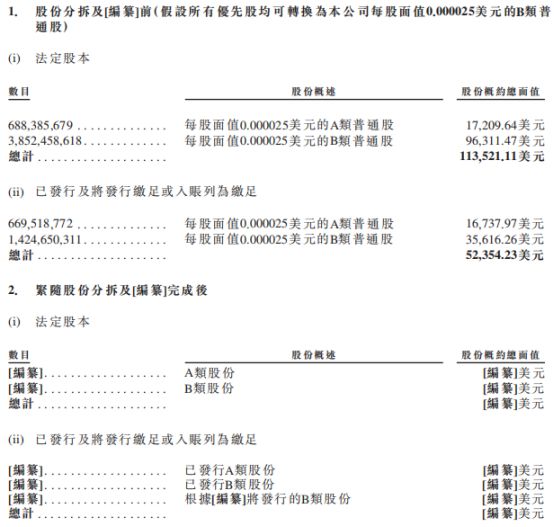

初步招股書數據,根據同股不同權架構,小米股票分為A類股份及B類股份。對于提呈本公司股東大會的任何議案,A類股份持有人每股可投10票,而B類股份持有人則每股可投1票。

需要注意的是,雷軍持股比例為31.4%,如計入總股本ESOP員工持股計劃的期權池,則雷軍的持股比例為28%。通過雙重股權架構,雷軍的表決權比例超過50%,為小米集團控股股東。

如果覺的看不清楚,可以看下面這個豎幅的圖:

估值或達1000億美元,一場新的造富運動開始

小米在港遞交IPO招股書后,融資計劃和目標股價尚未公布,所以究竟達到怎樣的估值仍是懸念。

不過根據招股書顯示,小米公司將把本次上市所募集的資金用于以下幾種途徑:

1、約 30% 用于研發及開發核心產品,包括智能手機、智能電視、筆記本電腦、人工智能音箱和智能路由器;

2、約 30% 用于投資擴大及加強 IoT 與生活消費產品及移動互聯網服務(包括人工智能)等主要行業的生態鏈;

3、約 30% 用于全球擴張等;

4、約 10% 用作營運資金及一般公司用途。

有港媒報道稱,接近小米的投行透露,小米此次計劃融資100億美元,最終估值將達到1000億美元。

僅以這個數字來看的話,小米上市之后將超越百度和京東,成為繼騰訊和阿里之后市值中國第三高的科技公司。

同時,小米的IPO規模將是歷史第15高,僅次于2010年的農業銀行,并成為港交所歷史第四高。

據PingWest從小米披露的財務數據分析,小米2018年的凈利潤將超過120億元,參照同樣在港股上市的互聯網公司騰訊58倍的市盈率(PE),小米的估值為6960億元,按照當前匯率換算,大約為1100億美元。

根據持股比例,小米市值只要能超過900億美元,雷軍、林斌、黎萬強、黃江吉、洪峰、許達來(順為資本CEO)、劉德、周光平和王川的身價都將由此提升至少10億美元,雷軍更是會超過200億美元。

另外值得注意的是,截至招股說明書簽署日,在股權結構上,執行董事、董事會主席兼首席執行官雷軍持股比例為31.4%,其中計入了總股本ESOP員工持股計劃的期權池,該部分的股權比例為3.4%。如果按照1000億美元的估值,該部分的股權價值約為34億美元(約合人民幣216億元)。

此外小米透露,從2010年4月1日到2018年5月1日,共向超過5500名員工(董事和高管除外)授出但未行權股份2.22億股,行權價為0-3.44美元,歸屬期為1至10年。而根據小米今天在香港提交的招股書顯示,這5500員工將分得的股權500億股權,人均近1000萬,上市半年后解禁。

而小米在招股書中透露,從2010年4月1日到2018年5月1日,共向超過5500名員工(董事和高管除外)授出但未行權股份2.22億股,行權價為0-3.44美元,歸屬期為1至10年。小米上市后,這些期權總價值約500億,人均近1000萬的節奏啊!

A輪投資者回報或高達350倍

小米IPO除了將惠及小米公司高管及眾多持有期權的員工之外,對于此前參與小米多輪融資的投資者來說,也是獲利頗豐。

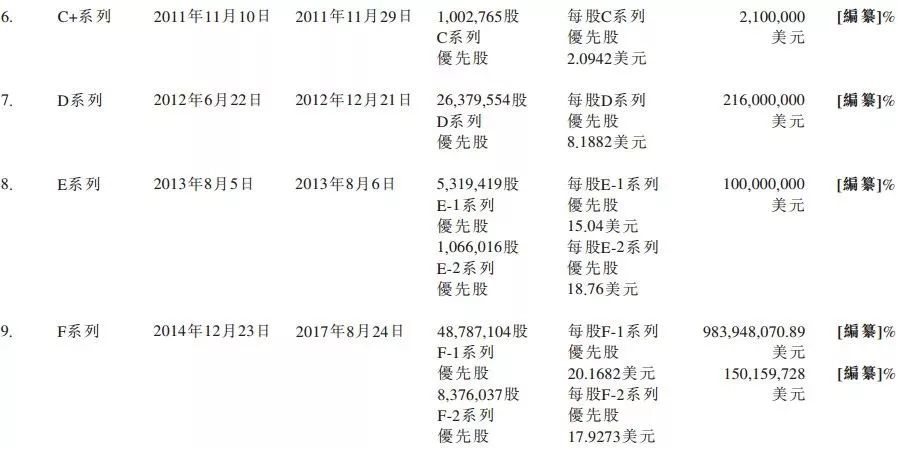

小米招股書顯示,小米上市之前共完成了九輪融資,總融資規模為1,502,107,829美元。最后一輪融資是2014年底的F輪,融資額約10億美元,估值約420億美元。

小米最大的外部投資者是啟明創投、晨興資本和DST。啟明創投參與了小米的B輪和C輪融資,晨興資本則從A輪投到了E輪,DST從C輪投到了E輪。除了以上三家之外,參與過小米融資的投資方還有數十家,包括IDG資本、淡馬錫、GIC、厚樸投資、云鋒基金等等。

小米的表現沒有讓投資者失望,即使按此前流傳的700億美元的IPO定價,A輪投資者的回報將達到350倍,B輪投資者(B-1系列)的回報為80倍,E輪投資者也可獲得一倍回報。如果按照1000億的估值,回報倍數將更高。

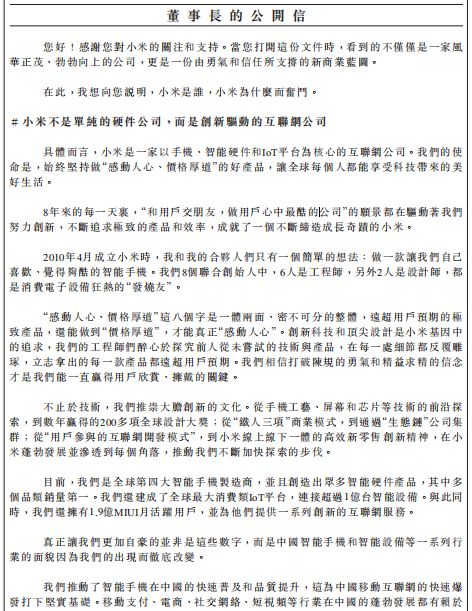

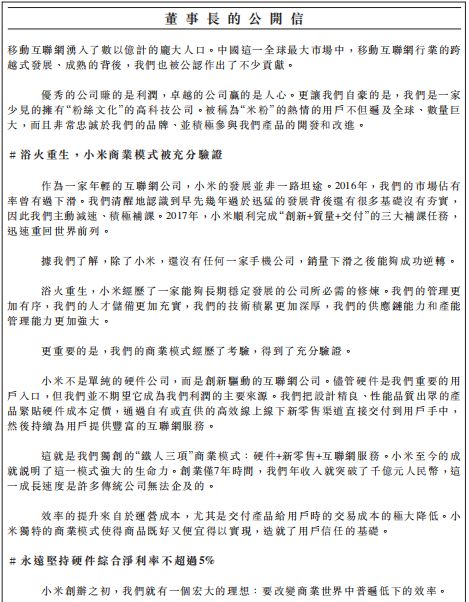

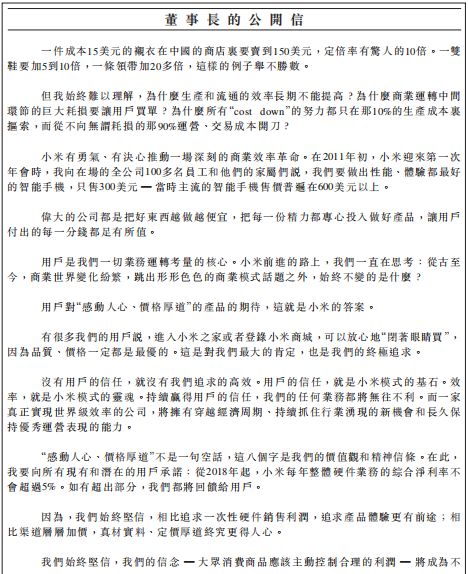

雷軍公開信:永遠堅持價格厚道!

在招股書中,還披露了雷軍的的一封《董事長的公開信》,他在個人公眾號也做了全文分享。

雷軍強調,小米不是單純的硬件公司,而是創新驅動的互聯網公司。更可貴的是,小米是一家少見的擁有“粉絲文化”的高科技公司,被稱為“米粉”的熱情的用戶不但遍及全球、數量巨大,而且非常忠誠于我們的品牌、并積極參與我們產品的開發和改進。

同,雷軍再次重申了不靠硬件作為利潤主要來源,永遠堅持硬件綜合凈利率不超過5%。

文末,他動情的表示,厚道的人運氣不會太差。我們已經改變了幾億人的生活,未來我們將成為全球幾十億人生活中的一部分。

-

ipo

+關注

關注

1文章

1204瀏覽量

32585 -

小米

+關注

關注

70文章

14349瀏覽量

144145

原文標題:小米IPO的造富神話:9位億萬富翁,5500位千萬富翁!A輪投資者回報或超350倍!

文章出處:【微信號:icsmart,微信公眾號:芯智訊】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

清川智能完成數千萬A輪融資

千覺機器人完成數千萬元天使輪融資

迅為RK3588開發板!黑神話悟空,啟動?

英特爾將裁員數千人 降本增效

液位變送器如何調節液位參數

支持4位、6位或8位VID的數字PWM系統控制器UCD9244數據表

小米IPO的造富神話:或將造就近十位“百億富翁” 數千位千萬富翁

小米IPO的造富神話:或將造就近十位“百億富翁” 數千位千萬富翁

評論