工業機器人是智能制造業最具代表性的裝備。工業機器人集精密化、柔性化、智能化、軟件應用開發等先進制造技術于一體,通過對過程實施檢測、控制、優化、調度、管理和決策,實現增加產量、提高質量、降低成本、減少資源消耗和環境污染的目的,是工業自動化水平的最高體現。

日本的安川電機(YASKAWA)、發那科(fanuc)、德國的庫卡(kuka)、瑞士的ABB四大家族為全球主要的工業機器人供應商,被稱為四大家族。

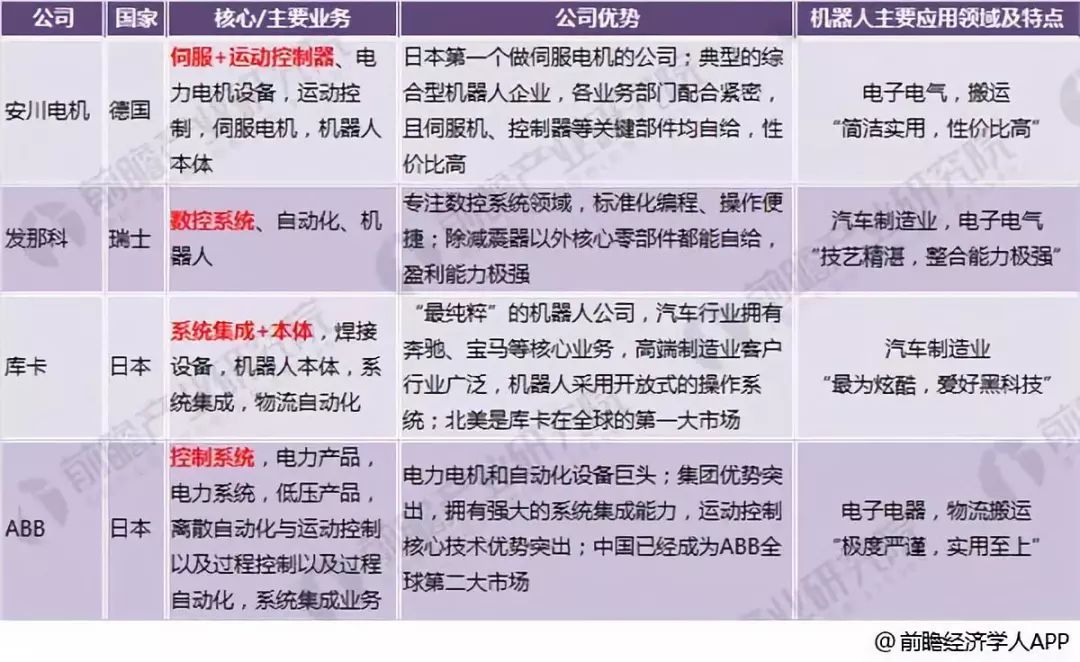

全球機器人四大家族企業各有所長全球機器人四大家族各有所長。全球工業機器人市場的競爭格局來看,日本的安川電機(YASKAWA)、發那科(FANUC)、德國的庫卡(KUKA)、瑞士的ABB四大家族為全球主要的工業機器人供應商,位列第一梯隊。這四家企業是工業機器人的四大家族,成為全球主要的工業機器人供貨商,占據全球約50%的市場份額。

工業機器人通常由核心零部件、機械本體和系統集成三部分構成。核心零部件包括減速機、伺服電機和控制器,核心零部件是工業機器人產業的核心壁壘。

四大家族在各個技術領域內各有所長,安川電機的核心領域是伺服系統和運動控制器,發那科的核心是數控系統,庫卡的核心是控制系統和機械本體,ABB的核心領域是控制系統。

圖表1:全球工業機器人四大家族對比

圖表1中的公司國家對應有誤,安川與發那科是日本企業,庫卡為德國,ABB是瑞士。圖表來源是前瞻經濟學研究院,不能隨意修改,在此更正。

根據中為咨詢數據顯示,工業機器人的總體成本中,減速機占比36%,伺服系統占比24%,機械本體占比22%,控制器占比12%,其他占比6%,三大核心零部件占比成本達72%,機器人四大家族在上述三大核心零部件上均有其競爭優勢,不僅具有技術優勢,而且在部分環節能實現自給。

圖表2:工業機器人組成結構示意圖(單位:%)

abb機器人業務體量最大,庫卡營收增速最快,發那科毛利率最高

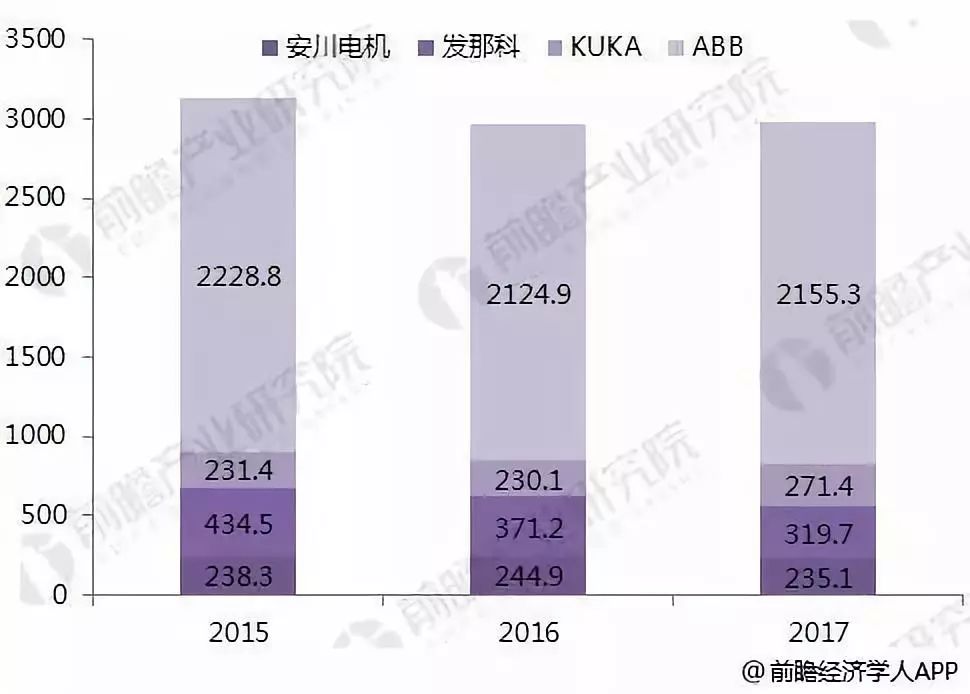

根據四大家族披露的年報顯示,從營業總收入上看,2017年,ABB的營業收入最高,達2155.3億元,大安川和KUKA的總營收相對較小。而從營業總收入具體分布情況看,除機器人業務外,四大家族還在其他細分領域有所覆蓋。

圖表3:2015-2017年四大家族營業總收入(單位:億元)

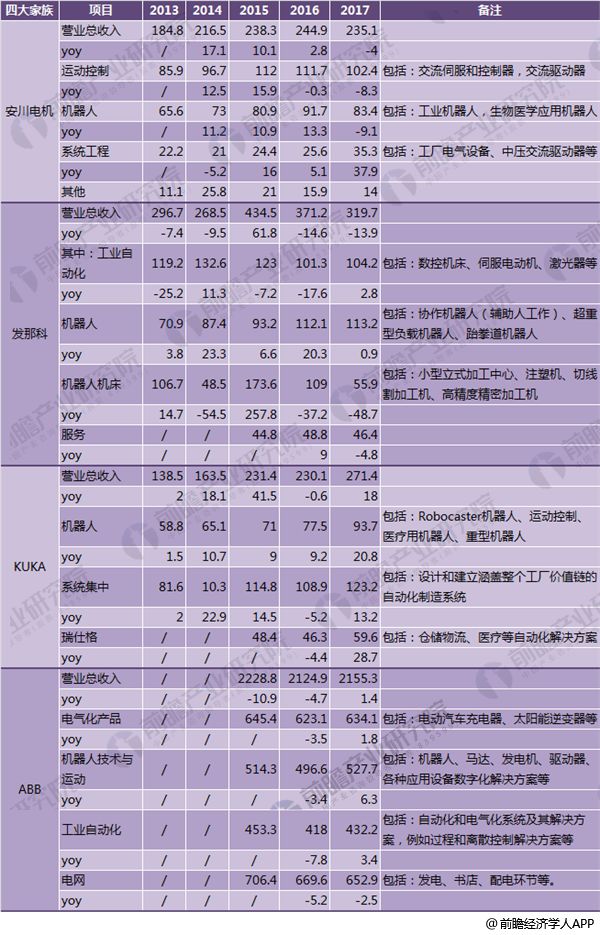

圖表4:2013-2017年全球工業機器人四大家族營收情況(單位:億元,%)

注:(1)KUKA、ABB財年截止日為12月31日;發那科的財年截止日為3月31日;安川的財年截止日為3月20日。

(2)此表及以下外幣報表折算:KUKA采用美的集團17FY報表日歐元兌人民幣匯率7.8023換算;發那科、安川采用日元兌人民幣匯率5.9540換算;ABB采用美元兌人民幣匯率6.2816換算。

資料來源:東吳證券 前瞻產業研究院整理

四大家族的年報披露截取的財年時間不同,披露的細分領域分類不同,通過整理四大家族年報數據如下,安川電機披露的機器人營收中不僅包括工業機器人,還包括生物醫學應用機器人;ABB的機器人營收中包括馬達、發電器和驅動器等。但考慮到馬達、驅動器等零件被用來組裝工業機器人,故都作為工業機器人收入的一部分。

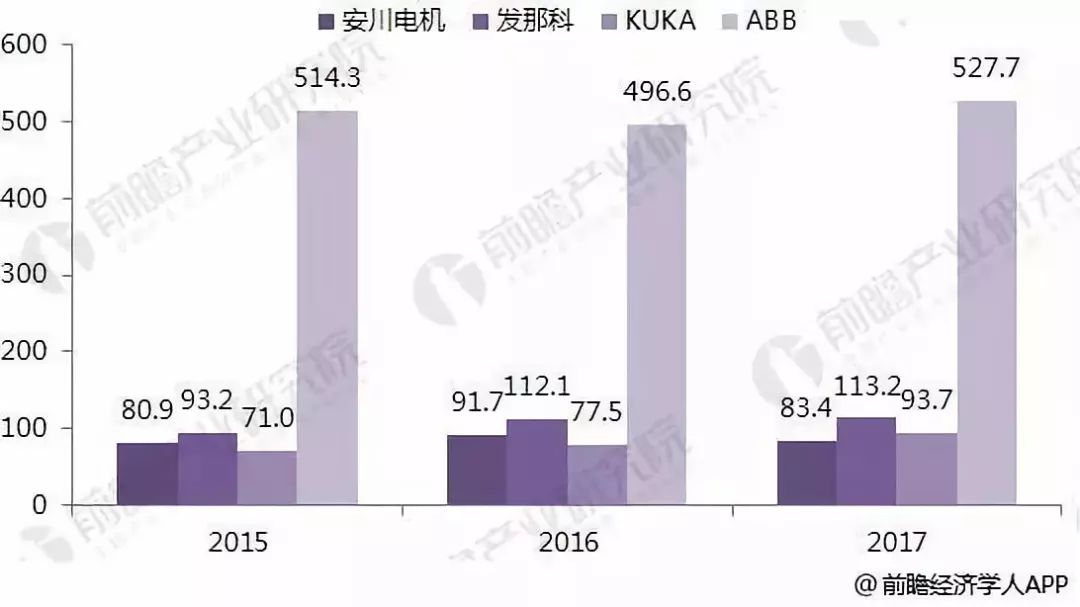

受益于全球自動化率提升(尤其是3C產品)以及新興國家勞動力成本上升帶來強勁市場需求,2017年四大家族業績表現搶眼。

從收入體量看,ABB作為行業老大機器人業務收入527.7億,同比增長6.3%;其余三家也均保持上升趨勢:發那科排名第二,機器人業務收入達113.2億元,相當于ABB體量的21.45%;KUKA位列行業第三,機器人業務收入達93.7億元,相當于ABB體量的17.59%;安川電機位列四大家族之末,機器人業務收入為83.4億元。

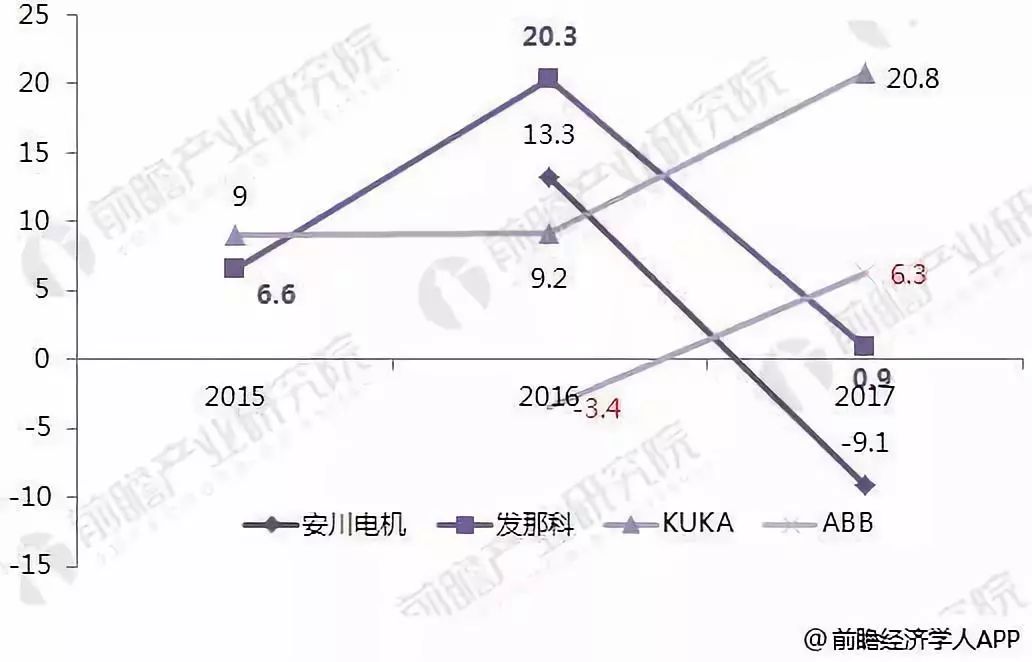

從機器人營收增速來看,KUKA機器人業務增速明顯高于行業可比公司,并且KUKA整體表現出優于行業的穩健增長;ABB機器人業務營收同比增長6.3%;而安川和發那科都較上年增速有所下降,甚至為負。

圖表5:2015-2017年四大家族機器人業務營收(單位:億元)

圖表6:2015-2017年四大家族機器人業務營收增速(單位:%)

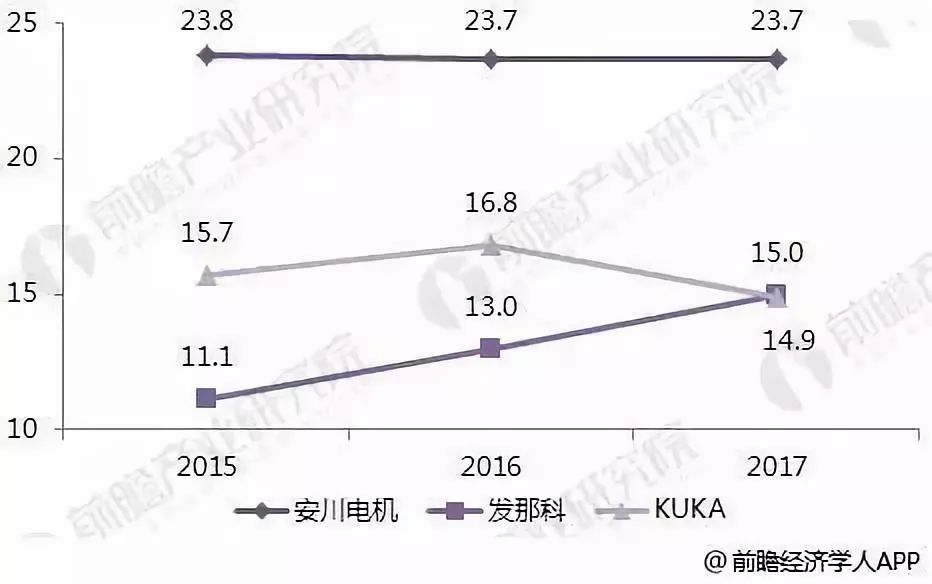

從毛利率和銷售管理費用率看,發那科的毛利率是四大家族中最高的,2017年達到43.5%,而與此同時,發那科的銷售管理費用率最低,費用管理能力最強;KUKA的毛利率最低,為21.7%,近三年KUKA毛利率水平位于四大家族底部,主要原因在于:系統集成業務占比收入高于可比公司,此部分由于人工成本更重,2017年,系統集成業務毛利率為10%,而機器人業務的毛利率為35%。

圖表7:2015-2017年四大家族毛利率(單位:%)

圖表8:2015-2017年行業龍頭銷售管理費用率(單位:%)

從四大家族機器人產業鏈布局上可以看出,伺服系統需要外購也是庫卡毛利率較低的原因之一,其他三大家族都能實現自產。除此之外,四大家族機器人產業鏈布局都呈現出一個特點:減速器均需外購,四大家族均不能實現資產;而全球減速器提供商的龍頭企業有納博、哈默納克、佳友。

圖表9:四大家族機器人產業鏈布局

四大家族在中國競爭優勢突出,逐漸擴大在中國的布局

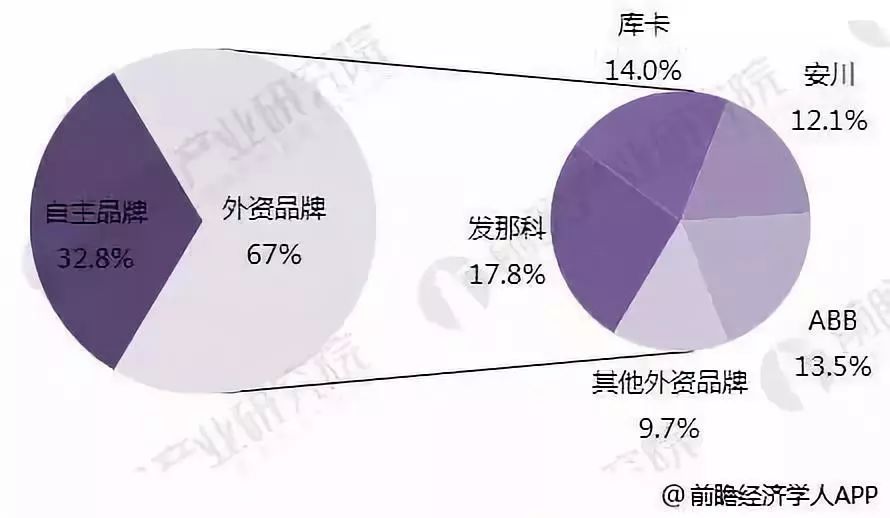

四大家族瓜分中國57%市場份額,高端應用領域寡頭競爭格局基本確立。從中國市場的競爭格局來看,四大家族市場競爭優勢突出,2016年我國工業機器人市場67.1%份額為外資品牌,其中四大家族占比超過57%,自主品牌目前市場份額有待提升。在高端工業機器人領域,六軸以上多關節機器人四大家族份額95%,下游高端應用集中的汽車行業四大家族份額在90%,焊接領域在84%,高端領域寡頭競爭格局基本確立。

圖表10:2016年中國工業機器人市場競爭格局(單位:%)

從戰略動向上看,四大家族均有不同程度的擴張計劃,但都表現出共同的特點:持續擴張產能并且將發展重點瞄準了中國市場。一方面,是出于高端行業的未來發展前景較好,四大家族對機器人行業景氣度的信心都不言而喻;另一方面,中國作為全球機器人最大需求市場,其地位日益重要,未來成長空間較大。

圖表11:2015-2018年四大家族的戰略動向

安川電機的戰略動向:

2017年4月,安川電機與東莞長盈精密正式簽約成立合資公司廣東天機機器人有限公司,通過技術合作拓展中國市場。

根據雙方簽訂的合作協議,本次交易各方投資總額為1億元人民幣,合資公司注冊資本為5000萬元人民幣,其中長盈精密出資3250萬元人民幣,占注冊資本的65%,安川電機出資1250萬元人民幣,占注冊資本的25%;安川通商出資500萬元人民幣,占注冊資本的10%。

合資公司成立后,天機機器人計劃2017年生產500臺小型六軸機器人,2018年生產2000臺,到2021年實現年產1萬臺的規模。

2017年5月,為了增設伺服驅動器產線,安川(沈陽)第三工廠開始建設,目前已完成上梁儀式。

發那科的戰略動向:

2016年,發那科投資1億元簽約重慶技術中心項目,主要從事機器人系統及智能機器系統的生產、銷售及技術服務,到2020年力爭年產工業機器人1萬臺,服務機器人和特種機器人2萬臺的能力。

2018年,在日本本土,分別花費87億日元,18億日元擴建ROBOSHOT和ROBOCUT工廠,花費65億日元新建機器人零部件加工廠,計劃2018年底完成。

2018年,發那科的華南基地動工,主要從事機器人及機器人系統研發生產制造等。

KUKA的戰略動向:

2018年1月,庫卡在上海投產第2家工廠,位于上海松江的工廠,原來的設計年產能是5000臺,去年產能擴大到10000臺。2018年7月,庫卡上海工廠的二廠將投產,今后上海基地的年產能將進一步增加到2.5萬臺。

2018年3月,庫卡在順德開啟全球第二大制造工廠,預計到2024年基地機器人產能將達到每年7.5萬臺,同期庫卡在華機器人總產能將達到10萬臺。

ABB的戰略動向:

2015年,ABB收購Gomtec加碼協作機器人業務。

2016年,ABB收購瑞典系統集成公司SVIA。

2017年,ABB收購貝加萊與GE工業系統業務。截止2017年底,ABB擁有研發、制造、銷售和工程服務等全方位的業務能力,40家本地企業。

2018年5月,ABB重慶應用中心正式開業,為客戶提供從應用開發,前端銷售、系統集成到客戶服務的全價值鏈業務支持。

-

機器人

+關注

關注

211文章

28390瀏覽量

206957 -

ABB

+關注

關注

26文章

523瀏覽量

52715 -

庫卡

+關注

關注

0文章

80瀏覽量

14222

原文標題:【圖文解析】帶你看清全球機器人四大家族現狀,四家企業瓜分中國57%、全球50%的市場份額

文章出處:【微信號:GeWu-IOT,微信公眾號:物聯網資本論】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

【「具身智能機器人系統」閱讀體驗】+初品的體驗

【書籍評測活動NO.51】具身智能機器人系統 | 了解AI的下一個浪潮!

“0元購”智元靈犀X1機器人,軟硬件全套圖紙和代碼全公開!資料免費下載!

醫療機器人發展現狀與趨勢

Al大模型機器人

機器人舵機:關鍵要素解析與選擇指南

全球機器人開發領域采用NVIDIA 機器人開發和生產

視覺機器人焊接的研究現狀

英偉達GTC大會丨宇樹通用人形機器人H1與全球共同擁抱AI

發那科工業機器人世界第一的秘訣是什么?

深度解析全球機器人四大家族現狀

深度解析全球機器人四大家族現狀

評論