今日,香港聯交所“同股不同權”第一股——小米公司IPO全球公開發售在萬眾矚目中啟動,由高盛、摩根士丹利、中信里昂領銜的強大承銷團隊也正式亮相。

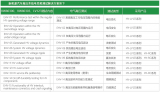

在一眾老牌外資及中資投行組成的承銷團中,富途證券作為聯席賬簿管理人及聯席牽頭經辦人參與其中,并且是互聯網券商的唯一代表。

這并非富途證券首次進行新經濟獨角獸公司IPO的承銷工作。自2016年起,富途證券已連續躋身多個上市項目,是唯一一家參與過美圖、眾安、閱文及易鑫等科技公司上市承銷業務的互聯網券商。

互聯網券商唯一美港雙牌照 資質優勢明顯

獲得眾多新經濟獨角獸IPO項目的邀請與認可,作為行業唯一代表參與其中,富途身為獨一無二的香港美國雙持牌互聯網券商,是最重要的原因之一。

主動接受監管、擁有正規的券商資質,源自于對自身的信心以及對用戶高度負責的初心。真正的合規格牌照資質,為港股美股投資者帶來的是全方位的安全保障,客戶可以從信息資料、服務流程、資產和交易安全、保險保護等各方面充分感受到正規資質券商的嚴謹與用心。此外,持有相應資質也意味著富途具備承銷IPO新股的能力,資質上比肩對齊國際投行。

做證券業務的互聯網公司 獨角獸之間高協同

富途的產品與技術優勢,也是贏得小米等科技公司青睞、得以參與多個市場矚目項目的重要因素。與小米同為產品技術驅動型互聯網公司,富途始終堅持以產品和技術革新行業服務、提升用戶體驗。以港股新股認購為例,推出香港市場上首個一鍵打新流程體驗,包括現金認購以及10倍杠桿融資認購均可在同一頁面1分鐘內完成流程。還有0現金新股認購和持倉抵押認購,均是在用戶反饋需求后富途利用其全鏈條自主研發的優勢,最先實現相應功能。更不用說對齊銀行的超低打新融資利率和自研結算系統帶來的獨家個性化傭金解決方案,暗盤交易也在萬眾期待中即將上線。

據悉,富途證券推出打新融資認購服務僅半年,但相關業務發展迅猛,此次為小米預留逾百億的融資額度以滿足市場需求,是富途歷史上規模最大的一次。另外,富途日前推出了首個港美A股新經濟公司洞察指標——“富途新經濟指數”,為聚焦新經濟公司提供投資參考。富途港股新經濟指數是否會在半年后的首次檢討與調整中將小米公司納入成分股,投資者與市場也都在期待。

-

互聯網

+關注

關注

54文章

11149瀏覽量

103251 -

小米

+關注

關注

70文章

14349瀏覽量

144112

發布評論請先 登錄

相關推薦

檸檬光子亮相第26屆中國國際高新技術成果交易會

星紀魅族發布新品牌STAR,開啟AI生態新篇章

索尼PS5 Pro游戲機震撼發布

高通推出全新驍龍X Plus 8核平臺

AMD銳龍9000系列處理器將于7月31日發售

萬眾期待的MDP上位機重磅上線!

上海慕尼黑電子展開展,啟明智顯攜物聯網前沿方案亮相

階躍星辰發布重磅大模型新品,引領AI新紀元

航裕攜手小米汽車高壓紋波測試電源助力新能源汽車技術發展

小米公司IPO全球公開發售在萬眾矚目中啟動

小米公司IPO全球公開發售在萬眾矚目中啟動

評論