摘要

相比三元材料的量價齊升,2018上半年磷酸鐵鋰材料的產(chǎn)量、出貨量以及產(chǎn)品價格等都呈現(xiàn)下滑趨勢。

盡管市場開始回暖,但磷酸鐵鋰材料企業(yè)依然感覺如履薄冰。

“當(dāng)前磷酸鐵鋰材料市場需求確實出現(xiàn)回暖跡象,但仍不及去年同期,回暖時間也比去年來的更晚一些。”天津斯特蘭副總經(jīng)理李積剛對高工鋰電表示,受補貼政策影響,當(dāng)前動力電池領(lǐng)域的需求增長并不明顯,這波磷酸鐵鋰材料市場回暖主要是受儲能市場需求拉動。

事實上,作為鋰電池中成本占比最高的材料,在補貼退坡、上游原材料漲價、下游主機廠壓價以及市場競爭加劇等多重壓力下,正極材料成為動力電池企業(yè)要求降價呼聲最高的材料之一。在此情況之下,磷酸鐵鋰材料自2017年第四季度開始呈現(xiàn)產(chǎn)品價格和毛利率雙雙下滑的發(fā)展趨勢,導(dǎo)致大批鐵鋰材料企業(yè)在2017年及2018上半年營收凈利大幅下滑。

高工鋰電了解到,當(dāng)前動力用磷酸鐵鋰材料市場均價已經(jīng)從去年底的9.8萬元/噸下滑至7萬元/噸左右,降幅達28%;儲能用鐵鋰材料價格均價在6.4萬元/噸左右,低端產(chǎn)品甚至在5萬元/噸左右,部分材料企業(yè)為銷庫存低價出貨導(dǎo)致市場價格較為混亂。

業(yè)內(nèi)人士指出,當(dāng)前磷酸鐵鋰材料市場呈現(xiàn)出市場高度集中、行業(yè)兩極分化的發(fā)展趨勢。

一方面,一些產(chǎn)量大、配套寧德時代、比亞迪等大客戶的大型鐵鋰材料企業(yè)上半年訂單依舊比較飽滿,產(chǎn)能持續(xù)緊張甚至找外部企業(yè)代工生產(chǎn)交貨,月產(chǎn)量和出貨量都比較大,如德方納米、北大先行、湖北萬潤等。

另一方面,受沃特瑪事件拖累以及動力電池市場高度集中影響,大批磷酸鐵鋰材料企業(yè)上半年產(chǎn)能利用率極低,亟待消耗庫存。其中沃特瑪體系的供應(yīng)商、金鋰科技、卓能材料、浩瑞普等企業(yè)遭受重創(chuàng)。同時,當(dāng)前動力電池企業(yè)普遍資金緊張回款困難,磷酸鐵鋰材料企業(yè)迫于現(xiàn)金流壓力不敢太多動力訂單,不敢大規(guī)模開工生產(chǎn)避免虧損,企業(yè)材料產(chǎn)量和出貨量大幅下滑導(dǎo)致公司營收凈利大幅下滑。

“今年東南亞儲能市場增長明顯,國內(nèi)多家鐵鋰電池企業(yè)都中標了幾個大的訂單,帶動儲能鐵鋰材料需求增長。”歐賽能源副總經(jīng)理梁永光對高工鋰電表示,今年包括南都、哈光宇、海四達、雄韜等多家電池企業(yè)都中標了東南亞的鐵鋰電池儲能訂單。這個訂單的付款條件比較好,量也比較達,價格也還可以,這部分的鐵鋰材料訂單增長比較快,從而吸引了大批鐵鋰材料企業(yè)轉(zhuǎn)向儲能領(lǐng)域。

客觀來看,相比三元材料的量價齊升,2018上半年磷酸鐵鋰材料的產(chǎn)量、出貨量以及產(chǎn)品價格等都呈現(xiàn)下滑趨勢,主要有以下幾個原因:

1、碳酸鋰價格滑坡鐵鋰材料降價

受市場供需失衡影響,碳酸鋰價格從2015年的5萬元/噸左右一路飆升至2017年底的18萬元/噸,磷酸鐵鋰材料企業(yè)必須現(xiàn)款采購甚至還可能買不到貨,由此助推鐵鋰材料價格上漲。但進入2018年,國內(nèi)外多個新建鋰鹽項目產(chǎn)能逐步釋放極大緩解國內(nèi)碳酸鋰供應(yīng)緊缺現(xiàn)狀,市場出現(xiàn)供過于求導(dǎo)致碳酸鋰價格從高位大幅滑坡。

同時,一些中小型碳酸鋰供應(yīng)商為搶占市場,恐慌性的拋售產(chǎn)品低價出貨,對碳酸鋰的成交價格也造成了一定影響。

高工鋰電調(diào)研了解到,目前主流企業(yè)電池級碳酸鋰價格在10.5-11萬元/噸,較年初的17萬元/噸下滑約38%;而工業(yè)級碳酸鋰價格已下滑至8.5-9萬元/噸。業(yè)內(nèi)分析認為,未來碳酸鋰價格有可能跌至7萬元/噸左右回歸行業(yè)理性。

碳酸鋰價格大幅下滑也直接帶動磷酸鐵鋰材料降價,導(dǎo)致產(chǎn)品毛利率和盈利能力下滑。在此情況之下,碳酸鋰企業(yè)對磷酸鐵鋰材料企業(yè)在購買原材料時的交易條件也開始變得友好。

“以前采購碳酸鋰必須現(xiàn)款而且得排隊,現(xiàn)在碳酸鋰企業(yè)可以接受承兌甚至給1個月的賬期了。”李積剛表示,盡管現(xiàn)在碳酸鋰采購條件變得友好,但因為價格波動較大不敢大規(guī)模采購,現(xiàn)在都是一周采購一次不會有庫存。

2、磷酸鐵鋰材料供過于求壓縮企業(yè)盈利空間

在補貼政策的推動下,新能源汽車市場快速增長帶動動力電池產(chǎn)銷量增長,對上游正極材料產(chǎn)生強勁需求,從而帶動正極材料產(chǎn)能擴充浪潮,其中磷酸鐵鋰材料是擴充主力。

經(jīng)過近兩年的擴產(chǎn),大批磷酸鐵鋰材料新建項目和技改項目在2018年得到集中釋放,導(dǎo)致當(dāng)前磷酸鐵鋰材料產(chǎn)能過剩,供過于求導(dǎo)致產(chǎn)品價格下滑,市場競爭激烈導(dǎo)致大批中小型磷酸鐵鋰材料企業(yè)生存艱難,大型企業(yè)也遭遇了客戶大幅壓價的壓力。

在補貼退坡和下游主機廠的壓價之下,動力電池企業(yè)處于買方市場要求鐵鋰材料價格態(tài)度較為強勢,導(dǎo)致磷酸鐵鋰材料產(chǎn)品毛利率和盈利能力被壓縮。

3、動力電池企業(yè)開動率低市場需求疲軟

受補貼政策調(diào)整影響,補貼金額與能量密度直接掛鉤導(dǎo)致三元電池受追捧,導(dǎo)致三元材料市場需求快速提升,磷酸鐵鋰材料下滑明顯。與此同時,受多方因素影響,除寧德時代、比亞迪等少數(shù)幾家大型電池企業(yè)之外,一季度動力電池企業(yè)開工率普遍不高,對磷酸鐵鋰采購熱情不高。

從第二季度開始,動力電池企業(yè)開工率開始上升,但受補貼政策以及市場集中度進一步提升影響,動力電池用鐵鋰材料需求增長依然不明顯。磷酸鐵鋰材料市場需求回暖主要集中在儲能領(lǐng)域,但對鐵鋰材料整體產(chǎn)銷量影響有限。

高工產(chǎn)研鋰電研究所(GGII)數(shù)據(jù)顯示,2018年二季度國內(nèi)正極材料總出貨量6.41萬噸,同比增長13.7%。其中三元材料同比上漲52.1%,磷酸鐵鋰同比下滑33.6%。

4、沃特瑪事件沖擊鐵鋰材料市場

受補貼政策調(diào)整、上游原材料漲價、下游主機廠壓價等多重因素影響,2018上半年動力電池競爭格局較去年同期發(fā)生較大變化,主要體現(xiàn)在第3-20名企業(yè)排名的變化。

其中,去年裝機電量位列第三的沃特瑪在2018上半年出局對上游材料行業(yè)產(chǎn)生了極大的影響,而正極材料首當(dāng)其沖。

今年3月,沃特瑪出現(xiàn)財務(wù)危機之后,其動力電池出貨量和產(chǎn)能利用率急速下滑。受此影響,沃特瑪體系的供應(yīng)商如湖南升華、金鋰科技、卓能材料、浩瑞普、重慶特瑞等企業(yè)因?qū)ζ浯嬖谥卮笠蕾嚕瑢?dǎo)致上述企業(yè)上半年磷酸鐵鋰材料銷售收入下滑,并被拖欠巨額貨款。

金鋰科技2018半年報顯示,公司上半年營收415.79萬元,同比下降67.01%;實現(xiàn)凈利潤-999.79萬元,同比下降333.68%;卓能材料發(fā)布公告稱,公司被沃特瑪拖欠磷酸亞鐵鋰貨款約1.4億元,已向山東省煙臺市中級人民法院提請訴訟,法院已經(jīng)裁定凍結(jié)和查封上述公司的相應(yīng)資產(chǎn)。

6月28日,沃特瑪發(fā)布通知,稱公司2018年以來一度出現(xiàn)資金困難的緊張局面,為解決因公司訂單不足、資金困難給全體職工帶來的職業(yè)發(fā)展影響,經(jīng)公司高層戰(zhàn)略研究決定:自2018年7月1日起全體職工放假六個月。公司深圳電芯生產(chǎn)線開工率僅為4%,PACK生產(chǎn)線的開工率為24%,其它地區(qū)的產(chǎn)線已經(jīng)停產(chǎn),這意味著其下半年將不會再有正極材料采購需求,從而出現(xiàn)巨大磷酸鐵鋰需求缺口,將對磷酸鐵鋰材料行業(yè)產(chǎn)生極大沖擊。

業(yè)內(nèi)人士認為,隨著動力電池市場集中度的日益提升和三元電池市場占比快速提升,磷酸鐵鋰材料行業(yè)加速洗牌,兩極分化的發(fā)展趨勢已成定局。未來能夠給動力電池企業(yè)大規(guī)模供貨的鐵鋰材料企業(yè)只會剩少數(shù)幾家,絕大部分企業(yè)都將轉(zhuǎn)向儲能或其它領(lǐng)域甚至被淘汰出局。而有資金實力、產(chǎn)品有特性、技術(shù)有創(chuàng)新、客戶結(jié)構(gòu)良好的鐵鋰材料企業(yè)會在未來市場競爭中會過得好一點。

-

動力電池

+關(guān)注

關(guān)注

113文章

4532瀏覽量

77612 -

三元材料

+關(guān)注

關(guān)注

10文章

121瀏覽量

15333

原文標題:【鐳煜科技?聚焦】磷酸鐵鋰材料企業(yè)”苦熬度日”

文章出處:【微信號:weixin-gg-lb,微信公眾號:高工鋰電】歡迎添加關(guān)注!文章轉(zhuǎn)載請注明出處。

發(fā)布評論請先 登錄

相關(guān)推薦

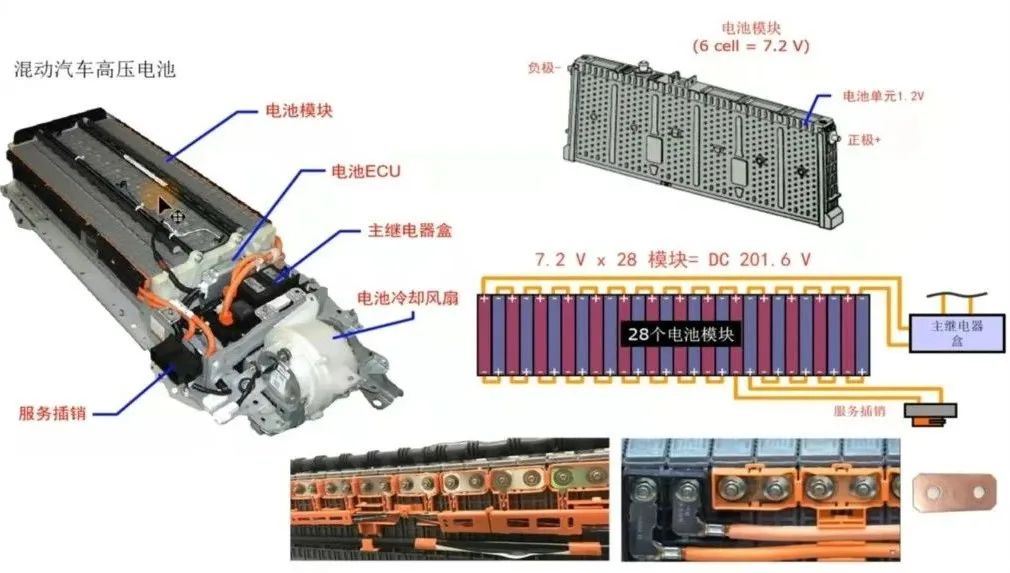

【干貨】新能源汽車動力電池詳解

溫度是如何對動力電池的性能造成影響?

我國動力電池市場與新能源汽車產(chǎn)業(yè)增長勢頭強勁

動力電池裝車率下滑,增程式與插電式混合動力需求增加

電池企業(yè)在推動快充動力電池應(yīng)用方面發(fā)力加速

4月動力電池榜單發(fā)布 寧德時代市占率霸榜

eVTOL市場發(fā)展的關(guān)鍵,動力電池“三高一快”持續(xù)升級

2月國內(nèi)動力電池企業(yè)競爭格局的“微變”開始顯露端倪

動動力電池產(chǎn)業(yè)成績斐然,中國企業(yè)引領(lǐng)全球市場

動力電池結(jié)構(gòu)與原理介紹

動力電池企業(yè)開動率低市場需求疲軟

動力電池企業(yè)開動率低市場需求疲軟

評論