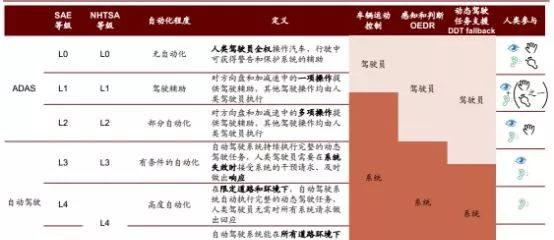

隨著人工智能的蓬勃發(fā)展,自動(dòng)駕駛正漸行漸近。依據(jù)汽車智能化程度和人類在駕駛過(guò)程中參與度的不同,美國(guó)機(jī)動(dòng)車工程師協(xié)會(huì)(SAE)將自動(dòng)駕駛分為 6 級(jí)(L0-L5)、美國(guó)高速公路交通安全管理局(NHTSA)將自動(dòng)駕駛分為 5 級(jí)(L0-L4)。在 SAE 分級(jí)標(biāo)準(zhǔn)下,L0-L2 屬于高級(jí)駕駛輔助系統(tǒng)(ADAS, Advanced Driving Assistant Systems), L3-L5 則可稱為自動(dòng)駕駛系統(tǒng),且 L5 為無(wú)人駕駛,可以實(shí)現(xiàn)汽車的完全自動(dòng)化、能夠自主響應(yīng)各種緊急情況。

SAE/NHTSA 自動(dòng)駕駛等級(jí)劃分

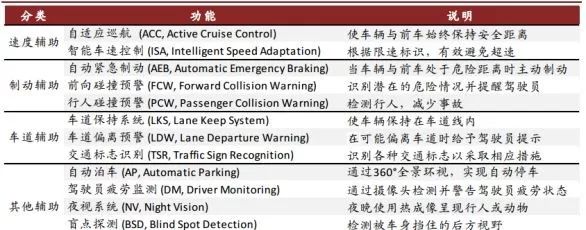

從無(wú)自動(dòng)化到自動(dòng)駕駛,這一過(guò)渡階段所用的各類駕駛輔助技術(shù)均屬于 ADAS。ADAS 可分為速度輔助、制動(dòng)輔助、車道輔助及其它輔助四類,包括自適應(yīng)巡航(ACC)、前向碰撞預(yù)警(FCW)、行人碰撞預(yù)警(PCW)、車道偏離預(yù)警(LDW)、盲點(diǎn)探測(cè)(BSD)等功能。 目前,全球自動(dòng)駕駛技術(shù)研發(fā)尚處早期,量產(chǎn)車大多集中于 L1-L2 階段, FCW、 PCW和 LDW 是核心焦點(diǎn)。

ADAS 分類及功能介紹

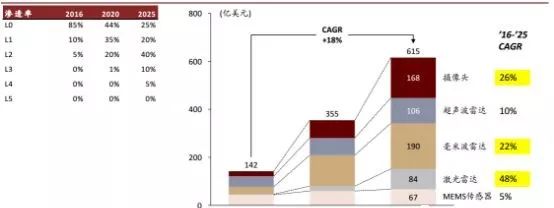

ADAS 的滲透率正快速攀升, IHS 預(yù)計(jì) 2020 年時(shí)全球 ADAS 滲透率將從 2015 年的 10%增至 30%,歐洲地區(qū)由于車規(guī)要求滲透率更高達(dá) 86%。相應(yīng)的,全球 ADAS 市場(chǎng)不斷擴(kuò)大,據(jù) Grand View Research 統(tǒng)計(jì),全球 ADAS 市場(chǎng)規(guī)模將從 2016 年的 141.5 億美元,增長(zhǎng)至2025 年的 674.3 億美元,年復(fù)合增長(zhǎng)率 19%。

2016-2025E 全球 ADAS 市場(chǎng)規(guī)模增長(zhǎng)

傳感器是感知層核心

自動(dòng)駕駛的工作過(guò)程可分為三層:(1)感知層: 通過(guò)傳感器探測(cè)周圍環(huán)境,將各類環(huán)境信息轉(zhuǎn)換為電信號(hào);(2)決策層: 在汽車電子控制單元(ECU)的幫助下,利用算法分析環(huán)境數(shù)據(jù), 并發(fā)出操作指令;(3)執(zhí)行層: 根據(jù)指令,通過(guò)各種執(zhí)行器完成相應(yīng)的汽車操控。

汽車傳感器是感知層的核心部件, 遍布車輛全身。一輛汽車所搭載的傳感器數(shù)量的多寡,直接決定了其智能化水平的高低。目前, 普通家用轎車中約配有數(shù)十個(gè)傳感器,高檔轎車中則多達(dá) 100 多個(gè)。

汽車傳感器遍布車輛全身

汽車傳感器可分為環(huán)境監(jiān)測(cè)、車身感知兩大類。在一輛汽車所配臵的傳感器中,呈現(xiàn)出環(huán)境監(jiān)測(cè)傳感器量少價(jià)高,而車身感知傳感器量多價(jià)廉的特點(diǎn)。同時(shí),隨著汽車 SAE 級(jí)別的提升,所需的環(huán)境監(jiān)測(cè)傳感器數(shù)量增長(zhǎng)迅速,占據(jù)了汽車傳感器總成本的絕大部分。

環(huán)境監(jiān)測(cè)傳感器用于探測(cè)和感知周圍環(huán)境,是實(shí)現(xiàn)自動(dòng)駕駛所必需的傳感器,包括攝像頭和雷達(dá)兩類。1)攝像頭在獲取圖像數(shù)據(jù)后,通過(guò)圖像識(shí)別技術(shù),可以實(shí)現(xiàn)距離測(cè)量、目標(biāo)識(shí)別等功能。 2)雷達(dá)利用發(fā)射波和反射波之間的時(shí)間差、相位差等信息, 獲得目標(biāo)物體的位臵、移動(dòng)速度等數(shù)據(jù)。按所使用的不同類型的波,雷達(dá)可以分為超聲波雷達(dá)、毫米波雷達(dá)、激光雷達(dá)三類。

車身感知傳感器用于獲取車身信息,如胎壓、油壓、車速等,是維持汽車正常、穩(wěn)定、安全行駛所必備的基礎(chǔ)傳感器。按測(cè)量參數(shù)類型的不同,車身感知傳感器包括壓力傳感器、加速計(jì)、陀螺儀、流量傳感器等。以 MEMS 工藝生產(chǎn)該類傳感器,具有低成本、高可靠性、小體積等優(yōu)勢(shì),已逐步取代了基于傳統(tǒng)機(jī)電技術(shù)的傳感器。后文將車身感知傳感器統(tǒng)稱為汽車 MEMS 傳感器。

主要汽車傳感器在各級(jí) SAE 中的應(yīng)用

在環(huán)境監(jiān)測(cè)傳感器中,超聲波雷達(dá)主要用于倒車?yán)走_(dá)以及自動(dòng)泊車中的近距離障礙監(jiān)測(cè),攝像頭、毫米波雷達(dá)和激光雷達(dá)則廣泛應(yīng)用于各項(xiàng) ADAS 功能中。四類傳感器的探測(cè)距離、分辨率、角分辨率等探測(cè)參數(shù)各異,對(duì)應(yīng)于物體探測(cè)能力、識(shí)別分類能力、三維建模、抗惡劣天氣等特性優(yōu)劣勢(shì)分明。 各種傳感器能形成良好的優(yōu)勢(shì)互補(bǔ),融合傳感器的方案已成為主流的選擇。

環(huán)境監(jiān)測(cè)傳感器原理及應(yīng)用

(一)攝像頭/毫米波雷達(dá)/激光雷達(dá)技術(shù)創(chuàng)新活躍,市場(chǎng)規(guī)模增長(zhǎng)迅速

汽車傳感器中, MEMS 傳感器和超聲波雷達(dá)的技術(shù)和應(yīng)用已經(jīng)相對(duì)成熟, 而攝像頭、 毫米波雷達(dá)和激光雷達(dá)正隨著自動(dòng)駕駛技術(shù)的蓬勃發(fā)展,迎來(lái)活躍的技術(shù)創(chuàng)新。我們預(yù)計(jì),2016-2025 年, MEMS 傳感器和超聲波雷達(dá)市場(chǎng)規(guī)模年復(fù)合增速分別為 5%/10%, 攝像頭、毫米波雷達(dá)和激光雷達(dá)市場(chǎng)規(guī)模年復(fù)合增速分別為 26%/22%/48%; 汽車傳感器整體市場(chǎng)2025 年時(shí)將達(dá) 615 億美元(18% CAGR),未來(lái)成長(zhǎng)空間廣闊。

2016-2025 汽車傳感器市場(chǎng)規(guī)模預(yù)測(cè)

(1)MEMS 傳感器

MEMS 傳感器是傳統(tǒng)汽車電子系統(tǒng)的重要組成部分,廣泛應(yīng)用于電子車身穩(wěn)定程序(ESP)、防抱死(ABS)、電控懸掛(ECS)、胎壓監(jiān)控(TPMS) 等系統(tǒng)。其中,壓力傳感器、加速計(jì)、陀螺儀與流量傳感器是汽車中使用最多的 MEMS 傳感器,總份額占汽車 MEMS 系統(tǒng)的 99%。

(2)超聲波雷達(dá)

超聲波雷達(dá)主要應(yīng)用于倒車?yán)走_(dá),以及自動(dòng)泊車系統(tǒng)中近距離障礙監(jiān)測(cè)。倒車?yán)走_(dá)已經(jīng)由高端車型下沉到中低端車型,滲透率較高,前裝率達(dá) 80%左右。倒車?yán)走_(dá)系統(tǒng)通常需要 4 個(gè) UPA 超聲波雷達(dá),而自動(dòng)泊車系統(tǒng)需要 6-12 個(gè)超聲波雷達(dá),典型配臵是 8 個(gè) UPA+4個(gè) APA。 自動(dòng)泊車系統(tǒng)的普及,將為超聲波雷達(dá)的增長(zhǎng)注入新的動(dòng)力。

UPA/APA 超聲波雷達(dá)對(duì)比

(二)攝像頭

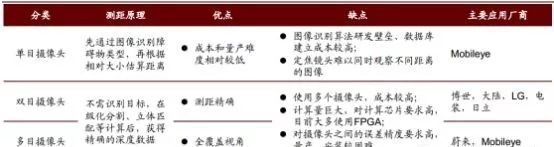

汽車攝像頭按視野覆蓋位臵可分為前視、環(huán)視(側(cè)視+后視)及內(nèi)視攝像頭,其中前視攝像頭最為關(guān)鍵,可以實(shí)現(xiàn) LDW、 FCW、 PCW 等功能。前視攝像頭又有單目攝像頭、雙目攝像頭,乃至多目攝像頭等不同的解決方案。雖然雙目或多目攝像頭具有更高的測(cè)距精度和更廣的視角,但由于其成本較高以及對(duì)精度和計(jì)算芯片的高要求,使得其仍未能大規(guī)模量產(chǎn)。目前, 以 Mobileye 領(lǐng)銜的單目攝像頭解決方案是市場(chǎng)的主流。

不同類型前視攝像頭解決方案對(duì)比

(三)毫米波雷達(dá)

按輻射電磁波的方式不同,毫米波雷達(dá)可分為脈沖類型和連續(xù)波類型,目前連續(xù)波類型中的調(diào)頻連續(xù)波(FMCW, Frequency Modulated Continuous Wave)是主流方案。雖然早在20 世紀(jì) 70 年代,德國(guó)就嘗試研發(fā)車載毫米波雷達(dá),但由于造價(jià)高昂、體積龐大,無(wú)法大規(guī)模推廣; 90 年代后期,隨著微電子技術(shù)的發(fā)展, 單片微波集成電路(MMIC)的出現(xiàn)使得毫米波雷達(dá)低成本、小型化成為可能; 近年來(lái),受益于自動(dòng)駕駛的提振,毫米波雷達(dá)廣受關(guān)注,全球范圍內(nèi)掀起研發(fā)熱潮。

車載毫米波雷達(dá)發(fā)展歷史與趨勢(shì)

按輻射電磁波的頻率不同,目前毫米波雷達(dá)主要有 24GHz 和 77GHz 兩種。其中, 24GHz主要用于中短距離(15-30m),稱為 SRR(Short Range Radar), 77GHz 主要用于長(zhǎng)距離(100-250m),稱為 LRR(Long Range Radar)。長(zhǎng)期以來(lái),毫米波雷達(dá)的頻率使用各國(guó)標(biāo)準(zhǔn)不一,比如日本等少數(shù)國(guó)家還采用 60GHz 頻段。

2015 年世界無(wú)線電通信大會(huì)(WRC-15)將 77.5-78.0GHz 頻段劃分給無(wú)線電定位業(yè)務(wù),至此 77-81GHz 已全部被正式劃分為無(wú)線電定位業(yè)務(wù),因此 77-81GHz 的車載雷達(dá)將是主流發(fā)展方向。事實(shí)上,歐洲和美國(guó)都已經(jīng)宣布將逐步限制和停止 24GHz 頻段在汽車?yán)走_(dá)中的使用,下一代的替換產(chǎn)品 79GHz 雷達(dá)各國(guó)也正在積極研發(fā)中。 從 24GHz、 77GHz、到 79GHz,雷達(dá)的距離分辨率提高的同時(shí), 研發(fā)難度和成本也大幅增加。

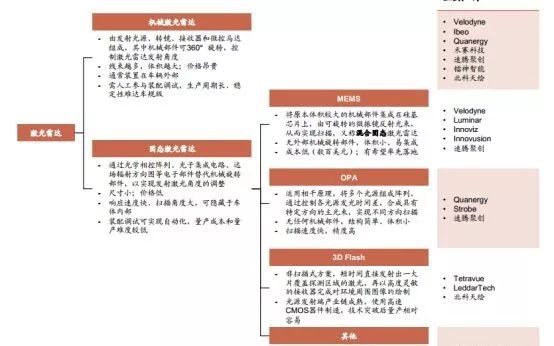

激光雷達(dá)主要方案及廠商

機(jī)械激光雷達(dá)的精度與線束成正比,線束越多則精度越高, 同時(shí)成本也大幅提升。 目前16 線、 32 線、 64 線激光雷達(dá)較為常見,同時(shí)也不乏 128 線、甚至 300 線等前沿產(chǎn)品。

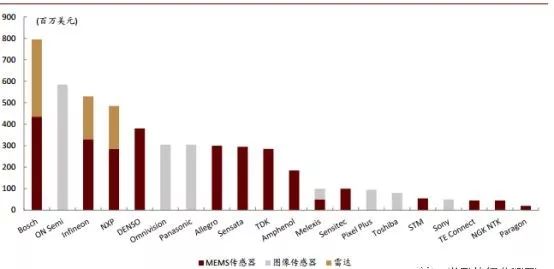

傳統(tǒng)市場(chǎng)被 Tier 1 把控,新興領(lǐng)域中國(guó)有望突圍

整體而言,目前全球汽車傳感器市場(chǎng)主要由博世、 電裝、森薩塔等 Tier 1 廠商所把控。而半導(dǎo)體元器件一般是汽車傳感器上游中,壁壘最高、價(jià)格最昂貴的部分,因此安森美、英飛凌、 NXP 等半導(dǎo)體廠商也從汽車傳感器產(chǎn)業(yè)鏈中攫取了豐厚利潤(rùn)。

汽車傳感器主要廠商相關(guān)業(yè)務(wù)營(yíng)收(2016)

在少數(shù)細(xì)分領(lǐng)域中,中國(guó)廠商憑借高性價(jià)比和定制化服務(wù)等優(yōu)勢(shì),已經(jīng)占據(jù)一席之地。例如,奧迪威的 UPA 超聲波傳感器器件全球市占率達(dá) 9%,舜宇的車載攝像頭鏡頭全球市占率超 30%等。

隨著自動(dòng)駕駛技術(shù)的興起, 車載攝像頭、毫米波雷達(dá)、激光雷達(dá)等新興高成長(zhǎng)領(lǐng)域市場(chǎng)空間廣闊、創(chuàng)新活躍,其中涌現(xiàn)了一大批中國(guó)創(chuàng)業(yè)公司。這些新興領(lǐng)域中, 技術(shù)路線百家爭(zhēng)鳴、技術(shù)標(biāo)準(zhǔn)尚未被國(guó)外大廠壟斷。同時(shí),在國(guó)內(nèi)良好的創(chuàng)業(yè)環(huán)境、海內(nèi)外優(yōu)秀人才加盟、近年電子產(chǎn)業(yè)鏈積累等因素的共同作用下, 中國(guó)企業(yè)有望突圍。

(一)國(guó)外大廠壟斷 MEMS 傳感器,封測(cè)價(jià)值凸顯

博世是全球 MEMS 傳感器龍頭企業(yè),與包括 Sensata、NXP (Freescale)、Denso、ADI、Panasonic、Infineon 等在內(nèi)的國(guó)外 Tier 1 或半導(dǎo)體大廠共同壟斷了汽車 MEMS 傳感器市場(chǎng)。據(jù) IHS統(tǒng)計(jì),全球前十大汽車 MEMS 傳感器公司的總市場(chǎng)份額累計(jì)超過(guò) 85%。

作為汽車 MEMS 傳感器,乃至整個(gè) MEMS 市場(chǎng)的絕對(duì)領(lǐng)導(dǎo)者,博世在營(yíng)收、產(chǎn)品線數(shù)量、系統(tǒng)集成能力三個(gè)維度均穩(wěn)居全球第一。國(guó)內(nèi)的明皜傳感、 深迪半導(dǎo)體、 美新半導(dǎo)體等公司均推出了車載 MEMS 傳感器產(chǎn)品,但仍與國(guó)外大廠差距明顯。

全球 MEMS 廠商競(jìng)爭(zhēng)坐標(biāo):器件 vs. 系統(tǒng) vs. 產(chǎn)品線

MEMS 產(chǎn)業(yè)鏈包括設(shè)計(jì)、 制造、 封裝測(cè)試和系統(tǒng)集成。全球主要的 MEMS 制造代工廠有STM、 Teledyne DALSA、 Silex Microsystems、臺(tái)積電等,封測(cè)廠有日月光、 Amkor、長(zhǎng)電科技、華天科技等。與普通 IC 不同, MEMS 的封裝要求高、測(cè)試復(fù)雜度大,因此封裝測(cè)試占其總成本的比例高達(dá) 60%-80%。

MEMS 封裝要求高、 測(cè)試復(fù)雜度大

(二)超聲波雷達(dá)國(guó)內(nèi)廠商成功局部突圍,國(guó)產(chǎn)替代前景可期

全球超聲波雷達(dá)模組市場(chǎng)由博世、 法雷奧主導(dǎo),國(guó)內(nèi)廠商有***同致電子、航盛電子、豪恩、輝創(chuàng)電子、 上富電技等。超聲波傳感器器件市場(chǎng)由博世、日本村田制作所、尼賽拉等主導(dǎo),國(guó)內(nèi)廠商以?shī)W迪威為代表。

超聲波雷達(dá)的發(fā)展已經(jīng)相當(dāng)成熟,國(guó)內(nèi)廠商與國(guó)外巨頭相比技術(shù)差距并不大。然而,國(guó)內(nèi)超聲波雷達(dá)廠商雖多,大部分卻未能進(jìn)入前裝市場(chǎng)。一方面,國(guó)內(nèi)廠商的產(chǎn)品在穩(wěn)定性和可靠性方面還有待進(jìn)一步打磨,另一方面整車廠的 Tier 1 供應(yīng)商較為穩(wěn)定、進(jìn)入驗(yàn)證周期漫長(zhǎng)。

憑借著高性價(jià)比的產(chǎn)品、快速及時(shí)的服務(wù),國(guó)內(nèi)的同致電子、豪恩、奧迪威的 UPA 產(chǎn)品,已成功突圍進(jìn)入國(guó)內(nèi)各大車廠。

? 同致電子的 UPA 超聲波雷達(dá)在亞洲 OEM 市場(chǎng)中份額第一,客戶有上海通用、上海大眾、東風(fēng)日產(chǎn)、上汽、奇瑞、吉利等。

? 豪恩的 UPA 超聲波雷達(dá)成功切入上海大眾、一汽大眾、吉利汽車、力帆汽車、上海通用五菱等客戶。

? 2016 年, 奧迪威的 UPA 超聲波傳感器器件銷量達(dá) 2627 萬(wàn),據(jù)公司招股說(shuō)明書估算,其占全球市場(chǎng)的份額約為 9%。此外,公司的 APA 超聲波傳感器也已經(jīng)于 2016 年投放市場(chǎng)。同致電子、豪恩分別是奧迪威 2017 年第一、第三大客戶,占其營(yíng)收比例為24%、 5%。

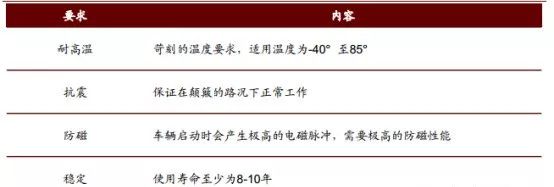

(三)車規(guī)級(jí)攝像頭模組海外大廠主導(dǎo),零部件已有國(guó)產(chǎn)突破

考慮到安全性及復(fù)雜的駕駛環(huán)境,車規(guī)級(jí)攝像頭在耐高溫、抗震、防磁和穩(wěn)定性等四方面有著嚴(yán)苛的性能要求。車載攝像頭模組均價(jià)超 500 元,而類似配臵的手機(jī)攝像頭均價(jià)不足百元。

車規(guī)級(jí)攝像頭性能要求

目前, 車載攝像模組市場(chǎng)主要被海外大廠瓜分,包括日本的松下、富士通天、索尼,歐洲的法雷奧、大陸等,幾乎都是全球前列的 Tier 1 供應(yīng)商。國(guó)內(nèi)手機(jī)攝像頭產(chǎn)業(yè)鏈廠商舜宇光學(xué)、 歐菲光、 晶方科技等正積極發(fā)展車載攝像頭模組業(yè)務(wù)。

全球車載攝像頭模組封裝主要廠商市場(chǎng)份額(2015)

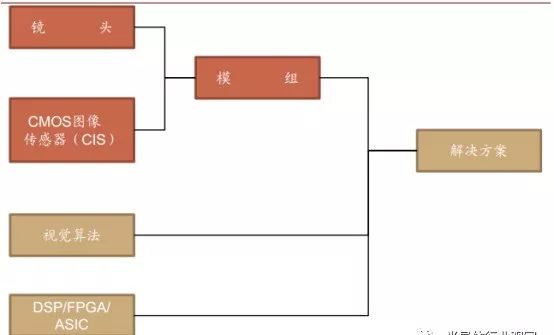

攝像頭模組的上游主要有 CMOS 圖像傳感器(CIS, CMOS Image Sensor) 以及鏡頭的供應(yīng)商。 在車載攝像頭零部件方面, 豪威科技(并購(gòu))和舜宇光學(xué)(手機(jī)產(chǎn)業(yè)鏈基礎(chǔ)延伸)已實(shí)現(xiàn)國(guó)產(chǎn)突破。

車載攝像頭產(chǎn)業(yè)鏈

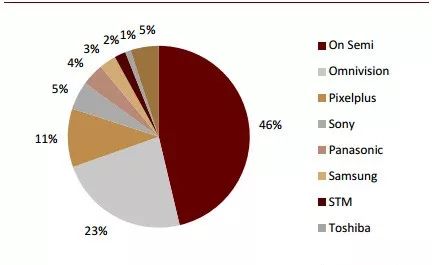

? 相比 CCD, CMOS 圖像傳感器的高速、高動(dòng)態(tài)、低成本特性更適合應(yīng)用于高速運(yùn)行且光線條件變化劇烈的實(shí)際駕駛環(huán)境。 CIS 由于其較高的技術(shù)壁壘,大部分市場(chǎng)份額同樣被國(guó)外大廠所把控,車載 CIS 全球前五大廠商安森美、豪威(中資控股)、Pixelplus、索尼和松下的合計(jì)份額近 90%。

全球車載攝像頭 CIS 主要廠商市場(chǎng)份額(2016)

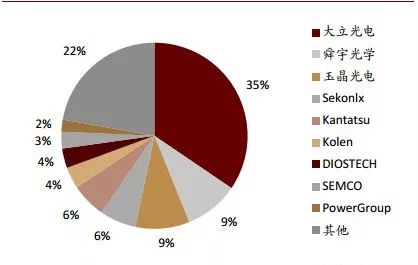

? 攝像頭鏡頭是中國(guó)企業(yè)的傳統(tǒng)優(yōu)勢(shì)產(chǎn)業(yè), ***大立光電、 舜宇光學(xué)、玉晶光電位列全球攝像頭鏡頭企業(yè)前列。據(jù)舜宇相關(guān)負(fù)責(zé)人, 自 2012 年起,舜宇全球車載鏡頭出貨量第一,市占率達(dá) 30%以上。

全球攝像頭鏡頭主要廠商市場(chǎng)份額(2015)

在攝像頭模組下游的是車載攝像頭解決方案供應(yīng)商,這類企業(yè)的核心技術(shù)往往是視覺算法或視覺處理 ASIC 芯片。Mobileye 是全球車載攝像頭解決方案龍頭,兼具視覺算法和 EyeQ系列視覺處理器核心技術(shù);國(guó)內(nèi)相關(guān)初創(chuàng)企業(yè)有 MINIEYE、地平線、 中科慧眼、天瞳威視、蘇州智華、 縱目科技、 前向啟創(chuàng)、創(chuàng)來(lái)科技、 Maxieye 等。

(四)毫米波雷達(dá)技術(shù)壁壘高,國(guó)內(nèi)處于追趕狀態(tài)

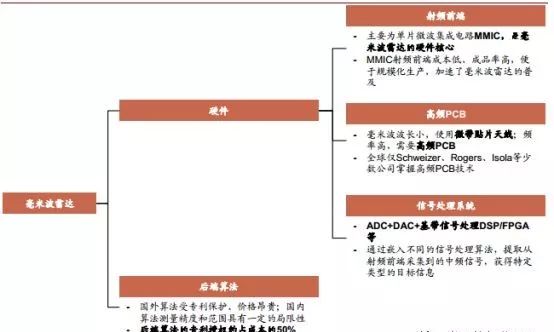

毫米波雷達(dá)硬件部分主要由射頻前端 MMIC(Monolithic Microwave Integrated Circuit, 單片微波集成電路)、高頻 PCB 和信號(hào)處理系統(tǒng)組成,每一部分均有較高的技術(shù)壁壘,國(guó)內(nèi)較為落后、處于追趕狀態(tài);后端算法方面,國(guó)內(nèi)現(xiàn)有技術(shù)同樣具有局限性,且國(guó)外算法受專利保護(hù)、價(jià)格高昂,其專利授權(quán)費(fèi)約占總成本的 50%。

毫米波雷達(dá)構(gòu)成拆分

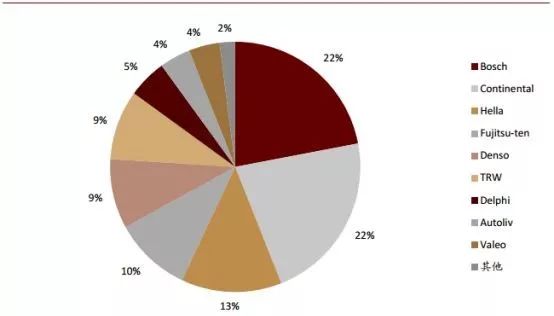

全球毫米波雷達(dá)市場(chǎng)由 Tier 1 供應(yīng)商主導(dǎo)。據(jù)佐思產(chǎn)研統(tǒng)計(jì), 2015 年博世、大陸、海拉、富士通天、電裝為全球前五的廠商,合計(jì)占據(jù) 76%的份額。汽車?yán)走_(dá) MMIC 市場(chǎng)的絕大部分份額則被英飛凌、意法半導(dǎo)體、 NXP 和 TI 四家瓜分。

全球毫米波雷達(dá)主要廠商市場(chǎng)份額(2015)

2014-2016 年,國(guó)內(nèi)涌現(xiàn)了一批毫米波雷達(dá)創(chuàng)業(yè)公司,大多由高校或產(chǎn)業(yè)界的科研人員所創(chuàng)立。

國(guó)內(nèi)主要汽車毫米波雷達(dá) MMIC 廠商及產(chǎn)品

包括 MMIC 創(chuàng)業(yè)公司加特蘭、意行半導(dǎo)體、矽杰等,毫米波雷達(dá)創(chuàng)業(yè)公司行易道、安智杰、蘇州豪米波、森思泰克、智波科技、隼眼科技、 安智汽車、承泰科技、 納雷科技、木牛科技、雷博泰克、華域汽車,易來(lái)達(dá), 卓泰達(dá)、 MotorEye 等。這些企業(yè)中,大部分仍處于研發(fā)狀態(tài),安智杰等公司的 24GHz 產(chǎn)品已實(shí)現(xiàn)量產(chǎn)。

國(guó)內(nèi)主要汽車毫米波雷達(dá)廠商及產(chǎn)品

(五)機(jī)械激光雷達(dá) Velodyne 一馬當(dāng)先, L4+級(jí)車規(guī)量產(chǎn)是競(jìng)爭(zhēng)焦點(diǎn)

激光雷達(dá)并不是新鮮事物,早已在航空航天、測(cè)繪等超長(zhǎng)距離(千米以上)、非實(shí)時(shí)領(lǐng)域有幾十年的應(yīng)用歷史。 激光雷達(dá)在 L3 級(jí)自動(dòng)駕駛中開始導(dǎo)入,并由于其高精度、實(shí)時(shí) 3D點(diǎn)云建模的特點(diǎn)將成為 L3-L5 中最為關(guān)鍵的傳感器。目前,大部分車載激光雷達(dá)還僅用于試驗(yàn)原型車上,主要因?yàn)椋?/p>

? 當(dāng)前 L3 及以上的量產(chǎn)車較少,僅有 2017 年 7 月奧迪發(fā)布的全球首款 L3 級(jí)量產(chǎn)車A8,以及 2018 年 7 月百度發(fā)布的全球首款 L4 級(jí)量產(chǎn)巴士阿波龍。

? 由于 L3 無(wú)法清晰認(rèn)定車輛和駕駛員的責(zé)任, Waymo、福特、沃爾沃等選擇跳過(guò) L3、直接研發(fā) L4,導(dǎo)致激光雷達(dá)進(jìn)入量產(chǎn)車市場(chǎng)的速度放慢。

美國(guó) Velodyne 的機(jī)械式激光雷達(dá)起步早、技術(shù)領(lǐng)先,最新已推出 128 線原型產(chǎn)品 VLS-128。同時(shí), Velodyne 與谷歌、通用汽車、福特、 Uber、百度等全球自動(dòng)駕駛領(lǐng)軍企業(yè)建立了良好的合作關(guān)系,占據(jù)了車載激光雷達(dá)大部分的市場(chǎng)份額。

當(dāng)前機(jī)械式激光雷達(dá)的價(jià)格十分昂貴, Velodyne 在售的 64 線/32 線/16 線產(chǎn)品的官方定價(jià)分別為 8 萬(wàn)/4 萬(wàn)/8 千美元。一方面,機(jī)械式激光雷達(dá)由發(fā)射光源、轉(zhuǎn)鏡、接收器、微控馬達(dá)等精密零部件構(gòu)成,制造難度大、物料成本較高;另一方面,激光雷達(dá)仍未大規(guī)模進(jìn)入量產(chǎn)車、需求量小,研發(fā)費(fèi)用等固定成本難以攤薄。 Velodyne 總裁麥克〃耶倫曾表示,如果一次性購(gòu)買 100 萬(wàn)臺(tái) VLP-32,那么其售價(jià)將會(huì)降至 350~500 美元之間。

激光雷達(dá)市場(chǎng)剛剛興起, L4+車規(guī)級(jí)激光雷達(dá)還未出現(xiàn), Velodyne 的地位遠(yuǎn)難稱穩(wěn)固。

1)海內(nèi)外大批創(chuàng)業(yè)公司緊隨其后,包括 Quanergy、 Ibeo、 Cepton、 Aeye、 Innoviz、 LeddarTech、Innovusion、 禾賽科技、速騰聚創(chuàng)、北科天繪、鐳神智能、 北醒光子等。

2) Velodyne 所擅長(zhǎng)的機(jī)械式激光雷達(dá)由于需要人工參與復(fù)雜的光路調(diào)試裝配,相比固態(tài)激光雷達(dá)不僅生產(chǎn)周期長(zhǎng)、成本高,而且穩(wěn)定性也很難達(dá)到車規(guī)級(jí)。未來(lái)在量產(chǎn)車中,固態(tài)激光雷達(dá)是大勢(shì)所趨,而這一領(lǐng)域中 Velodyne 并不具備明顯的優(yōu)勢(shì)。

? Ibeo 的主要產(chǎn)品是 4 線或 8 線的低線束激光雷達(dá), 其中與 Valeo 合作的 ScaLa 產(chǎn)品已為奧迪 A8 所搭載,是全球首款車規(guī)級(jí)量產(chǎn)激光雷達(dá)。 這種雷達(dá)一般被安裝在車燈或保險(xiǎn)杠附近, 用于 L3 中對(duì)前方車輛、地線、路肩等進(jìn)行識(shí)別, 與 L4+級(jí)激光雷達(dá)有較大差距。 Ibeo 不僅擁有激光雷達(dá)硬件技術(shù),在相關(guān)軟件方面也有深厚的積累(ibeo.Reference、 ibeo.HAD)。

? Quanergy 于 2017 年發(fā)布了全球首款車載固態(tài) OPA 激光雷達(dá) S3,且于 2018 年 7 月通過(guò)了 IATF(國(guó)際汽車推動(dòng)小組) 16949 認(rèn)證。 公司已經(jīng)與 Sensata 達(dá)成合作,共同建立一條車規(guī)級(jí)固態(tài)激光雷達(dá)生產(chǎn)線,預(yù)計(jì)將在 2019 年 9 月正式啟動(dòng),且有望將固態(tài)激光雷達(dá)的價(jià)格降到 250 美元。

? 禾賽科技的 40 線激光雷達(dá) Pandar40,已與百度、蔚來(lái)汽車、智行者、馭勢(shì)科技、Roadster.ai 等公司合作完成早期客戶共同測(cè)試。 得益于國(guó)內(nèi)的人力成本優(yōu)勢(shì), 公司相比國(guó)外競(jìng)品, 交貨周期更短、售價(jià)更低。 同時(shí),禾賽也于 2017 年底推出了固態(tài)激光雷達(dá) Pandar GT, 應(yīng)用了獨(dú)創(chuàng)的 ZOLO (Zoomable Light Oscillator) 技術(shù)。

? 速騰聚創(chuàng)不僅擁有 32 線機(jī)械激光雷達(dá)產(chǎn)品 RS-LiDAR-32 的量產(chǎn)能力, 而且已經(jīng)推出了 MEMS 固態(tài)激光雷達(dá)產(chǎn)品 RS-LiDAR-M1。此外, 公司早在 2016 年上半年便在硅谷部署研發(fā) OPA 固態(tài)激光雷達(dá)。 2018 年 6 月,速騰聚創(chuàng)和菜鳥網(wǎng)絡(luò)聯(lián)合發(fā)布無(wú)人物流車 G Plus,其搭載了三臺(tái) RS-LiDAR-M1 Pre,這是固態(tài)激光雷達(dá)首次應(yīng)用于無(wú)人駕駛領(lǐng)域。

我們看到,國(guó)內(nèi)的激光雷達(dá)廠商擁有不俗的技術(shù)實(shí)力,在各路技術(shù)路線混戰(zhàn)的行業(yè)背景下機(jī)會(huì)巨大。 但無(wú)論何種固態(tài)激光雷達(dá)技術(shù)路線,能否率先實(shí)現(xiàn) L4+級(jí)車規(guī)量產(chǎn)是競(jìng)爭(zhēng)焦點(diǎn)、是決勝的關(guān)鍵所在。

-

傳感器

+關(guān)注

關(guān)注

2551文章

51077瀏覽量

753363 -

自動(dòng)駕駛

+關(guān)注

關(guān)注

784文章

13805瀏覽量

166429

原文標(biāo)題:自動(dòng)駕駛汽車感知——傳感器市場(chǎng)分析

文章出處:【微信號(hào):IV_Technology,微信公眾號(hào):智車科技】歡迎添加關(guān)注!文章轉(zhuǎn)載請(qǐng)注明出處。

發(fā)布評(píng)論請(qǐng)先 登錄

相關(guān)推薦

特斯拉占據(jù)美國(guó)加州電動(dòng)汽車市場(chǎng)超過(guò)50%份額

搶占SiC,誰(shuí)是電動(dòng)汽車市場(chǎng)的贏家?

SK海力士HBM技術(shù)為汽車市場(chǎng)注入新動(dòng)力

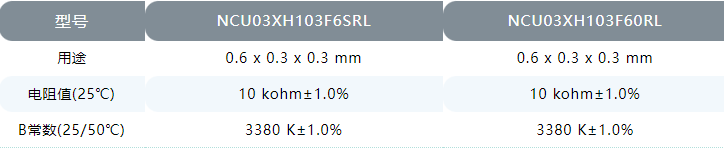

AMEYA360:村田量產(chǎn)用于汽車市場(chǎng)的高可靠性0603M銅電極負(fù)溫度系數(shù)NTC熱敏電阻

決勝自動(dòng)駕駛汽車市場(chǎng)的關(guān)鍵所在是什么?

決勝自動(dòng)駕駛汽車市場(chǎng)的關(guān)鍵所在是什么?

評(píng)論