由上圖,5G通信行業產業鏈條主要包括以下五個重要環節:(1)網絡規劃設計(前期技術研究及網絡建設規劃);(2)無線主設備(核心網、基站天線、射頻器件、光器件/光模塊、小基站等,無線配套、網絡覆蓋與優化環節開始布局);(3)傳輸設備(無線設備后需要有線傳輸鏈接,緊跟其后的包括光纖光纜、系統集成、IT 支持、增值服務等);(4)終端設備(芯片及終端配套);(5)運營商。除了以上五個重要環節,還有(6)PCB/CCL 產業鏈(用于基站射頻、基帶處理單元、IDC 和核心網路由器等);(7)介質波導濾波器(基站射頻)。

移動通信跨代演進路線

5G 全產業鏈時鐘

5G 關鍵指標定義

運營商:話語權向中國傾斜

運營商市場集中度高,Vodafone 全球覆蓋范圍最廣,中國移動用戶數最多。5G 時代,Vodafone、中國移動等主流運營商強者恒強,中國運營商將擁有全球話語權。

根據GSMA Intelligence 的數據,2015~2016 年全球電信運營商移動業務收入前十名依次為中國移動、Verizon、AT&T、Vodafone、軟銀、Deutsche Telekom、America Movil、NTT、Telefonica 和中國聯通,前十大運營商移動業務收入占前三十大運營商總收入的76.39%。

▲2015~2016 年全球電信運營商移動業務收入前十名(單位:億英鎊)

Vodafone、Deutsche Telekom、America Movil 和Telefonica 是前十大運營商中區域覆蓋范圍較廣的四大運營商。其中,Vodafone 的經營范圍最廣,涉及歐洲、非洲、中東和亞太四大區域的26 個國家。Deutsche Telekom 主要覆蓋歐洲和北美兩大區域,America Movil 主要覆蓋歐洲和南美洲,Telefonica 主要覆蓋南美洲和歐洲。中國移動雖然主要覆蓋中國本土市場,但是擁有8.49 億移動用戶和300 多萬個基站,是全球移動用戶數和基站數最多的運營商。

國內運營商市場方面,2008 年中國電信業重組完成后,形成了移動、電信、聯通“三足鼎立”的市場格局。中國移動一直在移動網絡上占據優勢地位。2016 年,中國移動、中國電信和中國聯通的營業收入分別為7084 億元、3523 億元億和2742 億元,實現的資本開支分別為1873 億元、968 億元和721 億元。由此可見,無論是營業收入、還是資本開支,中國移動都超過了電信與聯通的總和。此外,中國移動的4G 基站和4G 用戶數分別占據國內總市場份額的47%和63%,穩居行業第一。

▲三大運營商4G 基站占比

▲三大運營商 4G 用戶占比

主設備商:四足鼎立,中國廠商崛起

2016 年以諾基亞成功收購阿爾卡特朗訊為標志,以華為、愛立信、新諾基亞和中興通訊為代表的全球通信設備商四足鼎立的格局初步形成。目前,前四大設備商中,國內通信設備廠商的綜合實力不斷提升,在光網絡市場,華為和中興的市場份額分別達到20%和12%;在接入網市場,華為和中興的市場份額分別達到28%和12%。

▲全球通信主設備商光網絡和接入網市場份額占比

華為和中興通訊的營業收入增速基本與3G/4G 周期保持同步。華為自2013 年開始,營業收入躍居全行業第一,成為全球第一大通信設備商,并且持續保持領先的營業收入增速,不斷拉開與其他設備商之間的差距。中興通訊營業收入雖然總量低于同行業,但是增速長期高于愛立信和諾基亞。在5G 跨代技術升級的背景下,中興通訊有望實現“彎道超車”,超越愛立信與新諾基亞。

▲2009-2016 年全球通信設備商營業收入變化

電信主設備商在技術更新換代時,跑馬圈地、搶占陣地的爭奪往往最為激烈。在5G 時代,基于先天的市場優勢配合技術標準上的超前布局,我國主設備商在5G 的網絡架構和空口技術、大規模多入多出技術(Massive MIMO)等方面,已形成了一定的領先優勢。

華為:發布了全球首個面向5G 商用場景的5G 核心網解決方案——SOC(Service OrientedCore)2.0;發布了業界首款5G 承載分片路由器(Network Slicing Router),可提供50GE基站接入能力,同時無縫兼容100GE。基于其創新的Flexible Ethernet 技術,來實現端口通道化物理隔離,為不同業務提供差異化的SLA 保障。

▲華為Massive MIMO 基站產品

中興通訊:發布5G 全系列高低頻預商用基站產品,支持業界5G 主流頻段,采用MassiveMIMO、Beam Tracking、Beam Forming 等5G 關鍵技術,充分滿足5G 預商用部署的多樣化的場景和需求,工作帶寬大,單站數據吞吐量可達10Gbps;同時與英特爾公司合作,發布了面向5G 的下一代IT 基帶產品(ITBBU)。IT BBU 是世界上第一個基于軟件定義架構和網絡功能虛擬化(SDN/NFV)的5G 無線接入(RAN)解決方案。

▲IT BBU

愛立信:宣布推出全新5G 平臺,包括5G 核心網、無線和傳輸產品組合,以及數字支撐系統、轉型服務和安全系統,幫助運營商現有網絡平滑演進到下一代網絡。并且,愛立信與德國電信和SK 電訊(SKT)完成了其所謂的全球首個洲際“5G”網絡測試,有望為尚未標準化的5G 技術的增強全球漫游掃清路障。

諾基亞:2017 年推出了Air Scale Massive MIMO 自適應天線系統。2017 年MWC 上與中國移動聯合演示了Massive MIMO 3.5GHz 技術及產品,性能與當前所采用的2.6GHzMassive MIMO 相當;將于2017 年底推出其4.9G 技術,其4.9G 技術將提供顯著的容量提升,可實現每秒幾個Gigabits 的速度,從而為向5G 演進鋪平道路。

天線:大規模天線矩陣Massive MIMO 技術重構天線價值鏈

在蜂窩移動通信系統中,天線是電路信號與空間輻射電磁波的轉換器,向空間輻射或者接受電磁波,是移動通信系統末梢的關鍵組成部分,對無線網絡的整體性能有著直接的影響作用。

在4G 時代,一個標準的宏基站主要由基帶處理單元BBU(Base Band Unit)、射頻處理單元RRU(Remote Radio Unit)和天饋系統三個部分組成。4G 后期,天線已經演進出4T4R、8T8R 的MIMO 天線。5G 時代,基站天線將面臨兩大演變趨勢:

1. 5G 技術對天線的形態和性能提出了新的要求。相對于4G 技術,5G 的頻譜效率將提高5-10 倍,天線技術的提升是其關鍵技術之一。基站天線屬于傳統天線業務,將通過超密集組網將現有站點提升10 倍以上,以此實現5G 通信密集、異構、分離(DHS)式的通信要求;MIMO 技術以大規模MIMO 為方向,通過增加天線數量提升信道容量,使頻譜利用率成倍提升,達到5G 的應用要求。

2. 從無源天線到有源天線系統,天線的功能趨向于小型化、密集化、定制化。超密集組網技術需要增加基站數量,大規模天線技術需要增加基站攜帶的天線數量。

▲4G-5G MIMO 技術演進

▲4G-5G 基站區域的天線個數演進

▲2015-2019 年國內基站天線市場規模

從天線的結構看,5G 射頻實現了從“RRU+天線”向有源天線AAU 的轉變。在目前廣泛應用的分布式基站中,RRU 與BBU 分離并通過饋線與天線相連。Massive MIMO 技術將天線變成一體化有源天線AAU(Active Antenna Unit)。AAU 集成了RRU 與傳統天線的功能,數字接口獨立控制每個天線振子,構成主動式天線陣列。由于射頻單元不再需要饋線和RRU相連,而是直接用光纖連接BBU,此前令人困擾的饋電損耗趨于零。同時,有源天線的部署變得更加容易,可以安裝在諸如路燈、電線桿等場合,從而減少站點租賃和運營成本。

在5G 時代, Massive MIMO 技術將重構天線價值鏈。在4G 時代,天線的單體價值量約為2000 元。到了5G 時代,由于Massive MIMO(大規模天線技術)和波束成形技術的應用,需要單面天線里集成64 個、128 個甚至更多的天線振子,而5G 所用的高頻率信號又需要更高性能的射頻器件,因此,承載天線振子的高頻PCB 及高頻覆銅板材料成為5G 天線價值鏈上最受益的環節。相比于3G、4G 傳統天線中并不需要高頻PCB 及高頻覆銅板材料,我們預計,5G PCB 在高頻材料和加工過程的附加值都會增大,射頻前端PCB 價格至少將超過3000 元/平方米,即是4G 的1.5 倍。我們預測5G 僅僅在射頻側,PCB 板及覆銅板的市場規模都將是4G 的數倍。

無源天線毛利率持續走低,5G 射頻生態變化較大。

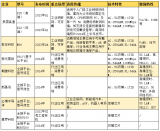

3G~4G 是無源天線的時代,天線主要構成部件包括饋線接頭、天線振子、移相器、電機、天線罩和反射板等部件,天線材料主要以五金和塑料為主,射頻器件主要包括(金屬腔體)濾波器、雙工器、合路器等。供應商方面,天線廠商主要包括通宇通訊、摩比發展、京信通信和華為,射頻廠商為大富科技、武漢凡谷、春興精工等。在4G 周商用初期(2014 年),我國基站天線的市場規模就達到53.8 億元,同比增長192%,2015、2016 年市場保持穩定增長。

▲2010-2016 年我國基站天線市場規模和增速

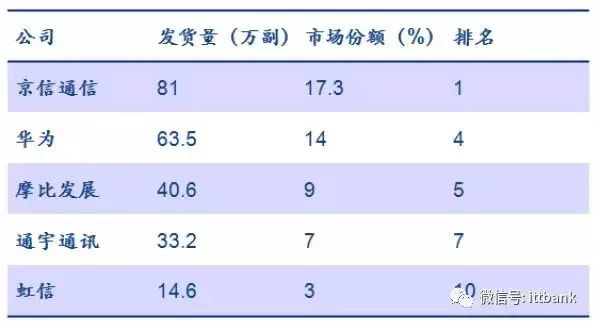

基站無源天線技術成熟,我國廠商在4G 商用初期已占據主要市場份額。在2014 年全球基站天線廠商發貨量排名中,我國五大廠商位列前十,合計發貨量已經超過全球總量的一半。同時,由于技術成熟,制造企業眾多,競爭也很激烈。京信通信是國內基站天線龍頭,營業收入規模位列第一,但收入增速落后于通宇通訊和摩比發展。2014 年,通宇通訊和摩比發展營收增速分別達到146.40%和85.60%。

▲2014 年全球基站天線廠商發貨量占比

▲2014 年我 國五大基站天線廠商發貨量和市場份額

移動終端射頻、濾波器:行業技術壁壘高

現代移動設備的無線通信模塊主要包含射頻前端模塊,射頻收發模塊,以及基帶信號處理器。其中,射頻前端負責射頻收發、頻率合成、功率放大,該模塊主要包括:天線開關,雙工器,功率放大器,以及濾波器。其中濾波器作為對信號有處理作用的器件和電路,可以使信號中特定頻率成分通過篩選進入,并同時極大抑制其他頻率、無關信號的干擾。

5G 網絡高頻和高密度通信將成為主流,所要求支持的無線頻段數量呈上升趨勢。在2012年全球3G 標準協會3GPP 提出的LTE R11 版本中,蜂窩通訊系統需要支持的頻段增加到41 個。根據射頻器件巨頭skyworks 預測,到2020 年,5G 應用支持的頻段數量將實現翻番,新增50 個以上通信頻段,全球2G/3G/4G/5G 網絡合計支持的頻段將達到91 個以上。理論上來講,單個頻段的射頻信號處理需要2 個濾波器。由于多個濾波器會集成在濾波器組中,而濾波器器件與頻段數量之間的關系并非簡單線性比例關系。但頻段增多之后,濾波器設計的難度及濾波器數量大幅增加是確定的趨勢,相應的價值量和銷售數量都將倍增。

具體工藝方面,掌握LTCC工藝的射頻商或具有更好的投資回報率。LTCC低溫共燒陶瓷(LowTemperature Co-fired Ceramic LTCC)技術是1982 年開始發展起來的整合組件技術,已經成為無源集成的主流技術。由于體積小,LTCC 工藝或將適合5G 時代智能終端設備商對于器件小型化的要求。

4G 滲透率不斷提升且尚未飽和,5G 時代來臨帶來射頻器件單機數量和價值量的增加,全球射頻市場規模有望增長。根據Strategy Analytics 預測,5G 商用手機銷售將始于2020 年,其銷量在2025 年將超過3 億部。根據Mobile Expert LLC 的研究指出,2016 年在智能手機市場基本飽和,增長乏力的情況下,射頻前端模塊的增長率仍達到了17%。而在射頻前端模塊中,射頻濾波器模塊將是發展最快的模塊。隨著5G 網絡的普及,全球移動終端射頻器件市場將迎來穩健增長。據美國高通公司預測,移動終端射頻前端模塊在2015-2020 年間的復合增速在13%以上,到2020 年市場規模將超過180 億美元。其中,濾波器是射頻前端模塊增長最快的細分方向,濾波器市場將由現在的50 億美元的市場規模增長至2020 年的130億美元。

▲2008-2017 年中國射頻元件市場規模

終端側(5G手機):射頻(含濾波器)

2016年手機射頻前端(包含天線開關、濾波器、雙工器、PA功率放大器、LNA低噪聲放大器)市場規模為101億美元,預計到2022年將達到227 億美元,復合年增長率為14%。其中濾波器是重點,在2022年可達到163億美元級別(占比最大)。

光模塊/光器件:高速光模塊將成為5G 網絡的必需

光模塊由光器件、功能電路和光接口等組成。光模塊的作用就是光電轉換,發送端把電信號轉換成光信號,通過光纖傳送后,接收端再把光信號轉換成電信號。

光模塊的分類方法大致有六類:

按速率劃分:622Mb/s、1.25Gb/s、2.5Gb/s、10Gb/s、40Gb/s、100Gb/s 等

按功能劃分:發射模塊,接收模塊,收發合一模塊(transceiver)

按封裝劃分:1×9/ 2×9/SFF/GBIC/SFP/XFP/300pin 等

按使用條件劃分:熱插拔 (GBIC/SFP/XFP) 帶插針 (1×9/2×9/SFF)

按應用劃分:SDH/SONET, Ethernet, Fiber Channel, CWDM, DWDM 等

按工作模式劃分:連續和突發(OLT:Optic Line Terminal,光線路終端;ONU :OpticNetwork Unit,光網絡單元)

光模塊的速率一直是市場關注的焦點。目前推動光模塊速率升級的因素主要來自幾個方面:一方面,“寬帶中國”戰略要求實現百兆光纖入戶,從接入層提升了光接口壓力,由下至上各級光接口逐級承壓,推動了對高速率光模塊需求;隨著5G 的部署,運營商需要部署更寬的帶寬實現大流量數據的應用,如遠程醫療、VR、4K 視頻等,因此移動網絡各層面必須擁有更高的速率,這也推動了光模塊的升級換代。

除了運營商網絡對光模塊需求巨大,云計算數據中心的加速建設提振了對100G 高速光模塊的需求。《Cisco 全球云計算指數白皮書》報告中預測,到2020 年,99%的互聯網流量與數據中心相關,而數據中心內部的網絡流量占到了高達70%的比例。從流量模型來看,傳統數據中心以南北向(客戶機與服務器之間的交互)為主,而云數據中心則以東西向(內部服務器之間交換)為主。技術角度,數據中心內部網絡通過引入“Leaf-Spine”(葉脊)網絡架構,提升數據中心內部的數據傳輸速率。2016 年,100G 光模塊在數據中心實現規模商用,未來有望成為主流應用模式。市場角度,美國Top5 互聯網服務商2016 年資本開支總和約為420 億美金,與中國運營商市場資本開支體量接近。我們認為,全球數據中心網絡新建及改造帶來的100G 光模塊需求將規模放量,高速光模塊市場將保持高景氣。根據Light Counting預測,到2019 年數據中心光模塊銷量將超過5000 萬只,市場規模有望在2021 年達到49億美元。

▲全球10G/40G/100G 光模塊細分銷售收入預測(億美元)

小基站: 5G 時代基站形態演進的大趨勢

小基站是一種從產品形態、發射功率、覆蓋范圍等方面,都相比傳統宏基站小得多(一般質量在2-10kg 之類)的基站設備,同時也可以看作是低功率的無線接入點,既可使用許可頻率,也可融合WIFI 使用非許可頻率接入技術。小基站的功率一般在50mw-5w,覆蓋范圍在10-200 米。相比之下,宏基站的覆蓋范圍可以達到數公里。

就當前而言,市場上對于小基站的概念歸類分為:

按照基站功率(一般功率越大,覆蓋范圍越大)可分為微基站(Micro Cell)、皮基站(PicoCell)、納基站(Nano Cell)、飛基站(Femto Cell)等。一般來講,選擇使用哪種功率的基站取決于覆蓋范圍的需求。例如:微基站由于體積小的優勢就被常應用在人口密集,并且大基站無法觸及的末梢通信區域。

按照設備形態進行分類,主要分為一體化基站和分布式基站,這里面的主要區別是,通常情況下,一體化基站包括三部分:基帶處理單元(BBU)+射頻處理單元(RRU)+天饋系統,而分布式基站通常就指小型RRU,需要連接BBU 才能使用。

根據IHS 最新數據顯示,2016 年,室內小型基站數量首次超過了室外小型基站數量。據IHS預測,2016 年至2021 年,全球小型基站市場將以8.4%的CAGR 增長,達到22 億美元。但是,盡管室外小型基站的出貨量比室內小型基站的出貨量要少得多,但由于每個單位的價格更高,室外小型基站市場規模依然將高過室內市場。與此同時,越來越多的運營商希望通過小型基站加大網絡密度、填補覆蓋無線信號盲區,尤其是城市地區。為了滿足不斷飆升的移動數據需求,5G 網絡的無縫覆蓋和深度覆蓋或將更加依賴小型化基站的部署。

光纖光纜:行業競爭加劇,一體化生產能力構建核心優勢

光纖光纜產業鏈呈現金字塔式的行業格局,越來越多的廠商謀求一體化的光棒、光纖和光纜生產能力,我國光纖光纜市場整體集中度較高,行業巨頭之間競爭較激烈。

3G/4G 投入期拉動光纖光纜產量大幅增長。以我國4G 建設為例,2013 年我國光纖光纜產量增速為7.26%,2016 年則上升至23.17%。

中國廠商對全球光纖光纜產量的貢獻大。截至2016 年末,中國光纖光纜產量占全球產量的54.89%。中國光纖光纜產量增速高于全球,2010-2016 年全球光纖,光纜產量年平均復合增長率為10.51%,中國光纖光纜產量年平均復合增長率為17.19%。

▲2010-2016 年全球及中國光纖光纜產量和增速變化

光纖光纜產業鏈從上游到下游依次包括光纖預制棒、光纖和光纜。根據CRU 統計,全球主要光纖預制棒生產廠商約為20 家,其中中國廠家主要有8 家,包括長飛光纖、亨通、中天科技、富通和烽火通信等。全球光纖廠家約有56 家,中國廠家占比近50%。全球光纜廠家超過200 家,中國廠家占比超過50%。

▲全球光纖光纜產業鏈競爭格局

目前,越來越多的廠商具備一體化的光棒、光纖和光纜生產能力。我國光纖光纜市場整體集中度較高,行業巨頭之間存在一定的競爭。

▲2015-2016 年國內光棒、光纖和光纜市場份額

營收方面,武漢長飛、亨通光電、中天科技排名行業前三。自2015 年起,中天科技營收超過亨通光電成為國內同行業第一, 2013-2016 年營業收入年平均復合增長率達到46.08%,為同行業最高。中天科技高營收和高增長主要受益于其廣泛的業務范圍,除占收入來源27%左右的光通信及網絡外,同時經營商品貿易、電力傳輸、新能源材料和光伏發電等業務。

-

4G

+關注

關注

15文章

5519瀏覽量

119024 -

移動通信

+關注

關注

10文章

2611瀏覽量

69859 -

5G

+關注

關注

1354文章

48445瀏覽量

564114

原文標題:細而全的5G通訊產業鏈

文章出處:【微信號:hr_opt,微信公眾號:網優雇傭軍】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

通訊電源在5G網絡中的應用 通訊電源市場趨勢分析

華為助力非洲5G產業加速發展

碳化硅產業鏈成本大幅下降,市場迎來新變革

國產FPGA的發展前景是什么?

廣和通聯合中興通訊等產業伙伴發布5G RedCap白皮書

廣和通聯合中興通訊等產業伙伴發布5G RedCap白皮書

最全的5G通訊產業鏈和發展狀況及市場分析

最全的5G通訊產業鏈和發展狀況及市場分析

評論