11月29日,在“中國(guó)集成電路設(shè)計(jì)業(yè)2018年會(huì) 暨珠海集成電路產(chǎn)業(yè)創(chuàng)新發(fā)展高峰論壇”上,中國(guó)半導(dǎo)體行業(yè)協(xié)會(huì)集成設(shè)計(jì)分會(huì)理事長(zhǎng)魏少軍教授公布了2018年中國(guó)十大IC設(shè)計(jì)企業(yè)排行榜,雖然并未公布具體的名單,但是可以看到排名中國(guó)第二的IC設(shè)計(jì)企業(yè),可能是安世半導(dǎo)體。此前聞泰科技已經(jīng)宣布收購(gòu)安世半導(dǎo)體,而收購(gòu)?fù)瓿珊箅p方將有望形成優(yōu)勢(shì)互補(bǔ),打開下游消費(fèi)電子+汽車市場(chǎng)。

近日,天風(fēng)證券就發(fā)布了一份題為《聞泰科技:從手機(jī)到汽車,中國(guó)半導(dǎo)體新勢(shì)力》(這里應(yīng)該指的是上市公司當(dāng)中)的研報(bào),深度解讀了聞泰科技成功收購(gòu)安市半導(dǎo)體之后所帶來的影響。下面我們一起來看:

一、入局全球優(yōu)質(zhì)半導(dǎo)體企業(yè),向上游核心器件整合

去年年底以來,公司在半導(dǎo)體領(lǐng)域動(dòng)作頻頻。公司與上游深度整合,同時(shí)能夠培養(yǎng)新供應(yīng)鏈體系,因?yàn)殇N量的保證,芯片、內(nèi)存、面板等可以獲得長(zhǎng)期穩(wěn)定供貨。從蘋果、小米、華為等廠商的布局看,芯片已經(jīng)成為競(jìng)爭(zhēng)核心,預(yù)計(jì)聞泰會(huì)有極強(qiáng)的整合能力。

另一方面,公司收購(gòu)安世半導(dǎo)體切入半導(dǎo)體器件領(lǐng)域,標(biāo)的公司下游業(yè)務(wù)以汽車電子為核心,預(yù)計(jì)聞泰將借此重點(diǎn)布局汽車領(lǐng)域,發(fā)展汽車客戶與汽車電子產(chǎn)品,新業(yè)務(wù)發(fā)展可期。

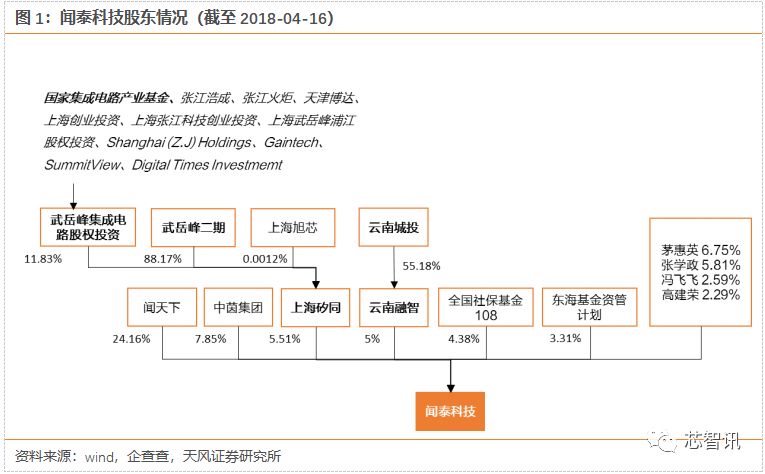

1、2017年底新增半導(dǎo)體投資背景股東

2017年12月,公司股東西藏中茵和高建榮分別將其持有的1400萬股、2110萬股無限售流通股轉(zhuǎn)讓給上海矽同,轉(zhuǎn)讓完成后上海矽同持有公司5.51%股份。上海矽同由上海武岳峰二期集成電路股權(quán)投資合伙企業(yè)(有限合伙)控股,武岳峰資本成立于2011年,由展訊通信的創(chuàng)辦者武平、曾任美國(guó)新思科技亞太區(qū)總裁的潘建岳,以及創(chuàng)辦億品傳媒的李峰共同創(chuàng)立,專注于新興產(chǎn)業(yè)如集成電路、先進(jìn)制造等產(chǎn)業(yè)的股權(quán)投資。

2、2018年收購(gòu)安世半導(dǎo)體80%股權(quán),成國(guó)內(nèi)半導(dǎo)體最大并購(gòu)案

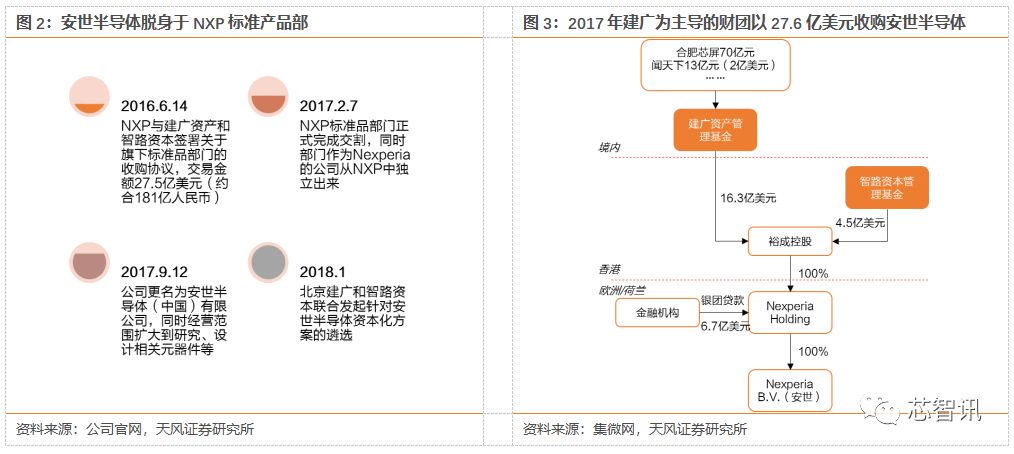

標(biāo)的安世半導(dǎo)體是脫身于NXP標(biāo)準(zhǔn)品部門的獨(dú)立公司,于2017年被建廣資產(chǎn)與智路資本等中國(guó)資本以27.6億美元(約合181億元人民幣)收購(gòu),這也是中國(guó)半導(dǎo)體產(chǎn)業(yè)有史以來最大的一筆海外并購(gòu)案。

2017年2月7日,北京建廣和恩智浦半導(dǎo)體共同宣布,恩智浦半導(dǎo)體旗下的標(biāo)準(zhǔn)產(chǎn)品業(yè)務(wù)部門正式完成交割,交易金額為27.6億美元(約合181億元人民幣),其中建廣資產(chǎn)管理的基金投入約16.3億美元,智路資本管理的基金投入約4.5億美元,合計(jì)約20.8億美元全部投資到裕成控股,其余資金為境外銀團(tuán)貸款。

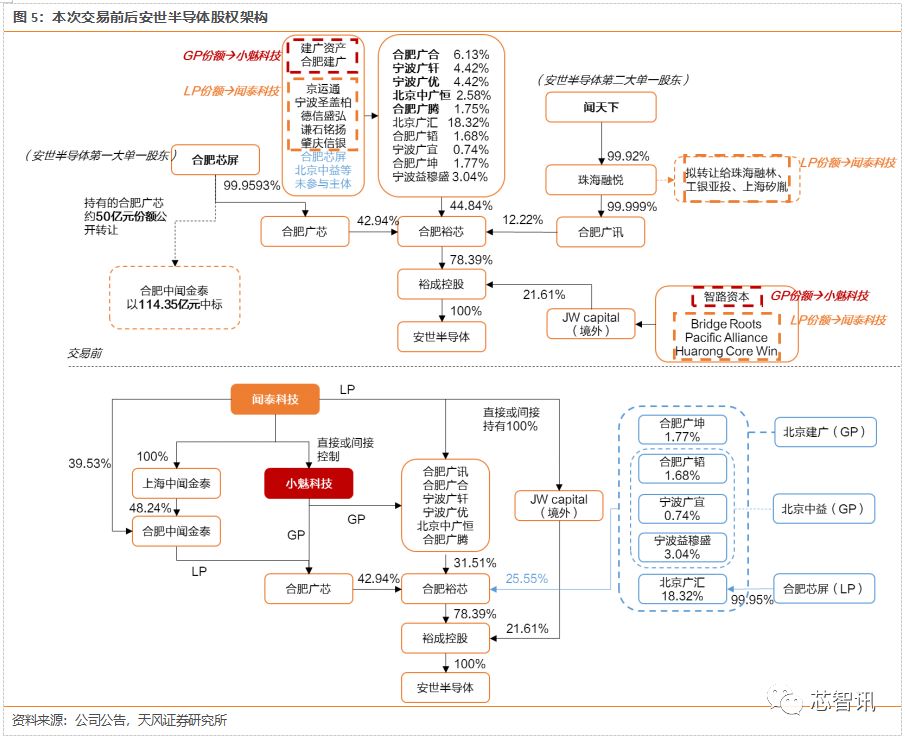

合肥芯屏和聞泰的母公司聞天下通過上述并購(gòu)分別成為了安世半導(dǎo)體第一和第二大單一股東。據(jù)產(chǎn)業(yè)新聞顯示,芯屏和聞天下當(dāng)時(shí)各自出資約69.91億元和13億元,兩家公司分別通過合肥廣芯和合肥廣訊間接持股。而此次安世半導(dǎo)體部分投資份額的轉(zhuǎn)讓方正是合肥芯屏,將其持有合肥廣芯基金份額中約7成(50億元)以114.35億元出售給合肥中聞金泰聯(lián)合體。

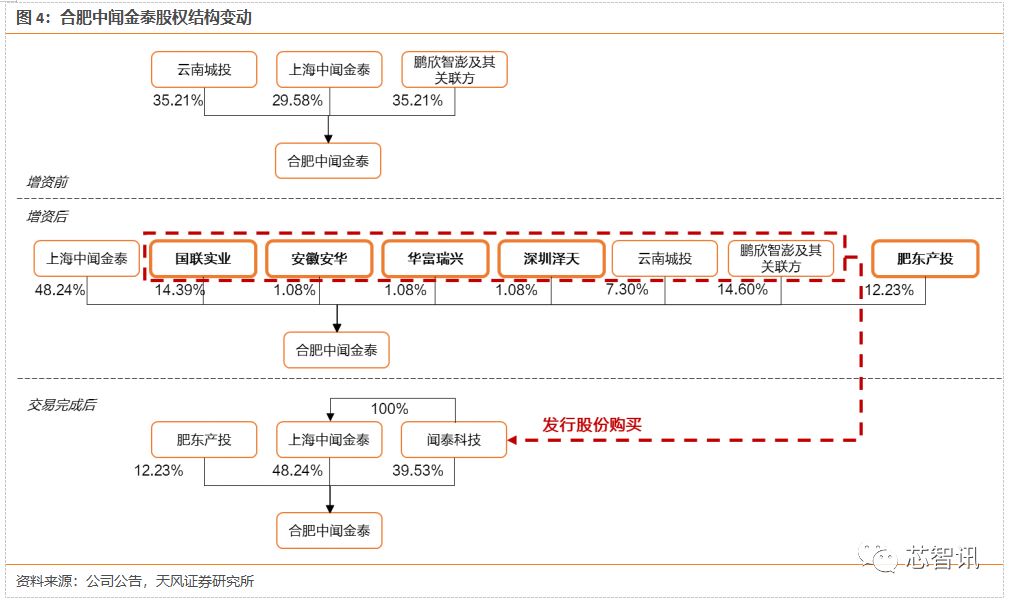

增資控股合肥中聞金泰,中標(biāo)合肥廣芯財(cái)產(chǎn)份額

2018年以來,聞泰開始在半導(dǎo)體領(lǐng)域頻頻布局,通過增資控股合肥中聞金泰,間接控股安世半導(dǎo)體:

?2018年3月19日,公司設(shè)立合肥中聞金泰,經(jīng)營(yíng)范圍為半導(dǎo)體項(xiàng)目投資;

?2018年3月27日,公司對(duì)合肥中聞金泰半導(dǎo)體投資有限公司進(jìn)行增資,增資金額為人民幣5億元;

?2018年4月22日,合肥中聞金泰與云南城投、上海矽胤組成的聯(lián)合體以成交金額114.35億元受讓合肥芯屏持有的合肥廣芯 49.37億元人民幣財(cái)產(chǎn)份額(間接持有安世半導(dǎo)體部分股權(quán)份額),其中云南城投通過云南融智間接持有聞泰2.76%的股份,而上海矽胤則與上海矽同同為產(chǎn)業(yè)資本武岳峰旗下公司;

?2018年5月5日,合肥中聞金泰聯(lián)合體與合肥芯屏簽署《產(chǎn)權(quán)轉(zhuǎn)讓合同》,約定聯(lián)合體受讓合肥芯屏持有的合肥廣芯 49.37億元人民幣財(cái)產(chǎn)份額,轉(zhuǎn)讓價(jià)款為114.35億元;

?2018年5月22日,上海中聞金泰與云南城投、上海智澎、西藏風(fēng)格及西藏富恒向合肥中聞金泰提供借款28.82億元,合肥中聞金泰以其收到的注冊(cè)資本和股東借款支付了第一筆轉(zhuǎn)讓價(jià)款57.16億元人民幣;

?2018年9月17日,公司發(fā)布重大現(xiàn)金購(gòu)買預(yù)案,上海中聞金泰擬對(duì)合肥中聞金泰增資58.53億元(其中50億元為現(xiàn)金出資,8.525億元為債權(quán)出資),用于支付第二筆轉(zhuǎn)讓價(jià)款,取得對(duì)合肥中聞金泰的控股權(quán);

?為滿足本次交易的資金需求,合肥中聞金泰將引入國(guó)聯(lián)實(shí)業(yè)等5 名投資者現(xiàn)金增資中聞金泰,用于支付第二期款項(xiàng)以及前期部分款項(xiàng)。

收購(gòu)合肥裕芯、合肥廣訊、裕成控股相關(guān)GP、LP股權(quán)份額

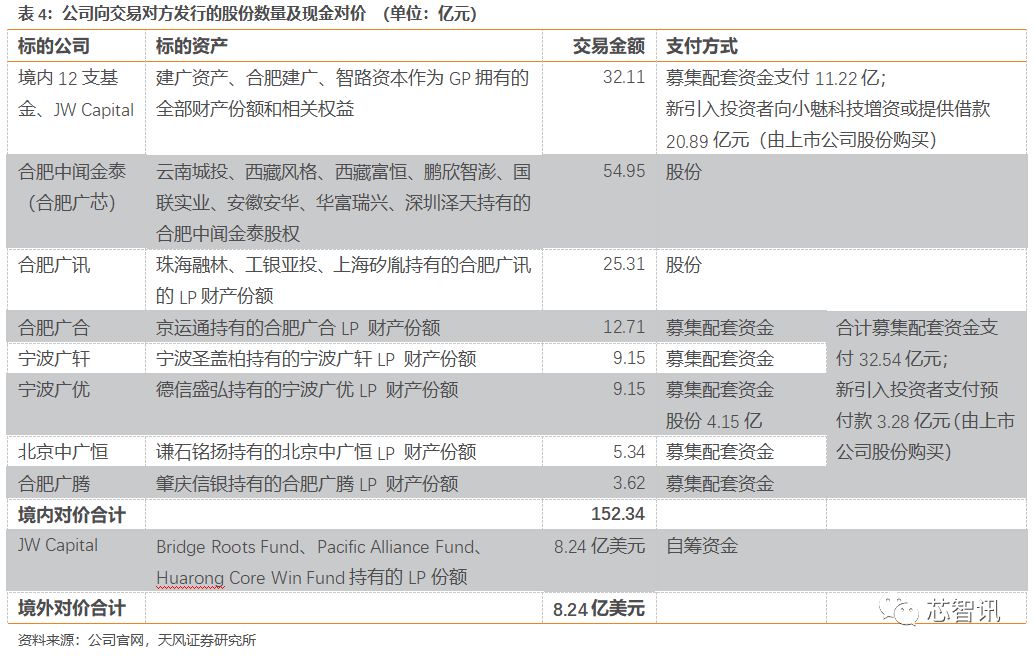

根據(jù)披露的意向性預(yù)案包括發(fā)行股份及支付現(xiàn)金購(gòu)買資產(chǎn)與募集配套資金,實(shí)行差異化定價(jià)。其中:

1)合肥中聞金泰通過公開競(jìng)拍受讓合肥廣芯持有的安世半導(dǎo)體財(cái)產(chǎn)份額49.37億元,約合安世半導(dǎo)體33.6%股權(quán),轉(zhuǎn)讓價(jià)款114.35億元,溢價(jià)2.3倍,公司此次向合肥中聞金泰股東云南城投等、增資方國(guó)聯(lián)實(shí)業(yè)等發(fā)行股份購(gòu)買其持有的合肥中聞金泰股權(quán),作價(jià)與上述轉(zhuǎn)讓保持一致;

2)公司以股份及現(xiàn)金方式向其他安世半導(dǎo)體境內(nèi)外投資人購(gòu)買其持有的財(cái)產(chǎn)份額,約合安世半導(dǎo)體46.3%股權(quán),該項(xiàng)作價(jià)相對(duì)于上述公開競(jìng)拍作價(jià)有所折讓。

具體來看此次方案包括:

?向全體交易對(duì)方以發(fā)行股份及支付現(xiàn)金購(gòu)買資產(chǎn),交易對(duì)價(jià)184.49億元,其中以發(fā)行股份的方式支付交易對(duì)價(jià)84.41億元,發(fā)行價(jià)24.68元/股,發(fā)行數(shù)量3.42億股。

在境內(nèi),公司擬通過發(fā)行股份及支付現(xiàn)金的方式收購(gòu)合肥裕芯12 名股東的相關(guān)權(quán)益份額;在境外,公司境外關(guān)聯(lián)方擬通過支付現(xiàn)金的方式收購(gòu)智路資本(GP)擁有的份額,取得對(duì)安世的控制權(quán)后,再通過支付現(xiàn)金的方式收購(gòu)剩余境外LP擁有的全部份額。

?募集配套資金不超過46.3億元,發(fā)行價(jià)格不低于定價(jià)基準(zhǔn)日前20個(gè)交易日上市公司股票交易均價(jià)的90%,發(fā)行數(shù)量不超過1.27億股。以配套募資46.3億元、發(fā)行數(shù)量最高1.27億股計(jì)算,發(fā)行價(jià)不低于36.3元。

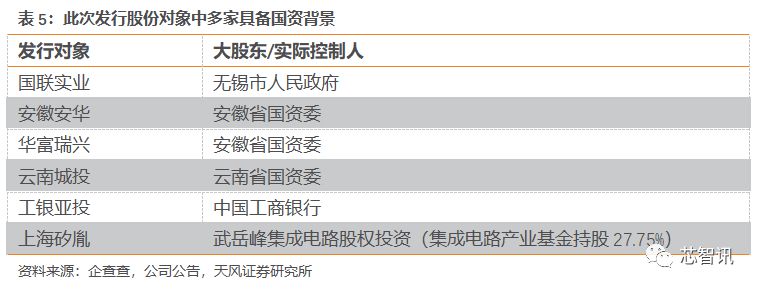

公司此次股份發(fā)行對(duì)象包括合肥中聞金泰、合肥廣訊股東以及德信盛弘,多家具備國(guó)資背景,預(yù)計(jì)將作為長(zhǎng)期戰(zhàn)略投資者存在。此次發(fā)行對(duì)象包括:國(guó)聯(lián)實(shí)業(yè)、安徽安華、華富瑞興、深圳澤天、云南城投、鵬欣智澎、西藏風(fēng)格和西藏富恒(鵬欣智澎關(guān)聯(lián)方)、珠海融林、工銀亞投、上海矽胤及德信盛弘,從股東來看,其中多家為國(guó)有背景,我們認(rèn)為這些股東將作為公司的戰(zhàn)略投資者長(zhǎng)期存在。

總體交易完成后,聞泰科技公司將持有安世半導(dǎo)體合計(jì)79.97%的財(cái)產(chǎn)份額。此次收購(gòu)?fù)瓿珊螅彩腊雽?dǎo)體剩余在聞泰上市公司體外的20.03%財(cái)產(chǎn)份額中,北京廣匯占14.36%,此前出售合肥廣芯股權(quán)份額的合肥芯屏,同樣也作為L(zhǎng)P持有北京廣匯99.95%股權(quán),其余5.67%份額分別由此次未參與交易的寧波益穆盛(3.04%)、合肥廣坤(1.77%)、合肥廣韜(1.68%)、寧波廣宜(0.74%)持有,北京建廣同為這四家的GP,北京中益同為除合肥廣坤外其他三家的GP。

3、此次收購(gòu)形成優(yōu)勢(shì)互補(bǔ),擴(kuò)大消費(fèi)電子+汽車市場(chǎng)

聞泰幫助安世擴(kuò)大消費(fèi)電子產(chǎn)品市場(chǎng)份額。聞泰科技主要客戶為國(guó)際知名電子品牌廠商,其產(chǎn)品包括智能手機(jī)、智能硬件及筆記本電腦等,安世所生產(chǎn)的電子產(chǎn)品核心元器件廣泛應(yīng)用于上述消費(fèi)電子及計(jì)算機(jī)產(chǎn)品中,聞泰科技可將安世的產(chǎn)品大量引入到全球知名的手機(jī)、平板電腦、筆記本電腦、智能硬件等品牌客戶當(dāng)中,幫助安世在消費(fèi)電子、IoT、筆記本電腦市場(chǎng)領(lǐng)域擴(kuò)大市場(chǎng)份額。

安世有望為聞泰打開歐美日韓渠道。聞泰科技在汽車電子、筆記本電腦領(lǐng)域、通信模塊已經(jīng)有一些國(guó)內(nèi)客戶,整合安世后,將有機(jī)會(huì)通過安世的渠道獲得歐美日韓客戶,打開廣闊的全球汽車電子、筆記本電腦和通信市場(chǎng)。

未來聞泰有望基于自身技術(shù)以及對(duì)下游智能終端等應(yīng)用的深刻理解,與安世晶片和封裝技術(shù)上深度融合,開發(fā)4G/5G、NB IOT模組產(chǎn)品,實(shí)現(xiàn)產(chǎn)品的價(jià)值升級(jí)。

此次收購(gòu)?fù)瓿珊舐勌┛萍紝⒊蔀橹袊?guó)最大的半導(dǎo)體上市公司,成功收購(gòu)恩智浦的標(biāo)準(zhǔn)產(chǎn)品業(yè)務(wù),對(duì)于整個(gè)中國(guó)半導(dǎo)體行業(yè)具有空前的意義,這是中國(guó)資本第一次可能也是最后一次買到國(guó)際一流公司的核心技術(shù)及其優(yōu)質(zhì)資產(chǎn),填補(bǔ)了我國(guó)在該領(lǐng)域高端芯片及器件的技術(shù)空白。這樣的收購(gòu)以后可能也再也不會(huì)有了。

二、汽車:整合上游器件,下游出海口擴(kuò)大

目前聞泰科技仍是手機(jī)出貨量Marklines最大的手機(jī)ODM公司,為公司發(fā)展提供了穩(wěn)定的現(xiàn)金流。但當(dāng)前公司業(yè)務(wù)已不僅僅局限于手機(jī),同時(shí)還切入VR一體式頭顯、AR智能眼鏡、T-BOX車機(jī)系統(tǒng)、嵌入式智能電動(dòng)汽車計(jì)算單元、筆記本電腦、服務(wù)器以及物聯(lián)網(wǎng)設(shè)備市場(chǎng)。

作為高通最大的ODM客戶,聞泰與高通始終保持密切的合作關(guān)系,擁有豐富的和高通團(tuán)隊(duì)聯(lián)合開發(fā)的經(jīng)驗(yàn),在高通方面有較高的支持優(yōu)先級(jí)。公司內(nèi)部團(tuán)隊(duì)基于高通平臺(tái),以技術(shù)積累和芯片平臺(tái)開發(fā)經(jīng)驗(yàn)為核心,在產(chǎn)品形態(tài)上由手機(jī)向筆記本電腦、電動(dòng)汽車計(jì)算單元、服務(wù)器以及物聯(lián)網(wǎng)設(shè)備等市場(chǎng)拓展,坐享科技發(fā)展紅利。

1、安世半導(dǎo)體:分立器件、邏輯器件和MOSFET器件的全球領(lǐng)導(dǎo)者

此次收購(gòu)標(biāo)的于2017年從NXP集團(tuán)內(nèi)部獨(dú)立出來,專注于邏輯、分立器件和MOSFET市場(chǎng)。安世集團(tuán)為整合器件制造企業(yè)(Integrated Device Manufacture,即IDM),相比于專注于單一環(huán)節(jié)的集成電路設(shè)計(jì)公司、晶圓加工公司、封裝測(cè)試公司,其覆蓋了半導(dǎo)體產(chǎn)品的設(shè)計(jì)、制造、封裝測(cè)試的全部環(huán)節(jié)。目前公司擁有NXP位于英國(guó)和德國(guó)的兩座晶圓廠以及位于中國(guó)、馬來西亞、菲律賓的三座封測(cè)廠,并在荷蘭擁有一座工業(yè)設(shè)備研發(fā)中心ITEC,16個(gè)銷售辦事處遍布亞太、歐洲、中東和中亞地區(qū),產(chǎn)業(yè)布局相當(dāng)完善,是典型的主打垂直一體化模式半導(dǎo)體企業(yè)。

公司以其豐富、優(yōu)質(zhì)的產(chǎn)品與可靠的產(chǎn)能供應(yīng)成功切入全球汽車、通信、計(jì)算機(jī)、消費(fèi)電子等應(yīng)用領(lǐng)域多家頂級(jí)公司的供應(yīng)鏈。公司汽車領(lǐng)域客戶包括博世(Bosch)、比亞迪、大陸(Continental)、德爾福(Delphi)、電裝(Denso)等;工業(yè)與動(dòng)力領(lǐng)域客戶包括艾默生(Emerson)、思科(Cisco)、臺(tái)達(dá)、施耐德(Schneider)等;移動(dòng)及可穿戴設(shè)備領(lǐng)域客戶包括蘋果(Apple)、谷歌(Google)、樂活(Fitbit)、華為、三星(Samsung)、小米等;消費(fèi)領(lǐng)域客戶包括亞馬遜(Amazon)、大疆、戴森(Dyson)、LG 等;計(jì)算機(jī)領(lǐng)域客戶包括華碩、戴爾(Dell)、惠普(HP)等。

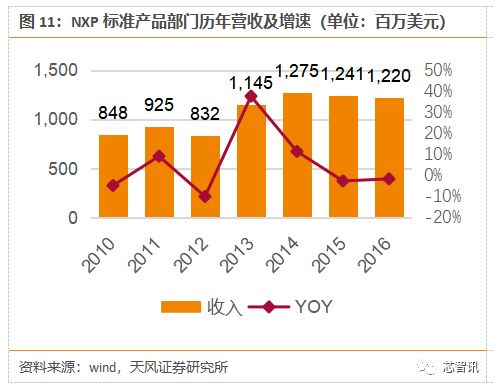

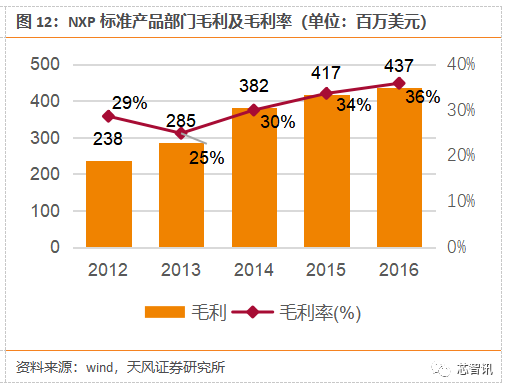

完整的業(yè)務(wù)布局、高品質(zhì)的產(chǎn)品和客戶資源為公司業(yè)績(jī)提供了保障。統(tǒng)計(jì)NXP標(biāo)準(zhǔn)產(chǎn)品業(yè)務(wù)板塊(安世半導(dǎo)體前身)的盈利情況,可以看到業(yè)績(jī)表現(xiàn)亮眼,2010-2016年?duì)I收年均復(fù)合增長(zhǎng)率達(dá)到6.25%,毛利率水平自2013年以來穩(wěn)步提升,盈利能力持續(xù)增強(qiáng),2016年?duì)I收達(dá)到12.2億美元,毛利率高達(dá)35.8%。公司通過自有代工體系實(shí)現(xiàn)滿產(chǎn),能夠?qū)崿F(xiàn)高毛利率水平,同時(shí)快速反應(yīng)銷售與生產(chǎn)周期。

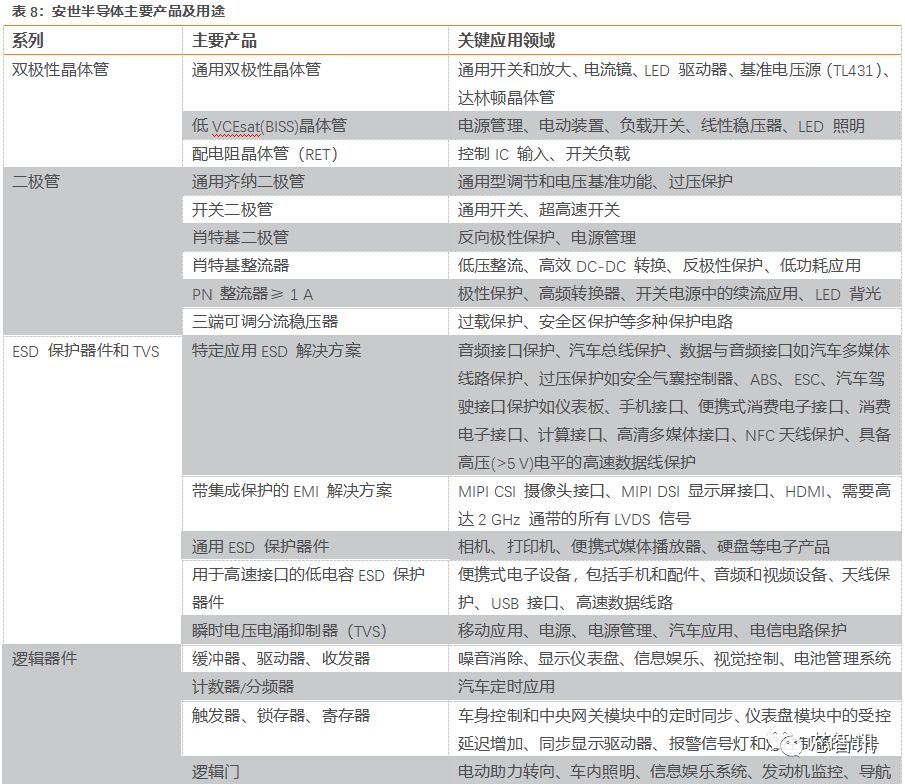

安世產(chǎn)品類別及同業(yè)對(duì)比

公司產(chǎn)品主要應(yīng)用為汽車電子、工業(yè)控制、計(jì)算數(shù)據(jù)、消費(fèi)品和可穿戴設(shè)備等重點(diǎn)市場(chǎng)領(lǐng)域,產(chǎn)品全部滿足車規(guī)要求。其中汽車業(yè)務(wù)為核心下游,涉及領(lǐng)域包括安全、動(dòng)力、照明、電動(dòng)轉(zhuǎn)向系統(tǒng)及高級(jí)駕駛輔助系統(tǒng)等。

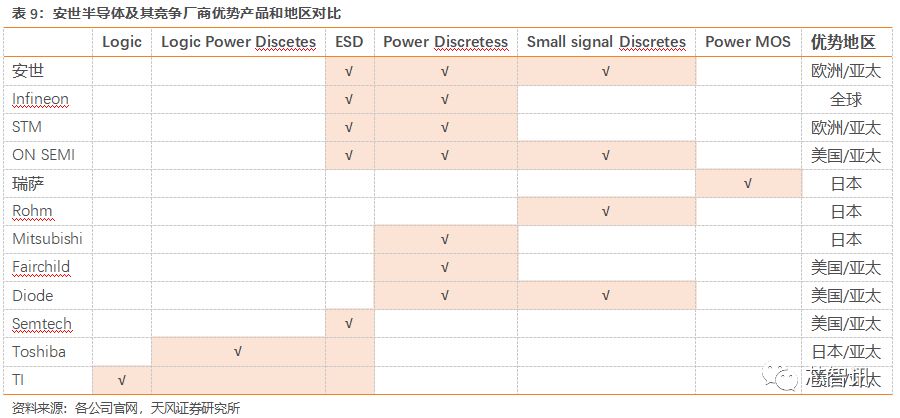

對(duì)比英飛凌、NXP、意法半導(dǎo)體、安森美、瑞薩等幾家海外大廠的產(chǎn)品線,安世半導(dǎo)體產(chǎn)品線專攻于功率器件、ESD保護(hù)、小信號(hào)器件,在歐洲和亞太區(qū)優(yōu)勢(shì)明顯。在NXP時(shí)期,安世產(chǎn)品與其他芯片產(chǎn)品一起通過歐洲主流車廠驗(yàn)證,形成穩(wěn)定銷售,在股權(quán)轉(zhuǎn)讓后,我們認(rèn)為客戶關(guān)系穩(wěn)定。在大中華地區(qū),公司開拓了主流的消費(fèi)電子和汽車客戶,預(yù)計(jì)此次收購(gòu)后市占率份額將繼續(xù)提升。

細(xì)分領(lǐng)域處于全球領(lǐng)先

從產(chǎn)品類別來看,安世半導(dǎo)體分立器件、邏輯器件、MOSFET器件的主要產(chǎn)品市占率均位于全球前三:

?小信號(hào)晶體管和二極管、小信號(hào)MOS管和接口保護(hù)器的市場(chǎng)份額均為第一;

?汽車用低壓功率MOS管市占率第二,僅次于英飛凌;

?邏輯器件市占率第三,僅次于TI和安森美。

標(biāo)準(zhǔn)分立器件:憑借廣泛的低成本、量產(chǎn)產(chǎn)品組合在汽車電子OEM市場(chǎng)中處于領(lǐng)先地位。產(chǎn)品包括各類汽車小信號(hào)和中功率組合、基準(zhǔn)靜電釋放保護(hù)器件、低電壓肖特基二極管、低電壓晶體管等,在汽車電子OEM市場(chǎng)中處于領(lǐng)先地位,并在汽車和工業(yè)領(lǐng)域的中功率產(chǎn)品組合上存在擴(kuò)展機(jī)遇。公司競(jìng)爭(zhēng)對(duì)手包括Rohm、ONNN、Diodes、Vishay。

邏輯器件:微型邏輯和標(biāo)準(zhǔn)邏輯領(lǐng)域產(chǎn)品組合豐富。公司產(chǎn)品在0.7-18V供給電壓范圍的邏輯技術(shù)處于領(lǐng)先地位,汽車行業(yè)OEM客戶群廣泛。公司競(jìng)爭(zhēng)對(duì)手包括TI、ONNN、Toshiba。未來市場(chǎng)動(dòng)力主要來源于三方面:網(wǎng)絡(luò)通信類的手機(jī)仍將是帶動(dòng)市場(chǎng)增長(zhǎng)的主要驅(qū)動(dòng)因素,智能硬件、無人機(jī)及電動(dòng)車的普及以及工業(yè)和汽車領(lǐng)域芯片整體需求的增長(zhǎng)。

功率MOS:市場(chǎng)需求增加,公司預(yù)計(jì)在GaN產(chǎn)品上發(fā)力。公司汽車MOS產(chǎn)品范圍涵蓋30-100V各類高可靠性代溝道MOS工藝,中低壓MOS產(chǎn)品組合領(lǐng)先,在汽車、電源、電信設(shè)備、服務(wù)器等嚴(yán)苛環(huán)境的高可靠性需求領(lǐng)域有豐富的客戶設(shè)計(jì)訂單。該領(lǐng)域歐洲、日本、美國(guó)公司占據(jù)主導(dǎo)地位,公司競(jìng)爭(zhēng)對(duì)手包括英飛凌、瑞薩、Vishay、ONNN。未來工業(yè)和汽車領(lǐng)域?qū)τ诘蛪汗β蔒OS需求,消費(fèi)電子、網(wǎng)絡(luò)通信和數(shù)據(jù)中心基礎(chǔ)設(shè)施建設(shè)等都將是功率MOS發(fā)展主要的驅(qū)動(dòng)力。

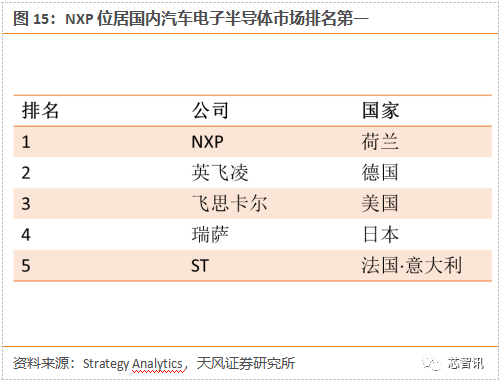

深度把握國(guó)內(nèi)市場(chǎng),汽車半導(dǎo)體排名國(guó)內(nèi)第一

公司產(chǎn)品作為電子產(chǎn)品的基礎(chǔ)元件,廣泛應(yīng)用于汽車、移動(dòng)和可穿戴設(shè)備、工業(yè)、通信基礎(chǔ)設(shè)施、消費(fèi)電子和計(jì)算機(jī)等領(lǐng)域,其中汽車為其主要應(yīng)用領(lǐng)域,也是未來發(fā)展的重要方向。

安世半導(dǎo)體在汽車領(lǐng)域重點(diǎn)開發(fā)小信號(hào)晶體管和二極管; 小信號(hào)MOS管; 功率MOS管; 接口保護(hù)器件(ESD保護(hù)等)、通用邏輯器件等,布局主動(dòng)安全、電源管理、電動(dòng)助力轉(zhuǎn)向以及LED照明四大塊業(yè)務(wù),終端廠商包括奧迪、寶馬、瑪莎拉蒂等一線品牌。

據(jù)Semicast,2016年公司汽車IC全球市場(chǎng)占有率14%,位居第一;國(guó)內(nèi)方面,據(jù)Strategy Analytics統(tǒng)計(jì),公司憑借其廣泛的市場(chǎng)渠道及對(duì)中國(guó)市場(chǎng)的深度把握和深入融合,排名市場(chǎng)第一。

汽車零部件產(chǎn)業(yè)鏈分工高度專業(yè)化,供應(yīng)商資格認(rèn)證周期長(zhǎng),供貨穩(wěn)定。產(chǎn)業(yè)鏈主要由電子元器件供應(yīng)商(Tier 2&3)、系統(tǒng)集成商(Tier 1)以及下游整車廠商構(gòu)成。其中,Tier 1歷史上源于幾大整車廠的零部件業(yè)務(wù)分拆,在業(yè)務(wù)上擁有極強(qiáng)的主導(dǎo)權(quán),掌握著上游零組件的采購(gòu)與定價(jià)。目前Tier 1市場(chǎng)基本被博世、大陸、電裝等寡頭壟斷,全球前10的市場(chǎng)占有率達(dá)到了70%。

汽車電子元器件后來者進(jìn)入壁壘高。汽車分立器件及邏輯器件作為重要的功能元器件,對(duì)于元件可靠性、耐久性和魯棒性要求極高,這些領(lǐng)域的下游客戶對(duì)上游供應(yīng)商有非常嚴(yán)格的資質(zhì)認(rèn)證,在獲得基本市場(chǎng)準(zhǔn)入資質(zhì)后,芯片廠商還需經(jīng)過長(zhǎng)時(shí)間的試用、小批量訂貨、大批量采購(gòu)等下游客戶采購(gòu)認(rèn)證的必須環(huán)節(jié),整個(gè)認(rèn)證過程需要2-3年的時(shí)間。只有通過采購(gòu)認(rèn)證體系,供應(yīng)商才能與客戶建立長(zhǎng)期、穩(wěn)定的合作關(guān)系。因此該行業(yè)新進(jìn)入者很難進(jìn)入下游客戶的供應(yīng)商梯隊(duì)。

2、通過安世切入半導(dǎo)體器件,未來重點(diǎn)在汽車

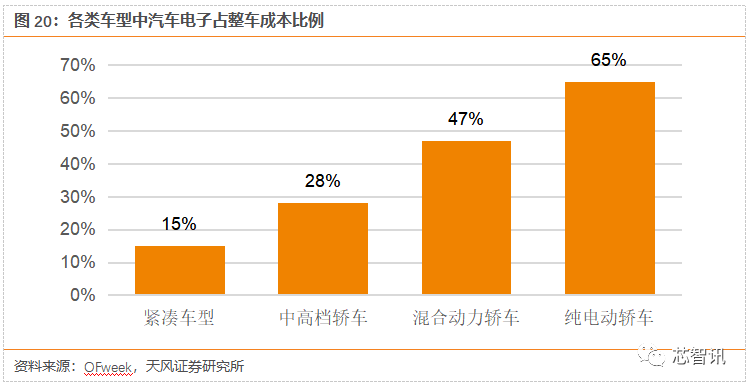

汽車電子在政策推動(dòng)、技術(shù)革新、消費(fèi)升級(jí)的趨勢(shì)下成為繼消費(fèi)電子之后強(qiáng)勁增長(zhǎng)的新領(lǐng)域。新能源車的推廣打開汽車電子空間,在消費(fèi)者安全、娛樂、舒適等需求下,各類汽車廠商尋求差異化策略,汽車的智能化和電子化將加速由高端車型向中低端滲透。

電動(dòng)汽車普及打開成長(zhǎng)空間

在節(jié)能環(huán)保需求推動(dòng)以及政府部門的大力扶持下,近年來新能源汽車產(chǎn)銷量實(shí)現(xiàn)高速增長(zhǎng),相關(guān)基礎(chǔ)設(shè)施如充電樁等也不斷完善建設(shè)。從2016的銷售情況來看,全球新能源汽車表現(xiàn)依舊強(qiáng)勁,根據(jù)EV Sales的統(tǒng)計(jì),2016年全球新能源乘用車銷量77.4萬輛,同比增長(zhǎng)41%,據(jù)Marklines數(shù)據(jù)顯示,2017年12月全球新能源汽車銷量達(dá)16.1萬輛,同比增長(zhǎng)61%;2017年全球新能源乘用車銷量119.7萬,同比增長(zhǎng)67%,其中我國(guó)銷量排名第一。據(jù)中國(guó)乘聯(lián)會(huì)數(shù)據(jù)顯示,2017年中國(guó)新能源汽車?yán)塾?jì)銷量達(dá)54.6萬輛,同比增長(zhǎng)110.9%。

電動(dòng)汽車的普及提升汽車半導(dǎo)體需求,公司高壓MOS產(chǎn)品目前持續(xù)滿產(chǎn)供不應(yīng)求狀態(tài)。據(jù)OFweek報(bào)道,與傳統(tǒng)汽車緊湊車型15%的汽車電子占比相比,純電動(dòng)轎車汽車電子比例可達(dá)65%;據(jù)IHS報(bào)告顯示,從內(nèi)燃機(jī)車輛到電動(dòng)車輛的過渡(暫不考慮混合動(dòng)力車)中,每輛汽車功率半導(dǎo)體價(jià)值有望從17美元上升至20美元,驅(qū)動(dòng)系統(tǒng)中功率半導(dǎo)體需求可增長(zhǎng)10多倍。

電壓的提升推動(dòng)內(nèi)部零件電子化。傳統(tǒng)汽車的電池電壓為12V,新能源汽車則大幅提升:據(jù)統(tǒng)計(jì),純電動(dòng)車動(dòng)力電池電壓>300V,例如特斯拉ModelS電池電壓為400V、比亞迪唐為500V;混合動(dòng)力車電池電壓也普遍大于100V。電池電壓的提升帶來汽車核心零部件的變化,一方面,當(dāng)電池輸出電壓更高時(shí),需要更多的DC/DC電路進(jìn)行電壓轉(zhuǎn)換,從而帶來更多的功率半導(dǎo)體和被動(dòng)器件需求;另一方面,汽車內(nèi)部電壓、電流大幅提高,對(duì)器件的性能提出更高要求。

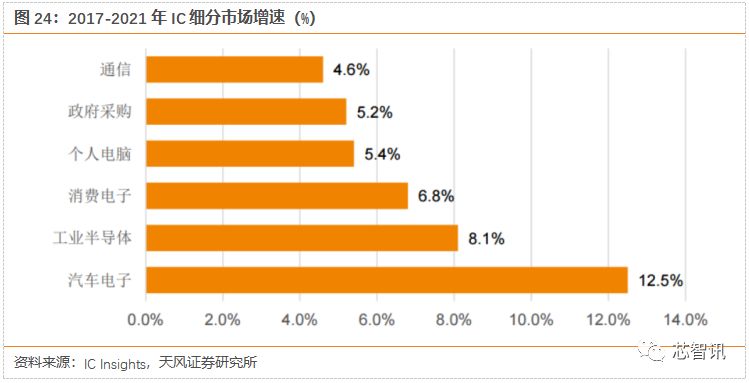

分立器件是重要的電子元器件之一,其中功率器件是控制電能轉(zhuǎn)換和控制的核心。IC Insights在2018年公布的汽車IC市場(chǎng)預(yù)測(cè)顯示,到2021年,汽車IC市場(chǎng)將會(huì)增長(zhǎng)到436億美元,2017年到2021年之間的復(fù)合成長(zhǎng)率(CAGR)為12.5%。功率半導(dǎo)體器件是電能轉(zhuǎn)換和控制的核心部件,設(shè)計(jì)成本小、通用性強(qiáng)、應(yīng)用領(lǐng)域廣,新能源汽車內(nèi)部的電力輸出和轉(zhuǎn)換都需要通過功率器件來實(shí)現(xiàn)。

對(duì)傳統(tǒng)車和新能源車進(jìn)行半導(dǎo)體用量拆解,功率半導(dǎo)體增量最為顯著。據(jù)Strategy Analytics,傳統(tǒng)燃油車功率半導(dǎo)體用量約占其汽車半導(dǎo)體總量的21%,成本71美元左右;混合動(dòng)力車功率半導(dǎo)體成本攀升至354美元,純電動(dòng)汽車則可達(dá)到387美元,分別是傳統(tǒng)燃油車的5倍和5.5倍。作為比較,IC和傳感器在混動(dòng)車和純電動(dòng)車上的價(jià)值增量分別為1.2/1.0和1.3/1.1倍,低于功率半導(dǎo)體。

汽車電子半導(dǎo)體作為拉動(dòng)整個(gè)半導(dǎo)體市場(chǎng)的重要增長(zhǎng)點(diǎn),必然會(huì)給模擬IC行業(yè)帶來強(qiáng)勁的推動(dòng)發(fā)展。在最近的五年內(nèi),汽車半導(dǎo)體市場(chǎng)都會(huì)是最快速攀升的芯片終端應(yīng)用市場(chǎng)之一。

IC Insights在2018年公布的汽車IC市場(chǎng)預(yù)測(cè)顯示,到2021年,汽車IC市場(chǎng)將會(huì)增長(zhǎng)到436億美元,2017年到2021年之間的復(fù)合成長(zhǎng)率(CAGR)為12.5%,大大高于2016年預(yù)測(cè)的5.4%復(fù)合成長(zhǎng)率,在IC細(xì)分市場(chǎng)中增長(zhǎng)率最高,工業(yè)半導(dǎo)體以8.1%增速位列第二。

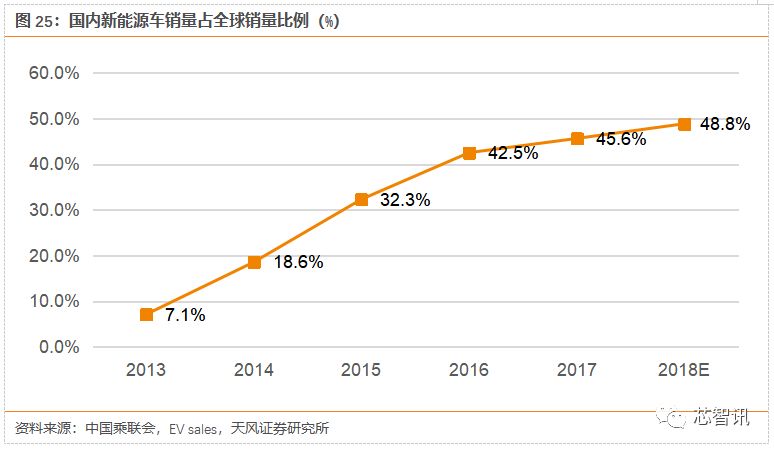

新能源汽車領(lǐng)域,公司增量一方面來源于安世原有客戶,此外,國(guó)內(nèi)新能源汽車和車聯(lián)網(wǎng)的快速滲透也顯著提升未來成長(zhǎng)空間。安世半導(dǎo)體主要客戶包括博世、大陸、法雷奧、德爾福等一級(jí)供應(yīng)商,優(yōu)質(zhì)且廣泛的客戶資源保證了公司業(yè)務(wù)規(guī)模穩(wěn)健增長(zhǎng)。據(jù)中國(guó)乘聯(lián)會(huì)、EV sales數(shù)據(jù),中國(guó)是全球新能源車增長(zhǎng)的主要?jiǎng)恿Γ?018年我國(guó)新能源車預(yù)計(jì)銷量87.9萬,占全球比例接近50%,公司有望借助已有的客戶基礎(chǔ)、技術(shù)積累及本土化優(yōu)勢(shì),顯著受益于國(guó)內(nèi)新能源汽車市場(chǎng)的增長(zhǎng)。

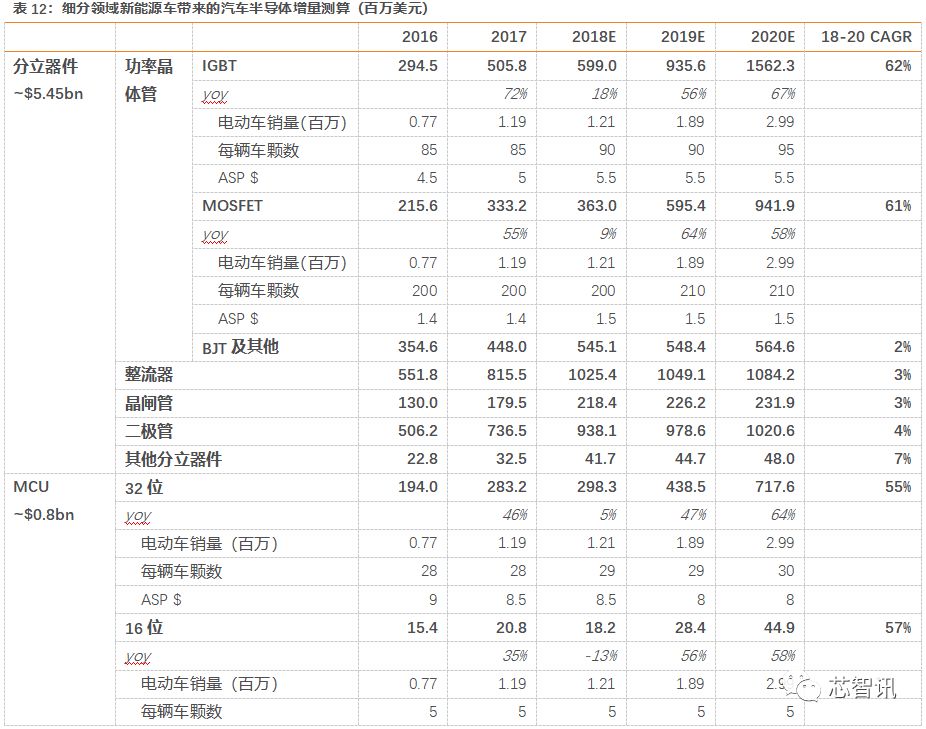

我們基于當(dāng)前電動(dòng)車全球銷量和ASP,對(duì)新能源車帶來的汽車半導(dǎo)體細(xì)分領(lǐng)域增量做出測(cè)算,對(duì)于安世半導(dǎo)體而言,主要增量在分立器件-MOSFET部分,預(yù)計(jì)2020年全球售出新車搭載的MOSFET規(guī)模將達(dá)9.42億美元,18-20年CAGR高達(dá)61%。

5G將喚醒 V2X 生態(tài),汽車互聯(lián)化、自動(dòng)化發(fā)展

未來智能網(wǎng)聯(lián)汽車是單車智能化與車聯(lián)網(wǎng)的完美結(jié)合。在行駛過程中,智能網(wǎng)聯(lián)汽車不僅要實(shí)現(xiàn)智能駕駛,而且還要與周圍環(huán)境、車輛、路況進(jìn)行實(shí)時(shí)交互。單車智能化依賴車身傳感器(攝像頭、雷達(dá)等)獲取的外界信息有限,車聯(lián)網(wǎng)可以實(shí)現(xiàn) V2V、V2R、V2I、V2P 之間的通信,意味著車輛有更豐富的信息來源,對(duì)于單車智能化是重要的補(bǔ)充。因此,單車智能化與網(wǎng)聯(lián)化的結(jié)合成為實(shí)現(xiàn)智能網(wǎng)聯(lián)汽車相對(duì)科學(xué)的技術(shù)路線。

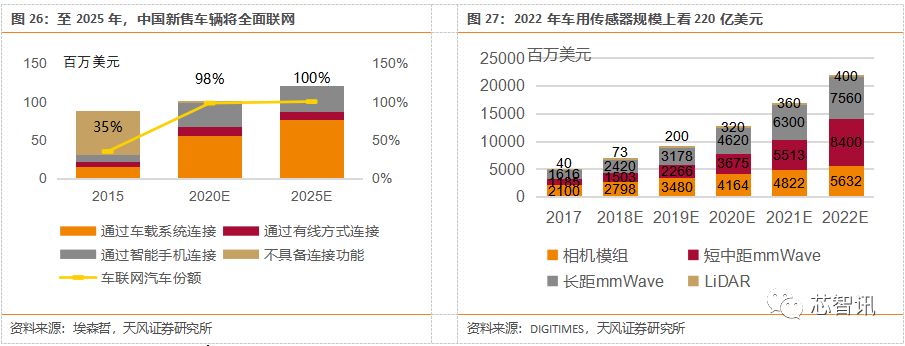

汽車聯(lián)網(wǎng)化帶來器件規(guī)模倍增。據(jù)埃森哲調(diào)研統(tǒng)計(jì),截至2015年,中國(guó)新售車輛中車聯(lián)網(wǎng)滲透率為35%,預(yù)計(jì)這一比例將在2025年提升至100%。終端來看,汽車的智能化/自動(dòng)化主要得益于三大車用傳感器:相機(jī)模塊、毫米波雷達(dá)、激光雷達(dá)的發(fā)展和應(yīng)用,據(jù)DIGITIMES預(yù)計(jì)2022年三大傳感器合計(jì)全球市場(chǎng)規(guī)模上看220億美元。

目前汽車廠商推出的功能以ADAS(先進(jìn)駕駛輔助系統(tǒng))為主,并率先導(dǎo)入中高階車款,DIGITIMES預(yù)估2017~2019年全球ADAS產(chǎn)值將達(dá)200億~300億美元左右,2020年新車搭載ADAS系統(tǒng)比重將超過50%;2022年全球ADAS產(chǎn)值更將超過600億美元,主要是由于一級(jí)(Tier 1)系統(tǒng)集成商將持續(xù)降低ADAS成本,向低端車型加速滲透。

就單車價(jià)值量而言,自智能化L2級(jí)別開始汽車半導(dǎo)體單車價(jià)值量大幅增長(zhǎng)。據(jù)英飛凌,不同智能化級(jí)別下,車輛平均汽車半導(dǎo)體成本呈現(xiàn)遞增趨勢(shì),L2/L3/L4&5帶來的汽車半導(dǎo)體平均新增成本分別為150/580/860美元。

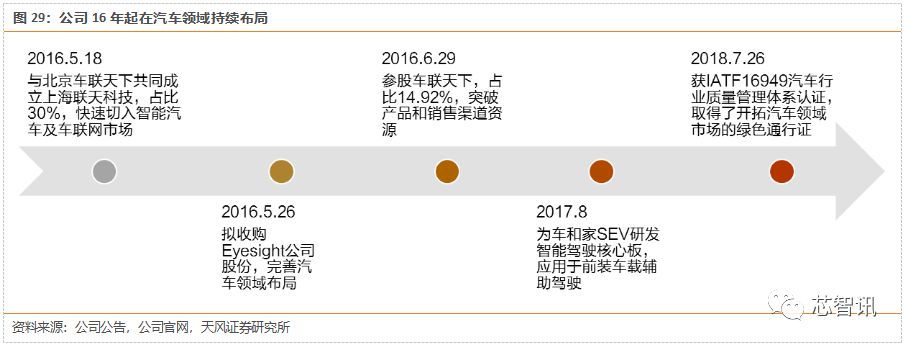

3、聞泰科技2016年起布局智能汽車板塊,將與安世形成協(xié)同效應(yīng)

汽車電子和車聯(lián)網(wǎng)是聞泰未來研發(fā)重點(diǎn)方向之一。當(dāng)前公司智能汽車業(yè)務(wù)領(lǐng)域已有客戶包括東風(fēng)、開瑞、比亞迪等傳統(tǒng)國(guó)內(nèi)廠商,以及百度、車和家等互聯(lián)網(wǎng)汽車新勢(shì)力,公司收購(gòu)安世半導(dǎo)體后有望進(jìn)一步獲得汽車客戶,導(dǎo)入上游器件,同時(shí)幫助安世在國(guó)內(nèi)車廠份額提升,形成協(xié)同效應(yīng)。

公司自16年起深入汽車領(lǐng)域布局,產(chǎn)品包括T-BOX 車機(jī)系統(tǒng)、嵌入式智能電動(dòng)汽車計(jì)算單元(核心板)等,其中東風(fēng)、開瑞等汽車公司的 T-BOX 車機(jī)產(chǎn)品已經(jīng)開始出貨。當(dāng)前公司積極與多家智能汽車企業(yè)和傳統(tǒng)汽車廠商展開緊密合作,為客戶提供前裝智能汽車車聯(lián)網(wǎng)和汽車電子產(chǎn)品,將更智能化的車聯(lián)網(wǎng)技術(shù)普及到智能汽車和傳統(tǒng)汽車。

公司持有北京車聯(lián)天下14.93%的股份,車聯(lián)天下是具備軟硬云一體化整體方案開發(fā)的汽車前裝市場(chǎng)供應(yīng)商和運(yùn)營(yíng)商,2018年前裝智能產(chǎn)品(聯(lián)網(wǎng))垂直市場(chǎng)進(jìn)入TOP3。公司以車載終端為切入點(diǎn),努力突破汽車前裝市場(chǎng),陸續(xù)完成車機(jī),儀表,智能座艙,9X07和9628兩代T-Box平臺(tái)標(biāo)準(zhǔn)化開發(fā),以及ADAS的77G毫米波雷達(dá)產(chǎn)品的聯(lián)合開發(fā),并借此基礎(chǔ)為整車廠開發(fā)建設(shè)和維護(hù)車聯(lián)網(wǎng)服務(wù)平臺(tái)。截至18年8月,車聯(lián)天下完成18個(gè)前裝客戶資質(zhì)(其中3個(gè)合資品牌),銷量從2014年的1.5萬臺(tái)到2018年預(yù)計(jì)81萬臺(tái),銷售收入從6000萬到10億,在線客戶超過100萬。

車聯(lián)網(wǎng)是物聯(lián)網(wǎng)技術(shù)在智能交通系統(tǒng)領(lǐng)域的延伸,是無人駕駛實(shí)現(xiàn)的必要前提,前裝車聯(lián)網(wǎng)滲透率穩(wěn)步提升。據(jù)StrategyAnalytics預(yù)測(cè),2020年中國(guó)市場(chǎng)將有49%的新車搭載前端聯(lián)網(wǎng)模式,全球?qū)⑦_(dá)55%,至2023年國(guó)內(nèi)滲透率將達(dá)67%。

三、消費(fèi)電子:三大產(chǎn)品線持續(xù)推進(jìn),受益5G大勢(shì)

1、手機(jī):基站建設(shè)加速,看好5G手機(jī)終端放量

客戶結(jié)構(gòu)健康,研發(fā)實(shí)力深厚

聞泰是目前全球最大的手機(jī)ODM公司,具備研發(fā)與制造為一體的全業(yè)務(wù)鏈解決方案能力。從客戶群體來看,公司已經(jīng)為華為、聯(lián)想、小米、魅族等國(guó)內(nèi)知名品牌提供深度ODM 服務(wù)合作,并于17年7月新增國(guó)際大客戶LG,針對(duì)韓國(guó)、北美、歐洲市場(chǎng)等國(guó)內(nèi)品牌欠缺的市場(chǎng),形成完善協(xié)同效應(yīng)。

技術(shù)穩(wěn)定時(shí)代,龍頭成長(zhǎng)性確定

從出貨量角度看,聞泰已經(jīng)成為ODM行業(yè)的龍頭,在技術(shù)穩(wěn)定的時(shí)代,終端品牌廠商更愿意將更多旗艦級(jí)以下機(jī)型交于ODM廠商設(shè)計(jì),與功能機(jī)時(shí)代的后期相同。據(jù)IHS,2017年品牌手機(jī)廠商委比擴(kuò)大:小米2017年委外項(xiàng)目出貨達(dá)到8000萬部,占比最大;華為委外項(xiàng)目出貨6000萬部左右;其次為聯(lián)想、魅族、CMCC和LG等;三星,OPPO和vivo等品牌自18年起開始嘗試釋放委外項(xiàng)目,持續(xù)利好ODM公司。聞泰自2017年第三季度以來,已開始為客戶規(guī)劃大量2018年上市的全面屏項(xiàng)目,將在高中低端手機(jī)全面普及全面屏。

消費(fèi)者可接受的手機(jī)價(jià)格提升。如果統(tǒng)計(jì)2017年關(guān)注度最高的手機(jī)排行榜,可以發(fā)現(xiàn)價(jià)格區(qū)間相對(duì)于前兩年再持續(xù)上升。iPhone的每年頂配價(jià)格持續(xù)提升,今年iPhone新款頂配價(jià)格突破1萬元區(qū)間。

旗艦機(jī)的價(jià)格上漲也帶動(dòng)ODM手機(jī)的價(jià)格上升,Q3單機(jī)營(yíng)收重回200元以上。以往大家理解的ODM手機(jī)普遍是500以下的低端機(jī)型,但是現(xiàn)在可以發(fā)現(xiàn)ODM主戰(zhàn)場(chǎng)為1000元上下,預(yù)計(jì)未來ODM主要競(jìng)爭(zhēng)機(jī)型將出現(xiàn)在1500元左右,甚至進(jìn)入2000元以上。1000元以下的機(jī)型在16和17年呈現(xiàn)大幅下降。根據(jù)賽諾研究的出貨量數(shù)據(jù),計(jì)算聞泰18年Q1-Q3單機(jī)營(yíng)收逐季增長(zhǎng),分別為81.8、154.6、205.9元。

類比4G路徑,2019-2020年步入5G換機(jī)周期

中、韓、美、日是全球5G主導(dǎo)力量,整體5G建設(shè)進(jìn)程加速。國(guó)內(nèi)5G頻譜發(fā)放在即,中國(guó)移動(dòng)計(jì)劃在2019年推出5G服務(wù)、中國(guó)聯(lián)通和中國(guó)電信計(jì)劃2020年商用5G服務(wù);韓國(guó)三大運(yùn)營(yíng)商將先通過路由器于2018年底提供5G服務(wù),進(jìn)度較之前提前3個(gè)月;日本NTTDOCOMO以及軟銀將于2019年在指定區(qū)域以“預(yù)先服務(wù)”的形式提供5G服務(wù);美國(guó)5G牌照發(fā)放順利,AT&T和Verizon無線預(yù)計(jì)2018年底試點(diǎn)推出5G服務(wù),T-mobileUS計(jì)劃2020年實(shí)現(xiàn)5G全國(guó)覆蓋。

對(duì)比4G手機(jī)推進(jìn)進(jìn)程,預(yù)計(jì)19-20年5G終端設(shè)備將伴隨基站建設(shè)加速。14年初4G牌照發(fā)放以來,4G基站設(shè)備建設(shè)進(jìn)入高增長(zhǎng)期,單月基站設(shè)備建設(shè)在15年11月到達(dá)頂峰(3802萬信道),在4G換機(jī)周期疊加OV等國(guó)產(chǎn)品牌渠道下沉的效應(yīng)下,16年國(guó)內(nèi)國(guó)產(chǎn)手機(jī)產(chǎn)量大幅增長(zhǎng),單月產(chǎn)量于2016年12月到達(dá)頂峰(2.46億臺(tái))。對(duì)比當(dāng)前5G基站建設(shè),自18年下半年以來高速增長(zhǎng),預(yù)計(jì)5G牌照發(fā)放在即,換機(jī)周期來臨,將進(jìn)一步帶動(dòng)19-20年5G手機(jī)放量。

各手機(jī)大廠均將于明年推出5G產(chǎn)品。高通10月推出面向智能手機(jī)和其他類型移動(dòng)終端的天線模組,正在向客戶出樣,并預(yù)計(jì)將于2019年初在5G商用終端中面市。具體到品牌廠商:蘋果5G架構(gòu)預(yù)計(jì)將于明年推出;三星將于19年2月發(fā)布5G手機(jī);華為將于19年中推出支持5G技術(shù)的麒麟芯片和智能手機(jī);VIVO計(jì)劃于2019年推出第一款5G預(yù)商用手機(jī),2020年正式商用;OPPO將于2019年發(fā)布可商用的5G產(chǎn)品;小米計(jì)劃2019年三四月份在歐洲發(fā)布5G商用手機(jī)。

搶灘5G,成為高通關(guān)鍵合作伙伴,將首批發(fā)布驍龍X50基帶5G手機(jī)。18年初,高通與聞泰科技等領(lǐng)先的國(guó)內(nèi)廠商一起發(fā)布了" 5G 領(lǐng)航"計(jì)劃;18年下半年開始,聞泰科技搶先開始5G測(cè)試手機(jī)研發(fā)工作,為5G時(shí)代的來臨做好充分淮備;2018年10月,聞泰科技作為業(yè)內(nèi)唯一的ODM廠商與小米、OPPO、vivo、索尼移動(dòng)、摩托羅拉、華碩等品牌廠商一同入圍高通驍龍X50 5G基帶的廠商名單,作為全球領(lǐng)先的4G/5G智能終端創(chuàng)新研發(fā)平臺(tái)和高通戰(zhàn)略合作伙伴,致力于為全球客戶打造更多高端智能手機(jī)產(chǎn)品。

2、筆電:依托高通平臺(tái),拓展5G產(chǎn)品線

“輕辦公”趨勢(shì)漸成,5G筆電推出在望

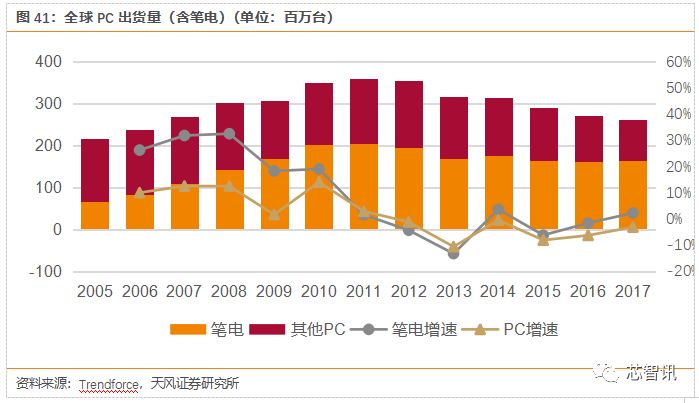

缺乏根本性創(chuàng)新,全球筆電出貨自11年起進(jìn)入調(diào)整區(qū)間,15年起跌幅企穩(wěn)。從全球筆電出貨量來看,筆記本電腦換機(jī)周期較長(zhǎng),產(chǎn)品屬性單一,主要用于辦公,導(dǎo)致產(chǎn)品經(jīng)過快速普及后更易進(jìn)入成熟期,自11年起全球出貨量進(jìn)入調(diào)整區(qū)間。在整體PC市場(chǎng)中,相對(duì)于臺(tái)式機(jī)而言,筆電表現(xiàn)相對(duì)強(qiáng)勢(shì),15年以來出貨量跌幅企穩(wěn)回升,據(jù)Trendforce,17年筆電全球出貨1.65億臺(tái),同比微增2.17%。

筆記本市場(chǎng)“輕辦公”將顛覆當(dāng)前市場(chǎng)格局,高通率先推出4G插卡筆電。高通于去年年底聯(lián)合華碩推出首款基于驍龍835平臺(tái)的的4G LTE常時(shí)聯(lián)網(wǎng)筆記本電腦NovaGo,與一般筆記本最大的不同在于,驍龍835芯片集成了 X16 Modem,意味著筆記本電腦具備智能手機(jī)一樣實(shí)時(shí)聯(lián)網(wǎng)的能力,而基于 ARM 架構(gòu)則在工藝和功耗上的天然優(yōu)勢(shì),也能夠帶來更長(zhǎng)的(20小時(shí)以上)續(xù)航時(shí)間。

此外,17年底微軟也宣布Windows 10 RedStone 4版本中將會(huì)加入eSIM功能,這意味著能夠從移動(dòng)運(yùn)營(yíng)商處批量購(gòu)買蜂窩網(wǎng)絡(luò)訂閱,并可以通過微軟移動(dòng)設(shè)備管理服務(wù)進(jìn)行自動(dòng)化連接,搭載高通芯片的Windows 10筆記本也已相繼亮相。我們認(rèn)為這類產(chǎn)品形態(tài)的創(chuàng)新有望在辦公領(lǐng)域顛覆原有的筆記本格局。

5G擁有遠(yuǎn)超4G的速度和穩(wěn)定性,在運(yùn)營(yíng)商控費(fèi)、流量資費(fèi)下調(diào)的趨勢(shì)下,5G筆電有望帶動(dòng)新一輪消費(fèi)熱潮。與4G相比,5G網(wǎng)絡(luò)可以支持100倍以上的設(shè)備,傳輸?shù)乃俣群腿萘坎粌H更快、更大,而且安全系數(shù)更高。18年6月,英特爾稱將與美國(guó)運(yùn)營(yíng)商Sprint于2019年推出利用5G提供持續(xù)網(wǎng)絡(luò)的筆記本電腦,首批5G電腦設(shè)備,將會(huì)由宏碁、華碩、戴爾、惠普、聯(lián)想和微軟等龍頭PC廠商與英特爾聯(lián)手研發(fā),具體機(jī)型為5G筆記本電腦和2合1電腦。

進(jìn)軍筆電ODM市場(chǎng),搭載高通驍龍平臺(tái)

筆記本市場(chǎng)分散,前兩名占比僅40%,和手機(jī)市場(chǎng)相同的情況下 ODM廠商能夠通過成本管控能力取勝,上下游分散、ODM 集中的情況下具有更強(qiáng)的話語權(quán)。

2017年7月初,公司子公司聞泰通訊在高通支持下開始研發(fā)基于高通芯片平臺(tái)的筆記本電腦產(chǎn)品,搭載微軟最新 Windows10 操作系統(tǒng),具有無風(fēng)扇、低功耗、長(zhǎng)待機(jī)、更輕薄、全球4G實(shí)時(shí)在線等優(yōu)點(diǎn),還將融入更多手機(jī)創(chuàng)新技術(shù)。

公司是高通在筆記本電腦領(lǐng)域的 ODM 戰(zhàn)略合作伙伴,成為在全球范圍內(nèi)首批研發(fā) Qualcomm 835/845 平臺(tái)筆記本電腦的公司。能夠開發(fā)835/845平臺(tái)表明聞泰已經(jīng)具備頂級(jí)產(chǎn)品開發(fā)能力和全面產(chǎn)品設(shè)計(jì)能力。作為全球最大的ODM公司,聞泰與高通保持著密切的合作關(guān)系,多次高通新平臺(tái)的首發(fā)項(xiàng)目都有聞泰參與研發(fā),擁有豐富的與高通團(tuán)隊(duì)聯(lián)合開發(fā)的經(jīng)驗(yàn),能夠獲得高通較高的支持優(yōu)先級(jí),研發(fā)進(jìn)度得到保證。值得一提的是,筆記本產(chǎn)品代工外協(xié),公司只負(fù)責(zé)設(shè)計(jì)與產(chǎn)品供應(yīng)鏈,依舊輕資產(chǎn)運(yùn)營(yíng),,預(yù)計(jì)高通平臺(tái)筆記本今年出貨量有望超100萬臺(tái)。

3、智能硬件:率先布局未來

上游核心芯片廠商支持,預(yù)計(jì)新產(chǎn)品快速開疆?dāng)U土,同時(shí)幫助各家品牌廠商開拓智能硬件市場(chǎng)。公司目前產(chǎn)品主要為智能手機(jī),但是基于年銷量近8000萬部的支持,能夠得到上游零組件,特別是芯片供應(yīng)商的大力支持,公司能夠率先將新平臺(tái)、 新技術(shù)、新材料、新工藝推廣給全球手機(jī)、VR/車聯(lián)網(wǎng)/汽車電子、平板電腦、筆記本電腦領(lǐng)域品牌客戶,因此三星、高通等希望加深合作深度廣度。

VR/AR是5G時(shí)代最值得期待的應(yīng)用場(chǎng)景之一,高通與谷歌合作打造新一代VR頭盔。優(yōu)質(zhì)的VR體驗(yàn)對(duì)網(wǎng)絡(luò)環(huán)境有極高的要求,一方面,在VR/AR技術(shù)中,超清的畫面內(nèi)容實(shí)時(shí)傳輸對(duì)網(wǎng)絡(luò)帶寬提出了極高的要求;另一方面,語音識(shí)別、視線跟蹤、手勢(shì)感應(yīng)等都需要低延時(shí)處理,對(duì)網(wǎng)絡(luò)超低延時(shí)也提出了較高的要求。而基于5G高速率、低時(shí)延的特性,VR/AR成為5G時(shí)代最值得期待的應(yīng)用場(chǎng)景。VR/AR產(chǎn)品方面,高通子公司已與谷歌展開合作,將產(chǎn)品線從智能手機(jī)AR延伸至獨(dú)立式VR,共同打造新一代的Daydream VR頭盔,也就是說谷歌的該款VR頭盔將會(huì)搭載高通驍龍835處理器。

聞泰方面,基于高通驍龍芯片平臺(tái),公司已將業(yè)務(wù)領(lǐng)域擴(kuò)展到平板電腦、VR 攝像頭、VR 一體式頭顯、T-BOX 車機(jī)系統(tǒng)、嵌入式智能電動(dòng)汽車計(jì)算單元、筆記本電腦、服務(wù)器等領(lǐng)域,率先布局未來,實(shí)現(xiàn)了以手機(jī)為核心,向AR/VR、車聯(lián)網(wǎng)、智能家居、人工智能(AI)等智能硬件領(lǐng)域擴(kuò)張的產(chǎn)業(yè)格局。

2018年11月,云南中煙正式發(fā)布了全球首款可燃可烤的煙具VIPN和煙支Ashima Lulu,以及煙具M(jìn)C Mate1.2,MC P1.0和MC Mini1.0,煙支MC(6種口味)。煙具VIPN為360度環(huán)抱加熱,具有直接拔插、連續(xù)抽吸、過熱安全保護(hù)技術(shù)等特點(diǎn)。煙支Ashima Lulu,為纖細(xì)型,長(zhǎng)84mm,直徑5.4mm,重量只有0.5克。具有二元空腔匹配高透風(fēng)設(shè)計(jì)、超低阻氣流通道構(gòu)型、特種芯基材填充等特點(diǎn)。

電子煙市場(chǎng)有望達(dá)千億,國(guó)內(nèi)市場(chǎng)快速增長(zhǎng)。電子煙相較于傳統(tǒng)煙草來說,對(duì)人體的危害性大大降低。受戒煙等需求驅(qū)動(dòng),電子煙市場(chǎng)快速發(fā)展,全球市場(chǎng)規(guī)模自2010年的60億元,增長(zhǎng)至2016年的600-700億元左右,復(fù)合增長(zhǎng)率41%。我國(guó)市場(chǎng)僅占5%左右,30億元市場(chǎng)規(guī)模,但增長(zhǎng)非常快速,2016年增長(zhǎng)率316%。從下游需求看,據(jù)衛(wèi)生部最新統(tǒng)計(jì),我國(guó)擁有約3.5億煙民,占全球煙民數(shù)近30%,考慮到我國(guó)煙民基數(shù)以及近年來對(duì)健康生活品質(zhì)的不斷追求,國(guó)內(nèi)電子煙市場(chǎng)預(yù)計(jì)將成為潛在的風(fēng)口。

我國(guó)電子煙產(chǎn)業(yè)發(fā)達(dá),全球近90%的電子煙及其配件在我國(guó)生產(chǎn)。目前電子煙的供需格局穩(wěn)定,歐美國(guó)家是主要市場(chǎng),以美國(guó)為例,美國(guó)市場(chǎng)上小煙銷量前五的品牌中由中國(guó)企業(yè)生產(chǎn),大煙銷量前五則全部由中國(guó)企業(yè)生產(chǎn)并出口。聞泰作為電子煙產(chǎn)業(yè)鏈下游企業(yè),有望明顯受益于電子煙相關(guān)產(chǎn)品放量。

四、投資建議

公司通過此次收購(gòu)安世半導(dǎo)體,整合上游器件,下游應(yīng)用領(lǐng)域由消費(fèi)電子向汽車拓展。安世半導(dǎo)體專注于邏輯、分立器件和MOSFET市場(chǎng),業(yè)務(wù)覆蓋了半導(dǎo)體產(chǎn)品的設(shè)計(jì)、制造、封裝測(cè)試的全部環(huán)節(jié),是典型的主打垂直一體化模式半導(dǎo)體企業(yè)。公司汽車業(yè)務(wù)為核心下游,分立器件、邏輯器件、MOSFET器件的主要產(chǎn)品市占率均位于全球前三。

汽車領(lǐng)域:

1)新能源車增量一方面來源于公司原有客戶,此外,國(guó)內(nèi)新能源汽車的快速增長(zhǎng)也顯著提升了公司未來成長(zhǎng)空間。安世半導(dǎo)體客戶博世、大陸、法雷奧、德爾福等一級(jí)供應(yīng)商客戶資源保證了公司業(yè)務(wù)規(guī)模穩(wěn)健增長(zhǎng)。另一方面,中國(guó)是全球新能源車增長(zhǎng)的主要?jiǎng)恿Γ?018年我國(guó)新能源車預(yù)計(jì)銷量占全球比例接近50%,公司有望借助已有的客戶基礎(chǔ)和技術(shù)優(yōu)勢(shì),顯著受益于國(guó)內(nèi)新能源汽車市場(chǎng)的增長(zhǎng)。據(jù)我們測(cè)算,對(duì)于安世半導(dǎo)體而言新能源車帶來的汽車半導(dǎo)體增量重點(diǎn)在車用MOSFET部分,2020年全球售出新車搭載的MOSFET規(guī)模將達(dá)9.41億美元。

2)5G喚醒車聯(lián)網(wǎng)生態(tài),公司在T-BOX 車機(jī)系統(tǒng)、嵌入式智能電動(dòng)汽車計(jì)算單元深入布局。據(jù)StrategyAnalytics預(yù)測(cè),2020年全球前裝車聯(lián)網(wǎng)滲透率將達(dá)55%,2023年將達(dá)67%,當(dāng)前公司智能汽車業(yè)務(wù)領(lǐng)域已有客戶包括東風(fēng)、開瑞、比亞迪等傳統(tǒng)國(guó)內(nèi)廠商,以及百度、車和家等互聯(lián)網(wǎng)汽車新勢(shì)力,公司收購(gòu)安世半導(dǎo)體后有望進(jìn)一步獲得汽車客戶,導(dǎo)入上游器件,同時(shí)幫助安世在國(guó)內(nèi)客戶份額提升,形成協(xié)同效應(yīng)。

消費(fèi)電子領(lǐng)域:

公司是最大的手機(jī)ODM公司,主要受益:1)行業(yè)集中度持續(xù)提升,龍頭通過研發(fā)技術(shù)實(shí)力提升份額;2)ODM整體規(guī)模的提升,品牌終端廠商逐步釋放委外項(xiàng)目;3)消費(fèi)者可接受的手機(jī)價(jià)格提升,帶動(dòng)ODM單機(jī)營(yíng)收貢獻(xiàn)提升。此外我們也看到5G帶來的終端機(jī)遇:

1)類比4G手機(jī)終端普及周期,預(yù)計(jì)隨著5G基站建設(shè)進(jìn)程鋪開,19-20年5G手機(jī)進(jìn)入新一輪換機(jī)周期,下游看各大廠商,從蘋果、三星,到國(guó)產(chǎn)品牌HOVM,均將在2019年推出5G架構(gòu)/5G手機(jī),公司將首批發(fā)布高通驍龍X50基帶5G手機(jī);

2)筆電“輕辦公”趨勢(shì)漸成,5G筆電推出在望。5G擁有遠(yuǎn)超4G的速度和穩(wěn)定性,在運(yùn)營(yíng)商控費(fèi)、流量資費(fèi)下調(diào)的趨勢(shì)下,5G筆電有望帶動(dòng)新一輪消費(fèi)熱潮。公司是高通在筆記本電腦領(lǐng)域的ODM 戰(zhàn)略合作伙伴,成為在全球范圍內(nèi)首批研發(fā) Qualcomm 835/845 平臺(tái)筆記本電腦的公司,預(yù)計(jì)今年出貨有望超100萬臺(tái)。

3)5G帶動(dòng)IOT智能設(shè)備數(shù)目增長(zhǎng),基于高通驍龍芯片平臺(tái),公司已將業(yè)務(wù)領(lǐng)域擴(kuò)展到平板電腦、VR 攝像頭、VR 一體式頭顯、T-BOX 車機(jī)系統(tǒng)、嵌入式智能電動(dòng)汽車計(jì)算單元、筆記本電腦、服務(wù)器等領(lǐng)域。

今年上半年公司主要客戶結(jié)構(gòu)調(diào)整,同時(shí)受到元器件漲價(jià)影響,營(yíng)收和凈利潤(rùn)水平出現(xiàn)下滑。據(jù)公司半年報(bào),上半年公司通訊業(yè)務(wù)受行業(yè)沖擊下滑明顯,由于全面屏技術(shù)的成熟和普及,客戶紛紛終止原有普通屏項(xiàng)目,啟動(dòng)搭載全面屏技術(shù)新項(xiàng)目,但是因?yàn)楫a(chǎn)品研發(fā)需要6-10個(gè)月時(shí)間,導(dǎo)致形成了產(chǎn)品空檔期,上半年發(fā)布上市的新機(jī)型因此大幅減少。客戶產(chǎn)品節(jié)奏的調(diào)整直接導(dǎo)致公司上半年?duì)I業(yè)收入和利潤(rùn)低于去年同期水平。

三季度起新客戶開始貢獻(xiàn)收入,凈利潤(rùn)恢復(fù)正增長(zhǎng),同時(shí)元器件進(jìn)入降價(jià)周期,四季度預(yù)計(jì)將好于三季度,明年隨著4G/5G以及智能硬件產(chǎn)品新增客戶貢獻(xiàn),預(yù)計(jì)恢復(fù)增長(zhǎng)。

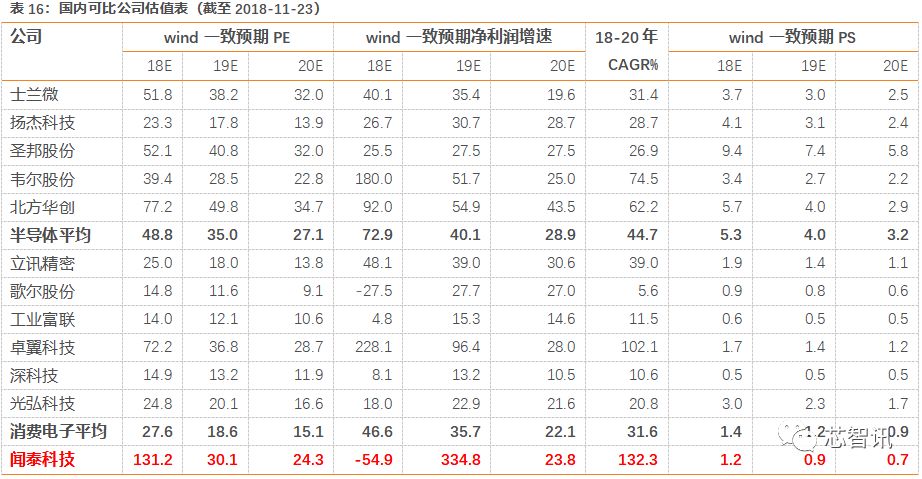

據(jù)此調(diào)整出貨相關(guān)假設(shè),考慮今年上半年盈利下滑,將18-20年公司營(yíng)收由257.5、333.6、410.4億元相應(yīng)下調(diào)至168.1、224.1、269.3億元,歸母凈利潤(rùn)由8.7、11.9、15.2億元下調(diào)至1.5、6.5、8.2億元,eps 0.23、1.02、1.29元。

考慮安世半導(dǎo)體預(yù)計(jì)19年并表影響,則19-20年備考?xì)w母凈利潤(rùn)預(yù)測(cè)為21.6、27.8億元,備考股本11.06億股,備考eps1.95、2.51元。

采用分部估值法:

?安世半導(dǎo)體業(yè)務(wù)部分,假設(shè)19年80%利潤(rùn)并表,同行業(yè)半導(dǎo)體可比公司19年wind一致預(yù)期均值35倍,考慮收購(gòu)不確定性風(fēng)險(xiǎn),給予PE估值區(qū)間32-35倍,則19年目標(biāo)市值483.8-529.2億元;

?聞泰主營(yíng)業(yè)務(wù)部分帶有銷售設(shè)計(jì)屬性,目前A股沒有完全相同業(yè)務(wù)屬性公司,所以我們采用部分有ODM業(yè)務(wù)公司和EMS公司相比較。選取的行業(yè)可比公司19年一致預(yù)期PS均值為1.2倍,出于謹(jǐn)慎性原則,給予PS估值區(qū)間0.8-1倍,則19年目標(biāo)市值178.8-223.5億元。

綜上,假設(shè)收購(gòu)成功且并表,則備考目標(biāo)總市值區(qū)間662.6-752.7億元,備考總股本11.06億股,對(duì)應(yīng)目標(biāo)價(jià)區(qū)間60.0-68.1元。

-

半導(dǎo)體

+關(guān)注

關(guān)注

335文章

28012瀏覽量

225455 -

聞泰科技

+關(guān)注

關(guān)注

3文章

156瀏覽量

9662

原文標(biāo)題:聞泰科技將成為中國(guó)最大的半導(dǎo)體上市公司?

文章出處:【微信號(hào):icsmart,微信公眾號(hào):芯智訊】歡迎添加關(guān)注!文章轉(zhuǎn)載請(qǐng)注明出處。

發(fā)布評(píng)論請(qǐng)先 登錄

相關(guān)推薦

聞泰科技推出車規(guī)級(jí)微型邏輯IC

聞泰科技能量采集PMIC:解鎖設(shè)備續(xù)航新境界

聞泰科技榮獲GaN年度優(yōu)秀產(chǎn)品獎(jiǎng)

聞泰科技榮獲2024行家極光獎(jiǎng)年度優(yōu)秀產(chǎn)品獎(jiǎng)

聞泰科技榮獲2025企業(yè)社會(huì)責(zé)任獎(jiǎng)

聞泰科技新戰(zhàn)略、新發(fā)展:輕裝上陣,聚焦半導(dǎo)體賽道

AI驅(qū)動(dòng)聞泰科技半導(dǎo)體業(yè)務(wù)持續(xù)增長(zhǎng)

聞泰科技榮獲年度功率半導(dǎo)體產(chǎn)品獎(jiǎng)

聞泰科技與KOSTAL建立戰(zhàn)略合作伙伴關(guān)系

長(zhǎng)電科技完成晟碟半導(dǎo)體80%股權(quán)收購(gòu)

聞泰科技中報(bào):半導(dǎo)體業(yè)務(wù)谷底快速反彈,Q2毛利率大幅提升

聞泰科技榮獲“2023年中國(guó)半導(dǎo)體行業(yè)功率器件十強(qiáng)企業(yè)”

安賽思半導(dǎo)體與新加坡三福半導(dǎo)體達(dá)成戰(zhàn)略合作

聞泰科技榮獲“硬科技實(shí)力獎(jiǎng)”

深度解讀聞泰科技成功收購(gòu)安市半導(dǎo)體之后所帶來的影響

深度解讀聞泰科技成功收購(gòu)安市半導(dǎo)體之后所帶來的影響

評(píng)論