過去存儲器與晶圓代工可以說是“楚河漢界,井水不犯河水”。但在即將來臨的時代,存儲器業者覬覦占了全球65%的非存儲器市場,而存儲器技術從過去的DRAM、3D NAND,正逐漸走向磁阻式存儲器(MRAM)等完全不同模式的新技術。MRAM雖然還沒有真正量產,但技術上讀寫速度已達20ns,甚至略優于DRAM,前景看好。

這些新技術的推進,打破原先的產業格局,每家廠商都想搶得先機,鴨子劃水般的投資暗暗給全球半導體業帶來重大的改變。不僅原本的存儲器大廠虎視眈眈,晶圓代工大廠不會缺席,國內也想彎道超車。

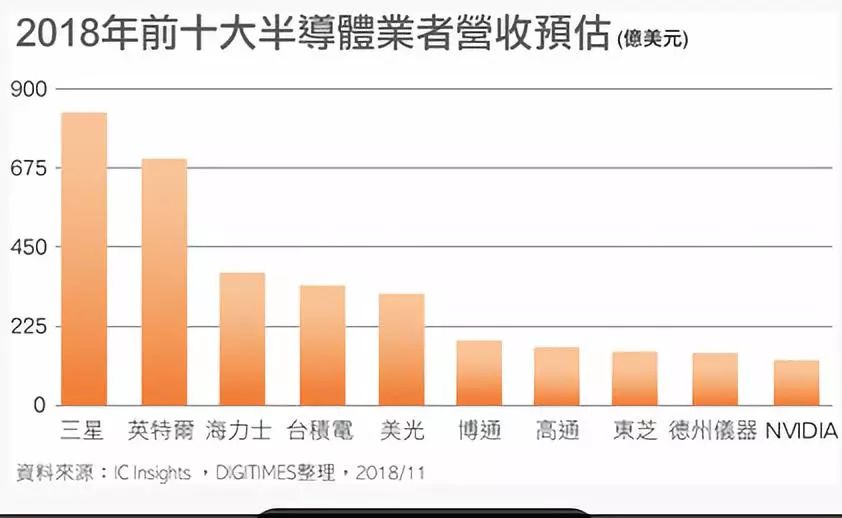

2018年前十大半導體業者營收預估

至于誰會領先達陣?當DRAM因為技術極限而可能成為消費商品時,倚賴政府投資的半導體大廠能否后來居上,而在智財權的緊箍咒下,國內如何成為多元應變的“孫猴子”呢?這些都是2019年觀察產業的重點。

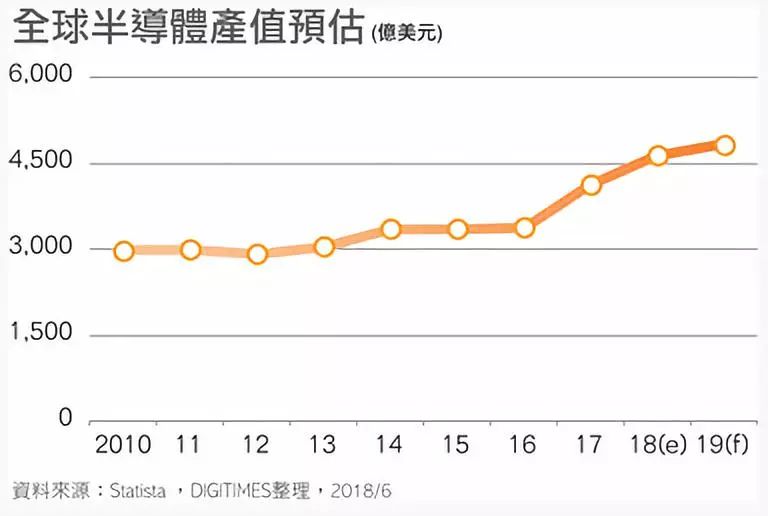

全球半導體產值預估

存儲器與晶圓代工產業跨界經營

由于DRAM最新工藝轉換不易,服務器等需求依然暢旺,Mobile DRAM的裝載量持續擴大,都給2018年DRAM的商機帶來足夠的支撐。3D NAND的多層化,既是進入障礙也是商機的來源,但非存儲器的商機仍然占了半導體市場的65.5%。如果瞄準未來的市場,CMOS影像傳感器(CIS)、行動AP與車聯網等三大需求依舊是市場的保證。

更重要的是臺積電稱雄晶圓代工業,自然會多元耕耘,不讓他人染指。但三星電子(Samsung Electronics)與SK海力士(SK Hynix)都有分散業務過度集中于存儲器的策略,國內的IC設計業也開始超車,系統IC與晶圓代工的競爭依然波濤洶涌。

2017年全球存儲器市場為1,303億美元,比2016年的713億美元暴增82.6%,估計2018年仍維持26.3%的成長率。在市場的驅動下,韓國兩大存儲器體業者的資本支出也持續擴大,直到2018年底才出現減緩的趨勢。

另據SEMI資料,全球半導體材料市場將從2017年的247億美元,增加到2018年的278億美元,成長率12.7%。從2016年開始的半導體高峰期,延續到2018年底,半導體業者也順勢推舟,在資本支出上更進一步的提高。

對照存儲器業者2016年的資本支出為243億美元,2017年達到401億美元,2018年預估為440億美元,也可以理解全球的半導體產業正在投資的高峰期。但美中貿易是最大變數,2018年底三星的人事布局、擴張策略趨于保守,顯示主力大廠對于2019年的投資采謹慎態度。

全球DRAM仍處于寡占狀態

全球DRAM市場95%以上掌握在前三大廠手中,由于競爭相對緩和,主力大廠在2017年的資本支出,竟然比2016年減少3.8%。因服務器需求高于預期,新工藝轉換的過程難度也高于預期,而每臺設備所搭載的DRAM也相應提高,因此2018年的企業投資仍高于往年。

2018年起,三星量產1ynm(10nm中段級技術),由于難度比1xnm(10nm級后段技術)高出不少,因此在工藝轉換上比原先預計的要長。SK海力士也將從2017年下半開始前進1xnm的工藝,2018年下半期起比重便顯著增加,也進入了1ynm等級的工程技術。

在這種背景下,三星曾明確的表達擴大投資的計劃構想,而SK海力士原先計劃在2019年啟動的增產計劃,也提前到2018年下半。

在手機市場上,Mobile DRAM受限于手機市場飽和之苦,但即將來臨的5G商機、手機游戲、AR/VR、4K影像、智慧城市等領域都將帶來龐大的機會。手機搭載DRAM平均容量從3GB起跳,2019年甚至上看10GB;2018年出貨的iPhone Xs已使用每層4GB的雙層DRAM架構。

美日韓對決96層3D NAND

相較于DRAM的積極投資,韓國雙雄在NAND的投資反而保守。關鍵在于DRAM的需求比NAND緊俏。但因NAND并非寡占狀態,三星必須積極投資,而SK海力士也必須力爭上游。所以各廠的投資都很積極,并往3D多層化的方向進展。

NAND同樣必須以良率在市場上競爭,加以十分耗電,因此小面積、大容量便成為競爭關鍵。2D的NAND在10xnm階段便遭遇技術壓力,因此三星、東芝(Toshiba)都向3D發展。相較于2017年,三星2018年的資本支出會少一點點,但比起往年仍是大幅成長,而SK海力士、美光(Micron)則是積極回應市場的需求。

目前三星以64層NAND為主力,2018年下半推進到96層,2019年初便會進展到128層。另外,英特爾(Intel)與美光也在2018年上半進入96層的技術規格,2018年中將3D的比重提高到85%以上。

為了讓每單位的記憶容量提高,美日韓存儲器大廠都卯盡全力,在96層的堆疊技術上尋求突破。三星指出,第五代的96層V NAND量產技術已經完全克服,而64層的產品在總產量中的比重也將持續提高,借以取得更好的競爭優勢。

排名第二的東芝也與技術合作伙伴威騰(WD)合作名為“BiCS4”的96層3D NAND技術,這是東芝的戰略武器。此外,與英特爾合作的美光,也發表了96層技術順利進展的消息,并發表第一款單芯片容量超過1TB的QLC新產品,而稍微落后的SK海力士則以2018年底完成技術研發,2019年量產為推進的進度。

從64層一路往上提升到96層,并劍指128層的技術,關鍵就在于存儲容量的提高,但相對的也必須面對包括控制IC在內的技術更新,而一旦存儲量提高,也可能會有使用壽命縮短的問題,透過控制IC也可以適度的延長壽命。

近期存儲器需求看淡 設備投資恐遞延

存儲器價格下滑、數據中心的需求也有減緩的跡象,三星、SK海力士都出現縮小2019年半導體投資的征候。原先計劃進駐平澤的三星第二層DRAM工廠的設備時間延后,SK海力士也將新設備的進駐時間從2019年上半延遲到2019年下半,此為韓廠正在盤算的重要議題。

目前SK海力士正在興建的是C2 Fab廠,該廠的4萬片產能如期進駐,但之后的6萬片似乎仍有疑慮。此外,SK海力士預計在利川興建的F16工廠,原計劃是2020年10月完工,除了這兩個新廠的計劃之外,SK海力士顯然以目前的工藝轉換、升級為主要的任務。

除了必要的工藝轉換投資之外,三星對于新廠的投資計劃趨于保守,除了平澤2萬張的晶圓產能的DRAM設備展延,西安工廠的NAND工廠擴廠計劃也有暫緩的跡象。韓國業界人士認為,三星乃根據市場需求狀況,延后到2019下半才開始啟動生產設備進駐的作業,而全年的設備采購金額,也會少于原來的估計。

IC Insights最新報告指出,三星2018年的總投資金額為226.2億美元,估計2019年會減少到180億美元,比2018年減少20%左右,而SK海力士2019年估計投資金額為100億美元,比2018年減少22%。

對半導體產業的短中長期展望而言,2019年下半開始的5G手機,人工智能與新世代的微處理器,都會帶動存儲器的需求,而未來的自駕車、數據中心的需求,都是非常令人期待的商機。

非存儲器市場的商機可期

2018年全球4,780億美元的半導體市場,其實有65.5%來自非存儲器市場,但韓國擅長存儲器,在非存儲器領域的市占率不到5%,不僅不如英特爾的20.3%,也不如高通(Qualcomm)的6.8%,甚至遠遠落后兩岸半導體同業。

2017年5月,三星將內部的系統半導體事業(System LSI)中的晶圓代工部門獨立,同時從事IC設計和晶圓代工;SK海力士也加碼投資,并將部分產能移往無錫,希望爭取國內市場的商機。

在晶圓代工市場,***地區業者掌握7成商機,韓國業者近兩年才急起直追,并將存儲器生產線轉換為非存儲器。三星在晶圓代工的市占率為8%,目前三星的非存儲器營收僅占7.1%,但占有技術優勢,主流技術為14/10nm,目前正朝8/4nm的新目標邁進,預期貢獻值也將提高。

其次,韓國業者向來關注CIS市場,而應用處理器(AP)的商機更被期待。SK海力士即將目標放在CIS與DDI、PMIC等領域。雖然目前對營收的貢獻很低,但SK海力士寄望5G與物聯網集成存儲器的商機浮現。單以CIS而言,目前手機市場貢獻73%,有11.5%來自國防航天產業,而5.5%則是汽車。

2014年雙鏡頭手機比重為74.5%,估計在2018年時達88%,甚至三鏡頭也會有4.8%的貢獻。2019年5G手機上市時,三星預告會有正面雙鏡頭、背面4鏡頭的產品。2014年車用CIS賣掉2.7億顆,到2020年時可達7.9億顆,年均成長率達20%以上。在CIS市場上,Sony市占率45%,三星以16%居次。

AP市占率以高通42%最高,其次依序為蘋果20%、聯發科14%、三星11%與海思8%。三星在EUV設備的加持下,市占率仍有上揚的空間。過去客戶都擔心相關技術流出,因此不愿將訂單交給三星,逼得三星將晶圓代工事業部獨立,借以改善這種不利的狀況。展望未來,智慧城市、智能家庭、車聯網等商機浮現,AP商機也將水漲船高。

車用半導體規模2017年時為357億美元,估計2023年時達535億美元,CAGR是18%,其中先進駕駛輔助系統(ADAS)相關從2017年的35億美元,增加到2023年的103億美元,年均成長率(CAGR)高達19%,更是大家關注的焦點。三星除了斥資買下Harman,近期也與奧迪(Audi)簽約代工生產半導體,便是看準了車用商機。目前一輛汽車約200~300顆IC,自駕車則約需2,000顆,未來商機可期。

-

存儲器

+關注

關注

38文章

7484瀏覽量

163772 -

晶圓代工

+關注

關注

6文章

859瀏覽量

48584

原文標題:【深度專題】存儲器與晶圓代工跨界經營 全新技術存儲器炙手可熱

文章出處:【微信號:DIGITIMES,微信公眾號:DIGITIMES】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

什么是ROM存儲器的定義

內存儲器分為隨機存儲器和什么

恩智浦推出全新i.MX RT700跨界MCU系列

PLC主要使用的存儲器類型

半導體存儲器的基本結構和分類

ram存儲器和rom存儲器的區別是什么

EEPROM存儲器如何加密

SK海力士即將亮相FMS 2024,展示AI存儲器技術新突破

虛擬存儲器的概念和特征

內存儲器與外存儲器的主要區別

訊維融合通信技術的跨界融合:開啟全新溝通模式

淺談存儲器層次結構

跨界經營 全新技術存儲器未來商機可期

跨界經營 全新技術存儲器未來商機可期

評論