證監會發布“關于發布《首發業務若干問題解答》的通知”(下稱“IPO審核50條”)稱,為進一步推動股票發行工作市場化、法治化改革,支持實體經濟發展,增強審核工作透明度,提高首發企業信息披露質量,便于各中介機構履職盡責,證監會發行部根據相關法律法規等規定,在研究總結發行監管實踐的基礎上,經充分征求市場各方意見,不斷完善審核標準,形成《首發業務若干問題解答》。

證監會表示,本次公布的問題解答共50條,定位于相關法律法規規則準則在首發審核業務中的具體理解、適用和專業指引,主要涉及首發申請人具有共性的法律問題與財務會計問題,各首發申請人和相關中介機構可對照適用。

中國證券報記者梳理發現,相比坊間流傳的“IPO審核51條”,此次正式發布的“IPO審核50條”刪除了兩項內容,增加了一項內容。

被刪除的兩項內容都屬于非財務問題方面,即“整體變更涉及的股東納稅義務”和“國有或集體企業改制設立中的程序瑕疵”,增加的內容則是有關對賭協議的問題。

2018年6月,證監會向各家券商投行發布了“IPO審核51條”,包括26條首發審核財務與會計知識問答、25條首發審核非財務知識問答,進一步量化和細化了IPO審核標準。

分析人士指出,“IPO審核51條”只是窗口指導,并不是非常完善的規章制度,需要因地制宜,適時修改。科創板推出在即,監管層加速修改“IPO審核51條”并將其形成正式文件,有助于保障發行部與科創板的審核同步,修改后的文件也將適用于主板、中小板和創業板。?

首次明確暫不予核發IPO批文情形

“IPO審核50條”稱,部分已通過發審會的發行人最近一期經營業績或預計下一報告期經營業績與上年同期相比,出現不同程度的下滑。考慮到企業業績波動受經濟周期、行業周期以及自身經營等多種因素的影響,本著實事求是、分類處理、充分信息披露及風險揭示的原則,根據業績下滑的幅度與性質,結合《關于首次公開發行股票并上市公司招股說明書財務報告審計截止日后主要財務信息及經營狀況信息披露指引》的相關要求,予以分類處理。

一是下滑幅度不超過30%的過會企業。

過會后的最近一期經營業績與上年同期相比下滑幅度不超過30%,且預計下一報告期業績數據下滑幅度也不超過30%的,發行人需提供最近一期至下一報告期乃至全年主要經營狀況及財務數據的專項分析報告,充分說明發行人的核心業務、經營環境、主要指標是否發生重大不利變化,業績下滑程度與行業變化趨勢是否一致或背離,發行人的經營業務和業績水準是否仍處于正常狀態,并按照及時性指引的要求在重大事項提示中披露主要經營狀況與財務信息,以及下一報告期(指經審計或審閱財務報表截止日后)業績預告情況,同時充分揭示業績變動或下滑風險;保薦機構需對上述情況及發行人經營業績變化趨勢、持續盈利能力出具專項核查意見,詳細分析發行人業績變動的原因及合理性,明確說明業績預計的基礎及依據,核查發行人的經營與財務狀況是否正常,報表項目有無異常變化,是否存在影響發行條件的重大不利影響因素,發表明確意見。

在過會企業提交上述補充材料后,在招股說明書充分信息披露、保薦機構核查無重大不利變化且發行人仍符合發行條件基礎上,將按照相關程序安排后續核準發行工作。該類企業發行上市后,如發現發行人關于上述業績變動的信息披露及保薦機構核查意見存在虛假記載、誤導性陳述或重大遺漏的,將視情節輕重,依據相關法律、法規、規章予以嚴肅查處。

二是下滑幅度超過30%但不超過50%的過會企業。

過會企業最近一期或預計下一報告期經營業績與上年同期相比下滑幅度超過30%但不超過50%的,發行人如能提供經審核的下一年度盈利預測報告,同時,提供最近一期至下一年度主要經營狀況及財務數據的專項分析報告,以及保薦機構對上述情況及發行人經營業績變化趨勢、持續盈利能力出具專項核查意見;說明經營業績下滑趨勢已扭轉,不存在對持續盈利或持續經營能力以及發行條件產生重大不利影響的事項,保薦機構應對上述情況予以充分核查,獲取明確的證據,并發表明確意見;符合上述要求,將按照相關程序安排后續核準發行工作。

三是下滑幅度超過50%以上的過會企業。

過會后的最近一期經營業績與上年同期相比下滑幅度超過50%,或預計下一報告期業績數據下滑幅度將超過50%的,基于謹慎穩妥原則,暫不予安排核準發行事項,待其業績恢復并趨穩后再行處理或安排重新上發審會。

過會后的“最近一期”可以是中期(一季度、半年度、三季度),也可以是新增補的會計年度;“經營業績”以扣除非經常性損益合計數前后孰低的凈利潤為財務數據的計算依據;“財務數據”應為已審計報告期財務數據、按照及時性指引要求經審閱季度財務數據。

IPO發行人對賭協議同時滿足四條件可以不清理

“IPO審核50條”稱,投資機構在投資發行人時約定對賭協議等類似安排的,原則上要求發行人在申報前清理,但同時滿足以下要求的可以不清理:

一是發行人不作為對賭協議當事人;

二是對賭協議不存在可能導致公司控制權變化的約定;

三是對賭協議不與市值掛鉤;

四是對賭協議不存在嚴重影響發行人持續經營能力或者其他嚴重影響投資者權益的情形。

保薦人及發行人律師應當就對賭協議是否符合上述要求發表明確核查意見。發行人應當在招股說明書中披露對賭協議的具體內容、對發行人可能存在的影響等,并進行風險提示。

持續經營能力及業績表現仍為關注焦點

此次發布的“IPO審核50條”中,持續經營能力及業績表現仍為關注焦點。其中,問答12、問答15、問答24分別說明了經營業績下滑、持續經營能力、以及過會后業績下滑情況。

明確IPO發行人“三類股東”核查披露要求

“IPO審核50條”稱,發行人在新三板掛牌期間形成契約性基金、信托計劃、資產管理計劃等“三類股東”持有發行人股份的,中介機構和發行人應從以下方面核查披露相關信息:

一是中介機構應核查確認公司控股股東、實際控制人、第一大股東不屬于“三類股東”。

二是中介機構應核查確認發行人的“三類股東”依法設立并有效存續,已納入國家金融監管部門有效監管,并已按照規定履行審批、備案或報告程序,其管理人也已依法注冊登記。

三是發行人應根據《關于規范金融機構資產管理業務的指導意見》披露“三類股東”相關過渡期安排,以及相關事項對發行人持續經營的影響。中介機構應當對前述事項核查并發表明確意見。

四是發行人應當按照首發信息披露準則的要求對“三類股東”進行信息披露。中介機構應對控股股東、實際控制人,董事、監事、高級管理人員及其近親屬,本次發行的中介機構及其簽字人員是否直接或間接在“三類股東”中持有權益進行核查并發表明確意見。五是中介機構應核查確認“三類股東”已作出合理安排,可確保符合現行鎖定期和減持規則要求。

市場關注的“三類股東核查問題”問題,《首發業務若干問題解答》也修改了此前的表述,采用了和科創板審核問答一樣的內容。其他地方也做了相應趨同的處理。這也意味著監管層要消除科創板IPO審核和其他板塊IPO審核的不一致,消除潛在的雙軌制運行。

與科創板上市審核問答(二)重合度較高

值得關注的是,24日上交所發布的科創板上市審核問答(二)與25日證監會發布的“IPO審核50條”重合度較高。

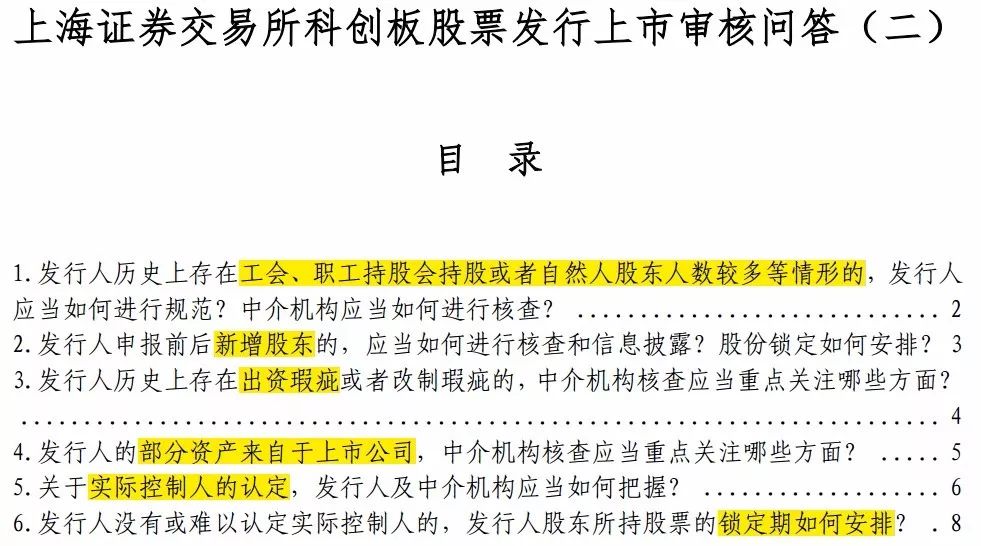

3月24日,上交所表示,為明確市場預期,提高科創板股票發行上市審核透明度,中國證監會按照設立科創板并試點注冊制改革方向,完善相關審核標準,并指導上海證券交易所形成《上海證券交易所科創板股票發行上市審核問答(二)》,在科創板先行使用。

涉及內容包括:“發行人的部分資產來自于上市公司,中介機構核查應當重點關注哪些方面?”,“發行人在全國股份轉讓系統掛牌期間形成契約性基金、信托計劃、資產管理計劃等“三類股東”的,對于相關信息的核查和披露有何要求?”等16條問答。

《上海證券交易所科創板股票發行上市審核問答(二)》中,關于工會、職工持股會及歷史上自然人股東人數較多的核查要求、鎖定期安排、申報前后引入新股東的相關要求、出資瑕疵、發行人資產來自于上市公司、實際控制人的認定等前6個問答內容,與證監會“IPO審核50條”的部分內容重合度高。

-

ipo

+關注

關注

1文章

1213瀏覽量

32616 -

股票

+關注

關注

0文章

82瀏覽量

13667

原文標題:蘋果發力原創視頻服務,出入境證件可全國通辦 | 財經日日評

文章出處:【微信號:wuxiaobopd,微信公眾號:吳曉波頻道】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

評論