汽車電子產業,預計將是繼家電、PC和手機之后又一次全產業鏈級別的大發展機遇,不同的是,①其構成產品附加值更高(高穩定/高速度/高精度/低功耗等),②其產業鏈協同效應更加明顯(參與者貫通傳統行業和IT行業),③其增/存量市場更加廣闊(第一次用工業類屬性定義電子產品,傳統車企和IT巨頭紛紛介入),④其戰略意義更加凸顯(產業逐漸成熟后門檻效應更加顯著)。

安信證券汽車電子團隊市場首次,從“7個層級深度解析”這次產業發展紅利帶來巨大且豐富的投資機遇!2007年蘋果切入手機行業,借助iphone的發布引領了智能手機時代,成為智能手機的領先者,重新定義了手機行業,智能駕駛及新能源汽車的加速滲透,國際龍頭企業的紛紛布局入場也有望拉開汽車電子行業大序幕。

汽車電子的跨周期屬性,表象上是依托于汽車電子化率提升和新能源汽車的興起,深層次在于,其是在滿足海量多維需求的持續創新中,軟/硬件訂單超速釋放并附加價值量穩定或提升。

與此同時,其支柱產業屬性決定了其更容易在政策和資本綜合扶持下,更迅速地推進進口替代并實現產業鏈區域協同和趕超,我們將從嶄新的角度,在“7個層級”,即網絡層+通信層+運算層+傳感層+芯片層+能源層+物理層等深度解析投資機遇,站在電子控制系統和車載電子電器系統的更高層級角度,總覽各個行業協同的戰略投資機遇!

從汽車發展歷史上個看,汽車電子已經成為汽車控制系統中最為重要的支撐基礎,汽車電氣化成為汽車產業革命的標志,隨著新能源車、無人駕駛、車載信息系統技術日漸成熟,未來汽車產業將沿著智能化、網絡化以及深度電子化方向發展。

我們判斷當前汽車電子已經進入新一輪技術革新周期,汽車電子滲透率及單車價值量都將會得到大幅提升,市場空間超萬億;國內汽車市場作為全球汽車產業引擎,保有量迅速增長。國內市場將在新一輪汽車電子化技術革命中將扮演重要角色并助力國內產業鏈相關公司快速成長。

革命性的創新和海量的高價值量需求,貫通網絡化/電子信息化/新能源化/新材料化等多個維度,有但不僅限于:智能駕駛“風生水起”,互聯網企業“顛覆式”切入。互聯網廠商以人工智能和高精度地圖等“軟實力”為核心推出無人駕駛解決方案,將從“軟”向“車”實現“顛覆”。無人駕駛,車聯網等技術發展驅動行業整體升級,廠商持續投入研發,內生加速且行業并購不斷,在新技術驅動下,行業整體升級。

國內汽車市場高速增長,單車電子系統價值量不斷提升,汽車電子市場量價齊升,一些細分領域如ADAS,Telematics將會實現超高速成長;5G時代,針對V2X的特殊場景,新型的通信技術需要被提出,商用規劃逐步明確,云、管、端三層架構,運營商、設備商、整車廠多方參與。

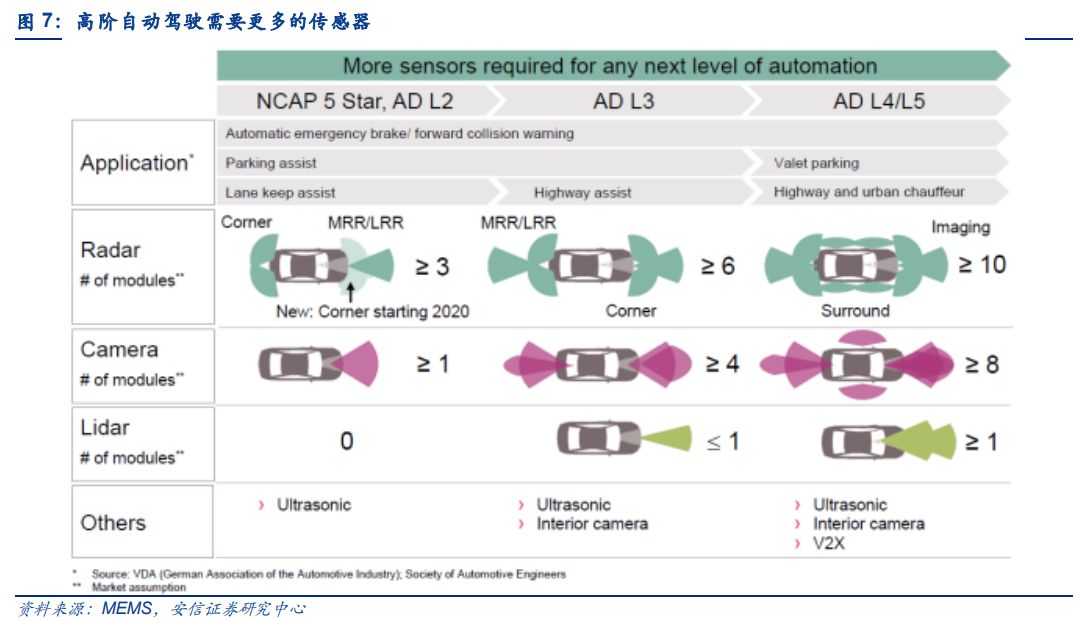

高階自動駕駛需要催生越多傳感器需求,毫米波雷達和攝像頭數量攝像頭陡升,激光雷達逐步應用,CMOS圖像傳感器、鏡頭、馬達、柔性電路板等主要器件再度升級行業集中度仍較高,門檻較高,驗證周期長,國內廠商已在細分行業逐步突破,能夠構建更穩定的競爭格局。

ADAS是無人駕駛的前奏,也是現階段市場的核心所在。當無人駕駛持續不斷搶占頭條時,高級駕駛輔助系統ADAS悄悄地掀起了一股變革浪潮,從根本上改變著傳統汽車的操控方式和用戶體驗。自動駕駛的冗余度和容錯性特性,要求越是高階的自動駕駛需要越多的傳感器。

根據我們的產業鏈調研,2018-2019年是全球范圍內進入L2級自動駕駛的階段,預計2020年起國內外將正式進入L3級自動駕駛階段,傳感器之間交叉融合,需求量大幅度提升,以盡可能的保證行駛的安全性。

風險提示:宏觀經濟低于預期;需求低于預期;國產化進程低于預期;新能源汽車產業鏈低于預期等。

汽車電子:智能化、網聯化、集成化勢不可擋

1.1.汽車電子基本概念

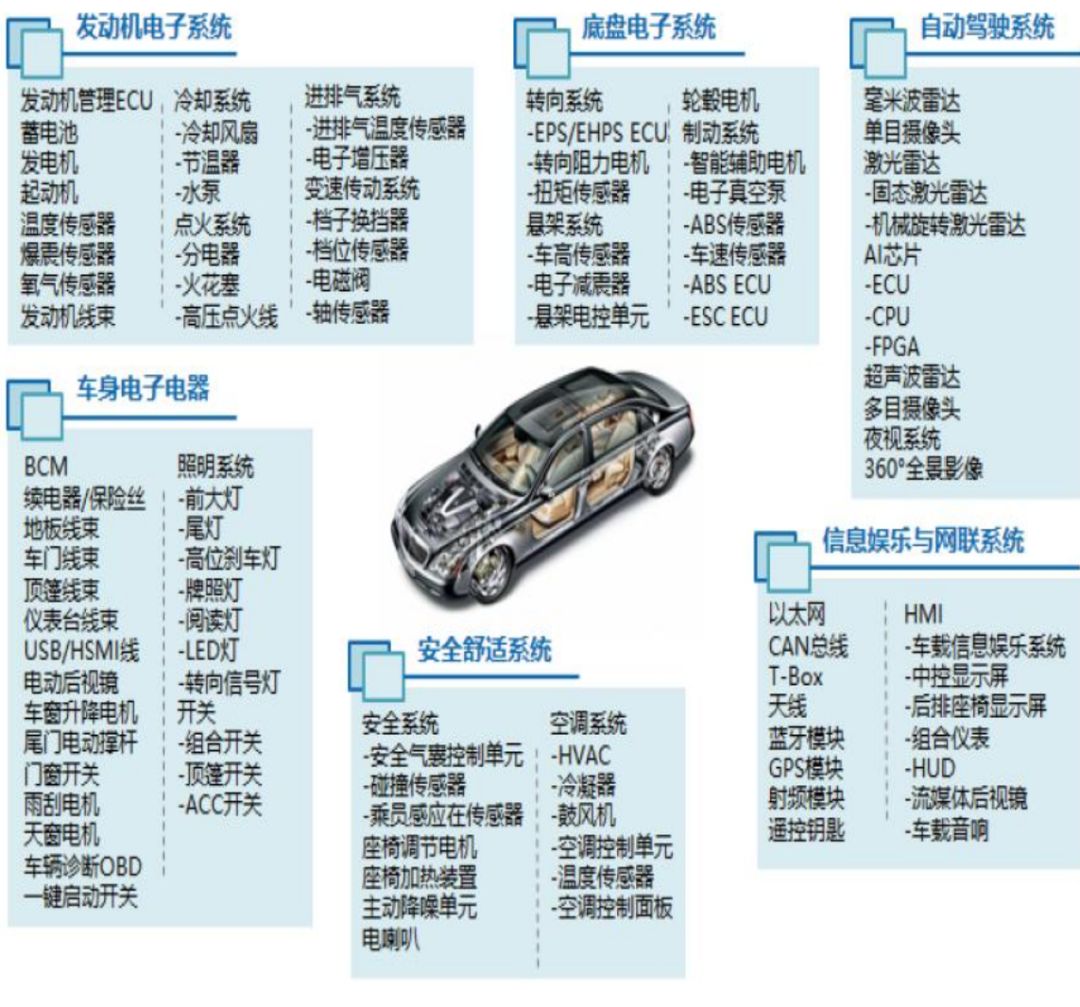

圖1:汽車電子構成

汽車電子是汽車電子控制系統與車載電子電器系統的總稱,其中汽車電子控制系統包括發動機電子系統、底盤電子系統、駕駛輔助系統系統與車身電子系統,車載電子電器系統包括安全舒適系統及信息娛樂與網聯系統,6大系統中以信息娛樂與網聯系統、自動駕駛系統技術迭代最為迅速,汽車電子化已然現代汽車技術發展進程中的一次革命。

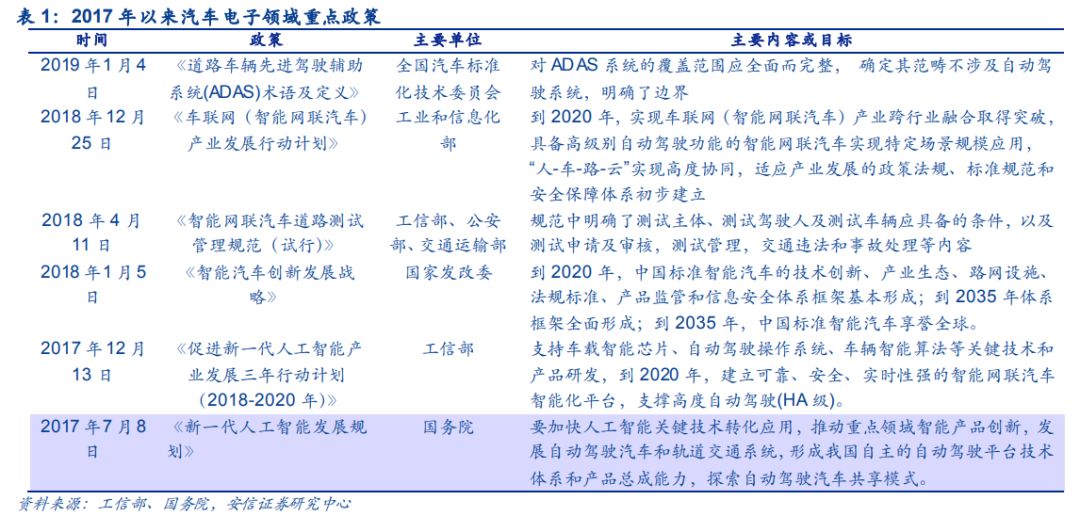

1.2.汽車電子行業政策持續催化

2017年以來,國家層面關于汽車電子頂層設計政策密集出臺,對車聯網產業、智能汽車產業提出了行動計劃或發展戰略,其中2018年年底出臺的《車聯網(智能網聯汽車)產業發展行動計劃》明確指出到2020年車聯網用戶滲透率達到30%以上,新車駕駛輔助系統(L2)搭載率達到30%以上,聯網車載信息服務終端的新車裝配率達到60%以上的應用服務層面的行動目標。

2019年2月28日,交通部部長***表示將加強部際協調,和相關部委建立跨部門的協同工作機制,力爭在國家層面出臺自動駕駛發展的指導意見。陸續出臺的汽車電子重磅政策不斷催化行業發展,尤其是自動駕駛的發展有望在政策的保駕護航下迎來發展的新紀元。

1.3.汽車電子行業趨勢—網絡層看智能網聯化

汽車電子智能化。

傳感技術、計算機技術、網絡技術的日益成熟以及在汽車上的廣泛使用促使現代汽車技術更加智能化,“人、車、環境”之間的智能協調與互動愈發頻繁。

汽車控制系統智能化體現在能夠主動協助駕駛員實時感知、判斷決策、操控執行上,其中“感知能力”的獲取依賴于傳感器和互聯網提供的駕駛環境信息,電控單元通過算法軟件處理傳感器信號,分析判斷駕駛員的動作意圖,分析車輛自身狀態和駕駛環境,最終發出控制指令,執行層根據控制器的指令協助駕駛員操控汽車。汽車電子智能化這一趨勢在自動駕駛系統中體現得尤為突出。

汽車電子網聯化。

越來越多的電子系統在汽車上不斷應用促使汽車電子技術功能日益強大的同時,也導致了汽車電子系統的日益復雜化,車載電子設備之間的數據通信共享和各個系統間的功能協調變得愈發重要。

利用總線技術將汽車中各種電控單元、智能傳感器、智能儀表燈聯接起來構成汽車內部局域網,各子處理機獨立運行,控制改善汽車某一方面的性能,同時也為其他電子裝臵提供數據服務,實現各系統之間的信息資源共享。

汽車網絡總線技術的快速發展有望實現數據間的快速交換與高可靠性,進一步降低成本,網聯化在車載信息娛樂及網聯系統中應用較為廣泛,比如HUD依托車載信息系統共享的導航信息在前車窗中成像等。

汽車電子集成化。

單一的機電一體系統已滿足不了汽車電子技術發展的需要,系統與系統之間的一體化集成逐漸被提上議程。基于網絡化的基礎,集成控制系統是指通過總線進行網絡通訊實現傳感器和系統的信息共享,通過控制器實現各個子系統的協調和優化,從而保證車輛行駛的安全性與穩定性。

汽車電子集成化除了能加強系統性能,還能達到降低系統總成本的目的。以碰撞避免系統ACC為例,ACC基于ESC與EPS的集成,ACC系統集成影像系統技術識別行車道,通過雷達或其他類型的傳感器以探測本身車輛與周邊車輛或物體的距離,在緊急情況下能夠發揮高強度的緊急制動能力防止碰撞。

汽車電子智能化、網絡化與集成化促使傳感器等關鍵部件需求日益增加及數據總線技術關鍵技術逐漸普及。汽車電子的智能化,促使其所需要的高精度、高可靠性、低成本的傳感器種類、數量不斷增加,并且在性能上要求其具備較強的抗外部電磁干擾能力,在嚴苛的使用條件下仍能保持高精度。

另一方面,總線傳輸技術能夠減少線束的數量和線束容積,采用通用傳感器即可達到數據共享目的,通過系統軟件便可實現系統功能的改變,諸多優勢使其在汽車上的應用愈發成熟。

此外,智能交通系統(ITS)也開始投入應用,它以衛星通信、移動通信、計算機技術為依托實現計算機、通訊和消費類電子產品“3C”整合,進行車載電子產品的開發和應用,包括車輛定位、自主導航、無線通訊、語音識別、電子防撞產品、車路通訊以及多媒體車載終端等。

1.4.汽車電子行業規模—全球共享萬億盛宴

近年來全球汽車總產量呈緩慢增長態勢,根據OICA最新數據,2017年全球乘用車產量約為7346萬輛,同比增長1.9%,受2017年購臵稅即將退出導致的銷量高基數及2018年宏觀經濟下行影響,根據中汽協,2018年中國汽車產量約為2352萬輛,同比下降5.2%。

盡管下游整車增速放緩,但基盤依舊龐大,為汽車電子行業規模提供了強有力的需求基礎。

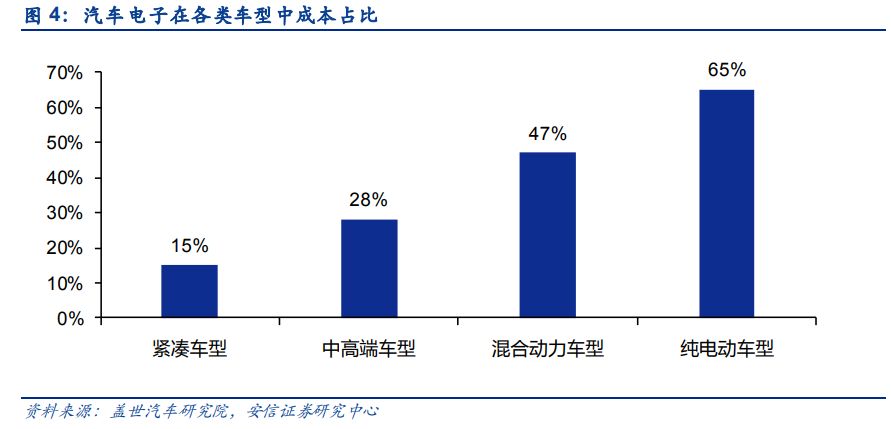

汽車電子成本占整車成本比例逐漸抬升。隨著自動駕駛系統、信息娛樂與網聯系統部件在車型上不斷滲透,汽車電子成本占總整車成本比例提升,分車型來看,新能源汽車引領傳統燃油車,豪華車優先中低端車,根據蓋世汽車統計,目前緊湊型車型、中高檔車型、混合動力車型及純電動車型汽車電子成本占比分別為15%、28%、47%、65%。

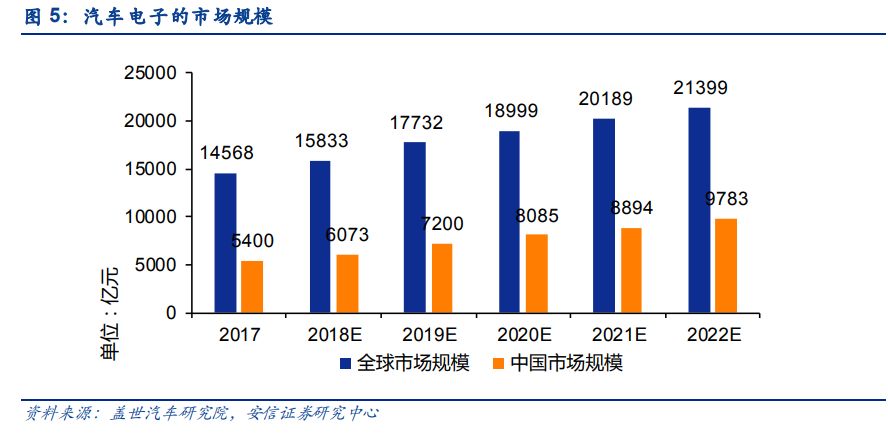

汽車電子高速發展,全球共享萬億盛宴。隨著電子電器在汽車產業應用逐漸擴大,根據蓋世汽車研究院,2017-2022年全球汽車電子市場規模將以6.7%的復合增速持續增長,預計至2022年全球市場規模可達2萬億,而國內市場規模接近萬億。

1.5.汽車電子行業產業鏈--外資引領

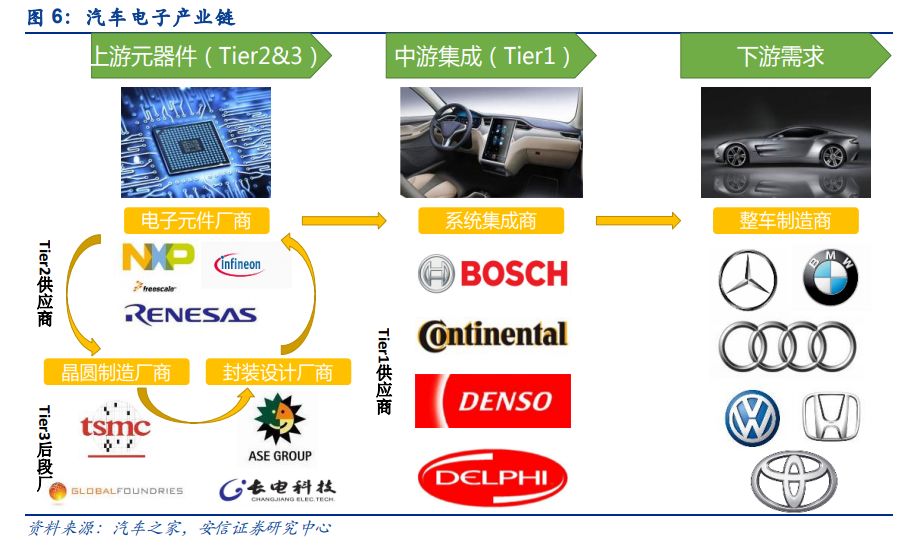

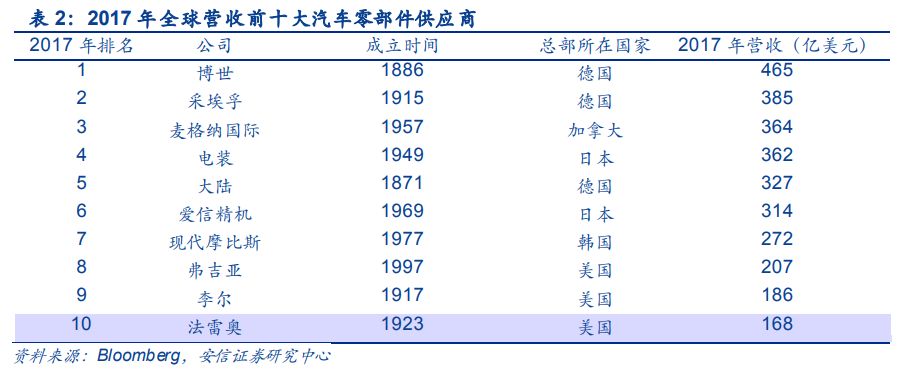

汽車電子產業鏈主要由三個層級構成:上游為電子元器件,中游為系統集成商,下游為整車制造廠,其中其中上游包括Tier2和Tier3,其中Tier2廠商負責提供汽車電子的相關核心芯片及其他分立器件,主要包括如恩智浦、飛思卡爾、英飛凌、瑞薩半導體等IC設計廠商以及如車載大功率二極管廠商分立元器件廠商,Tier3后段廠為Tier2廠商提供代工及封測服務,包括TSMC、GlobalFoudries等。

中游汽車電子的系統集成商Tier1主要進行汽車電子模塊化功能的設計、生產及銷售,具體包括博世、大陸、德爾福、日本電裝等公司;下游則為整車廠(OEM)及維修廠(AM)。

相對于消費電子,汽車電子對于安全性要求高,行業具有TS16969、ISO26262、AECQ100等多種認證標準,認證周期較長,廠商進入整車廠配套體系大概需要2~3年的認證周期。

目前汽車電子產業鏈主要掌握在國外幾個大廠手中,行業集中度較高,隨著信息技術與消費電子等應用逐步滲透其中,傳統汽車行業或將面臨來自移動互聯網、消費電子行業等新型行業的沖擊。

ADAS快速襲來,智能駕駛艙漸行漸近

2.1.傳感器交叉融合,ADAS應用日漸豐富

自動駕駛的冗余度和容錯性特性,要求越是高階的自動駕駛需要越多的傳感器。根據我們的產業鏈調研,2018-2019年是全球范圍內進入L2級自動駕駛的階段,預計2020年起國內外將正式進入L3級自動駕駛階段,L2-L3標志著汽車的操作權正式由人類駕駛者移交給無人駕駛系統,對自動駕駛系統的冗余度和容錯性的要求均有著質的提高。

從傳感器數量來看,毫米波雷達的數量將從L2的3個左右提升到6個以上,攝像頭也從1個大幅提升至4個以上,甚至會開始裝配激光雷達。進入到L4/L5層級,傳感器的數量也將水漲船高,毫米波雷達屆時有望達到10個以上,攝像頭也會翻番,達到8個以上,激光雷達或會隨著成本的快速下降而有所新增。

總之,高階自動駕駛對傳感器的數量要求會越來越多,以盡可能的保證行駛的安全性。

車載攝像頭是ADAS系統的視覺傳感器,可以應用于泊車輔助和行車輔助等多場景。車載攝像頭主要包括單目攝像頭、雙目攝像頭、廣角攝像頭等,目前實現無人駕駛的全套ADAS功能至少需要安裝6個攝像頭,分別是1前視攝像頭、1個后視攝像頭和4個環視攝像頭。

通常后視攝像頭是低階ADAS系統標配的傳感器,與超聲波雷達配合,主要用于低速的泊車輔助,側視攝像頭通常為2個廣角攝像頭,通常用于BSD和電子后視鏡,但是中國法律當前尚不允許使用電子后視鏡,環視攝像頭一般為4個廣角攝像頭,主要應用場景就是360環視和全景泊車,主要是通過將4個攝像頭的圖像進行拼接后形成一幅完整的全景圖像,前視攝像頭通常為1個,雙目效果會顯著好于單目,目前主要是用于FCW和TSR等行車輔助系統,未來隨著算法的精進,與毫米波雷達配合,還可以實現ACC和AEB等ADAS系統。

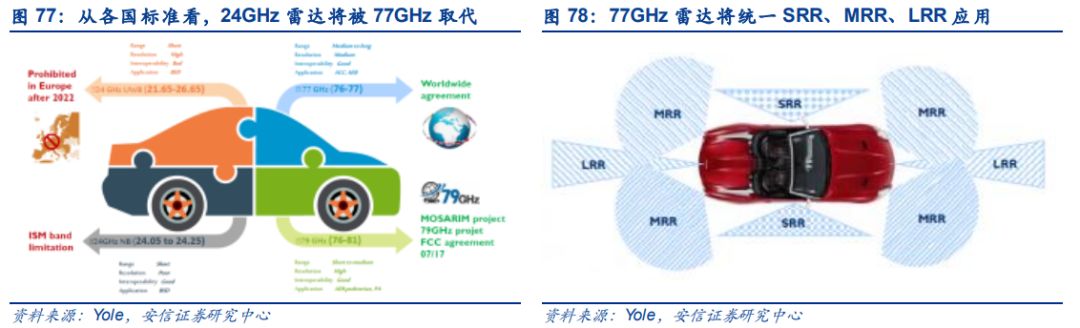

汽車雷達系統可分為三個子類別:短程(SRR),中程(MRR)和遠程(LRR)。每種都有不同的應用,遠程(超過100米)通常用于前向碰撞避免,而短程和中程(100米以內)用于盲點檢測、停車輔助系統、預碰撞警報、車道偏離警告或停停走走應急系統。

毫米波雷達主要用于測距,常用于ACC和AEB等行車輔助系統。毫米波雷達分為近距離探測(SRR)和遠距離探測(LRR),通常車企會在車的前部裝配一個毫米波雷達,用于在行車過程中探測前方障礙物,一般探測距離在150米以上,在高速駕駛中,自適應巡航系統(ACC)是最受駕駛員歡迎的ADAS系統,大幅減輕了司機的駕駛強度。

位于車身前部的兩個毫米波雷達,通常是用于短距探測的SRR,主要功能是緊急自動剎車(AEB),有助于大幅減少交通安全事故,目前歐盟已經強制要求標配,中汽中心對外發布2018版C-NCAP(中國新車評價規程)的詳細試驗及評分方案,將AEB納入主動安全的評分中,有望加速推動AEB在中國的滲透率。

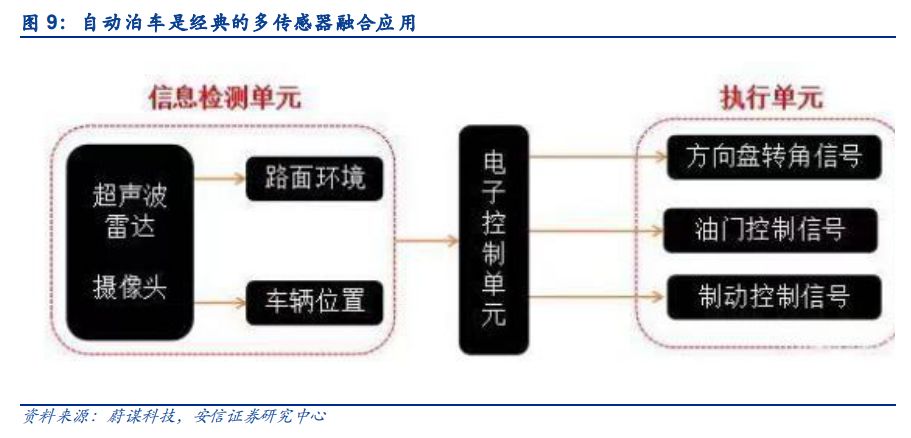

自動泊車需要攝像頭和超聲波雷達,甚至是毫米波雷達的多傳感器融合方能實現。自動泊車輔助借由攝像頭和雷達的掃描和定位,相比于傳統的倒車影像及倒車雷達,智能化程度更高,一般是先有超聲波雷達或毫米波雷達識別車位空間,攝像頭檢測車位線,然后經電子控制單元對汽車和周邊環境進行建模后,控制方向盤、油門踏板和剎車等執行件,實現自動泊車入庫。

2.2.智能駕駛艙,雛形初現

汽車智能網聯化的背景下,人機交互日益成為汽車電子發展的主題,傳統駕駛艙單一的中控屏幕及機械儀表無法滿足日益龐大的行車信息需求,因而數字化、集成化的座艙電子技術成為發展趨勢,座艙電子作為人機交互的入口已然成為行業的下一個變革點,座艙電子的加速演進促使智能駕駛艙雛形初顯。

智能駕駛艙是對傳統座艙的數字化、液晶化與集成化。智能駕駛艙是由不同的座艙電子組合而成的完整體系,它包括車載信息娛樂系統、流媒體中央后視鏡、抬頭顯示系統HUD、全液晶儀表及車聯網模塊等。

與傳統座艙相比,智能駕駛艙對中控、后視鏡及儀表盤等硬件進行數字化、液晶化,并納入抬頭顯示器HUD、后座顯示屏等HMI多屏,且底層嵌入操作系統、車聯網服務、內容軟件、ADAS系統等應用以滿足日益增長的人機交互需求。

智能駕駛艙正處多屏集成階段,未來將邁向智能駕駛集成。

智能駕駛艙的集成化可分為三個階段:1)單一座艙電子,主要由中控平臺構成,僅提供多媒體娛樂功能;2)中控平臺、儀表盤等系統集成,主要由液晶儀表盤、中控大屏、HUD、后座娛樂等構成,可實現智能交互、車輛管理等功能;3)智能駕駛集成,主要由控制系統、執行系統構成,可實現自動駕駛功能。目前正處在第二階段普及期。根據偉世通,2023年便可形成一芯多屏的中控平臺集成。

未來的智能駕駛艙可從2019CES展中窺見一斑。奔馳、寶馬、豐田、拜騰等車企均在2019年1月舉行的CES展中展出搭載新概念智能駕駛艙的車型。

其中,奔馳發布了全新CLA車型,雙10.25英寸大屏的全液晶儀表+中控屏上搭載了全新的MBUX人機交互系統,這套MBUX具備學習能力,可使用23種語言的語音到意義和自然語言理解來提供會話智能。

寶馬展示的VisioniNEXT車型搭載了一大一小的兩塊屏幕,預計2021年上市,屆時寶馬將攜手阿里巴巴將天貓精靈智能語音助手整合并推出。

豐田ACES概念艙配備獨特的“體型和姿勢檢測系統”,具備強大的感知能力,它使用攝像頭、座椅傳感器檢測乘客的眼睛位臵、體型大小和姿勢以便座椅和安全帶自動調整,若檢測到駕駛員正昏昏欲睡,還能利用音樂和振動幫助駕駛員保持清醒。

拜騰首款BYTONM-Byte預計于19年年底實現量產,拜騰的多屏融合是其最大亮點,48共享全面屏用非常直觀的方式顯示車輛和駕駛信息以及豐富的通訊、娛樂等內容。

智能駕駛艙較傳統駕駛艙增配部件,市場空間顯著提升。傳統駕駛艙僅包括機械儀表盤、車載信息娛樂系統,而智能駕駛艙包括全液晶儀表盤、車載信息娛樂系統、HUD、語音交互、流媒體后視鏡等主要部件,單車價值量成倍增加,市場的擴容利好行業參與者。

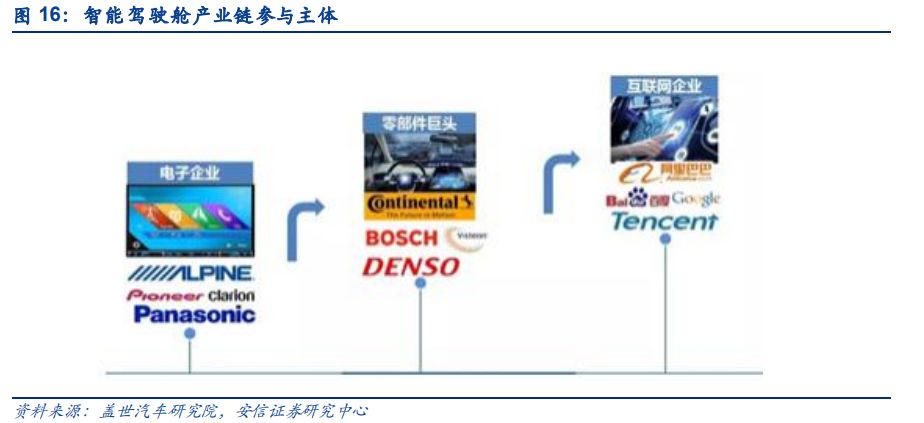

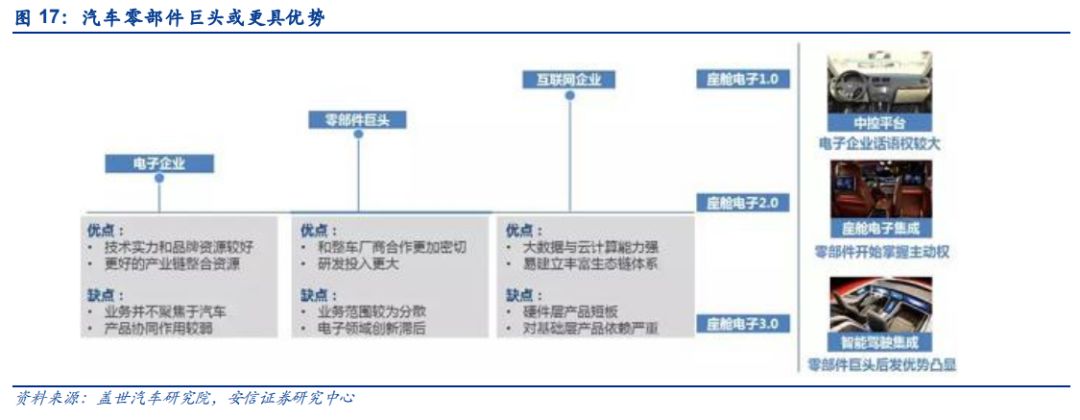

智能駕駛艙主要參與者包括汽車零部件巨頭、電子企業和互聯網企業。與外資整車廠共同成長起來的外資巨頭零部件公司擁有深厚的技術沉淀,且與整車廠關系密切,是智能駕駛艙的重要參與者,具體包括偉世通、大陸、博世等。

電子企業由于具備核心軟件技術,并通過產業鏈整合也在座艙電子市場占有一席之地,具體包括歌樂、阿爾派、先鋒等。互聯網企業屬于后來者,憑借其軟件和大數據資源順利切入座艙電子領域,在推動人機互聯方面有著得天獨厚的優勢,具體包括百度、谷歌、阿里巴巴等。

隨著智能駕駛艙模塊化、集成化發展,未來零部件巨頭的優勢或將逐漸凸顯。智能駕駛艙的模塊化、集成化考驗供應商的軟硬一體化能力,目前外資零部件較電子企業、互聯網公司更懂汽車,與主機廠的關系更為密切,硬件基礎更強,且目前零部件巨頭正大力投入的研發,認為未來零部件巨頭或更具競爭優勢。

2.2.1.車載信息娛樂系統,智能駕駛艙的核心

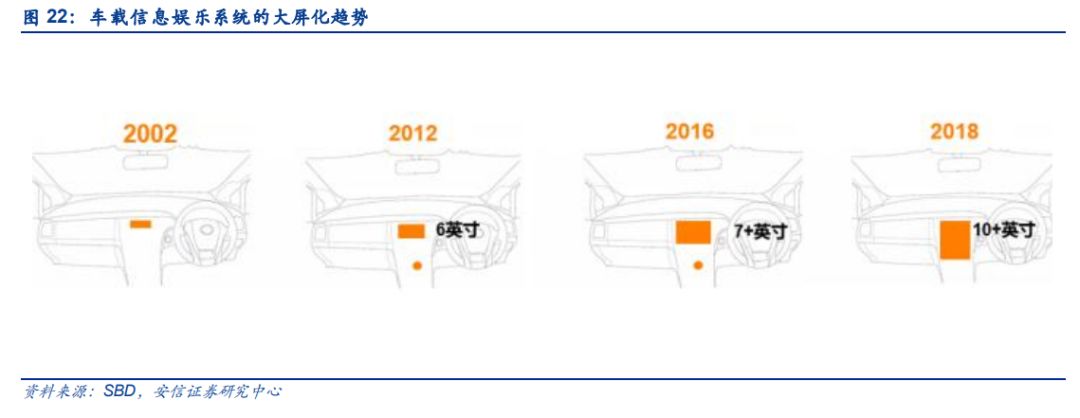

車載信息娛樂系統歷史:車載信息娛樂系統由第一代的卡帶、收音機發展至第四代的綜合車載信息娛樂系統,主要經歷了三個方面的變化:屏幕從無到有,尺寸從小到大;與外界的連接方式日趨多樣化;人機交互越來越智能。第四代綜合車載信息娛樂系統已經能實現三維導航、實時路況、網絡電視、輔助駕駛、故障檢測、車輛信息、移動辦公、無線通訊、基于在線的娛樂功能及TSP服務在內的一系列應用,集中體現了汽車智能化、電子化、互聯化水平。

車載信息娛樂系統產業鏈:車載信息娛樂系統主要由軟件、硬件和服務組成,應用軟件(內容服務)、操作系統的參與者大多為智能手機、電腦的應用軟件服務商,硬件的參與者則為汽車零部件公司,系統集成的參與者既包括整車廠也包括汽車零部件公司。

車載信息娛樂系統上游主要由芯片、印刷電路板、顯示屏模組、外觀塑料件構成,中游汽車零部件供應商從上由采購元器件做硬件集成形成終端產品,因此硬件層面的核心競爭力主要體現在終端整車廠的研發設計和制造工藝的可靠性,軟件核心競爭力主要在芯片的處理能力上。目前Intel和高通是處理芯片領域的領導者,在車聯網部分,TSP平臺在產業鏈占據核心位臵,向前整合并監管服務內容,向后有2種提供服務的方式—整車廠確定品牌(東風日產、比亞迪)與TSP(安吉星等)獨立操作。

發展趨勢:車載信息娛樂系統持續滲透擴容,增值服務增加利潤點。

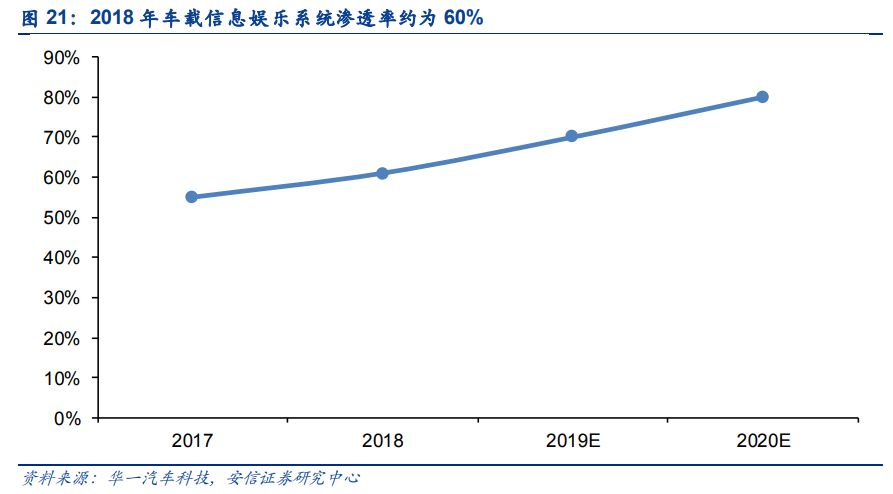

1)根據華一汽車科技,車載信息娛樂系統2018年國內滲透率為60%,其余40%仍停留在CD/DCD階段,隨著車載信息娛樂系統的進一步滲透,行業空間有望繼續擴容。

2)包括內容服務、通信服務、TSP服務的車聯網已成為發展主題,百度Carlife、阿里YunOS、騰訊MyCar等越來越多互聯網企業進入,汽車將成下一個移動終端,隨著用戶量的提升,增值服務的擴充,產業鏈利潤空間有望進一步擴大。

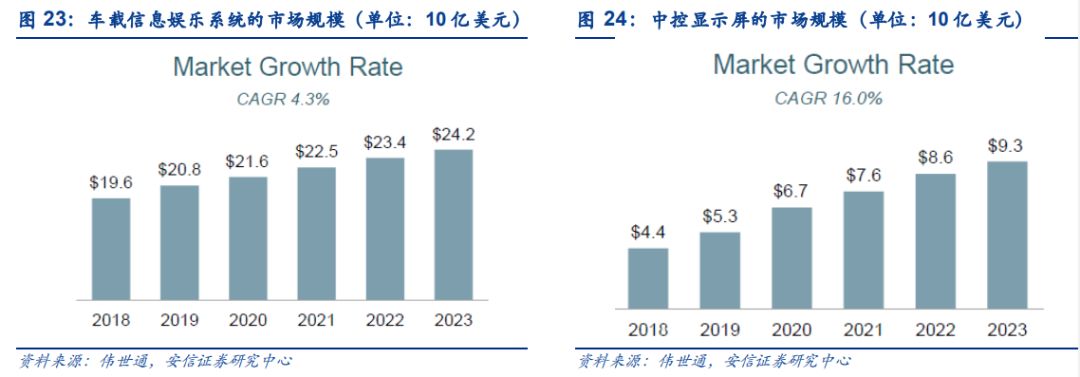

全球超千億,行業空間進一步增長。根據偉世通,2018年全球車載信息娛樂系統(含顯示屏)市場空間為196億美元,折合約1300億元。未來隨著滲透率提升,多屏化、大屏化及功能逐漸多樣化,行業空間仍將進一步增長,預計至2023年全球市場空間可達242億美元,折合約1600億元。

市場參與者及競爭格局:外資引領,自主開拓。

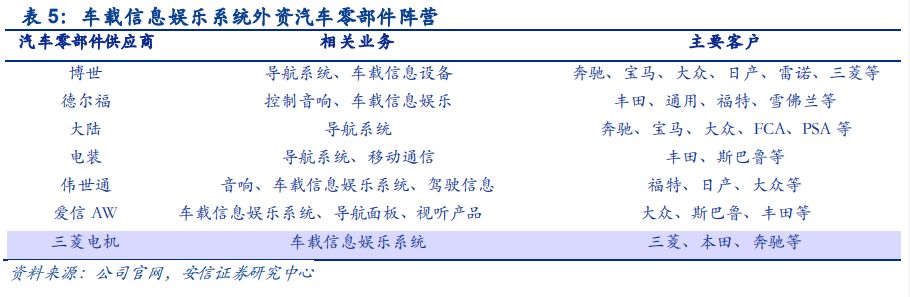

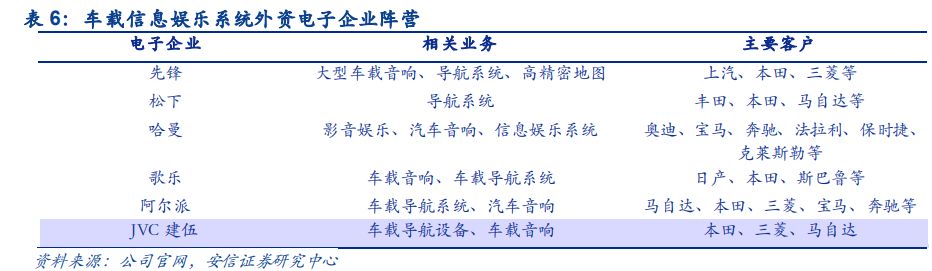

外資零部件巨頭與電子企業引領全球市場。車載信息娛樂系統主要可分為零部件汽車和電子企業,前者包括博世、德爾福、大陸、電裝、主要優勢在于憑借其他零部件業務與整車廠的聯系更為密切,后者主要優勢在于產業鏈整合能力,目前全球車載信息娛樂系統的市場空間主要被二者占據。

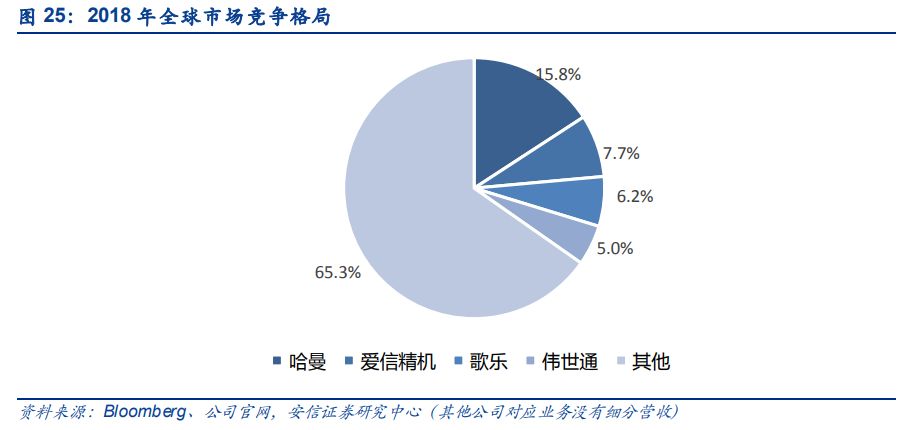

從全球競爭格局來看,根據公司年報,哈曼、愛信精機、歌樂、偉世通的車載信息娛樂系統營收分別為31.0、15.1、12.1、9.8億美元,對應196美元的市場空間,則市占率分別為15.8%、7.7%、6.2%、5.0%,其余巨頭的車載信息娛樂系統業務無細分營收數據。

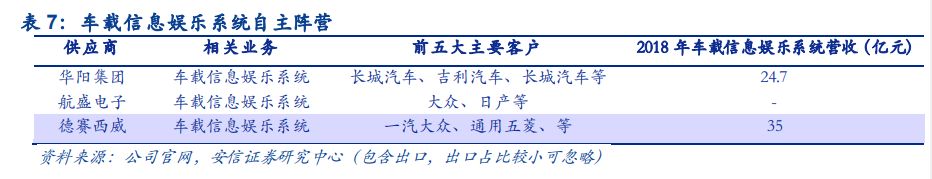

合資和自主供應商瓜分國內空間。從事前裝車載信息娛樂系統業務的自主前三大供應商分別是華陽集團、航盛電子與德賽西威三家公司,由于航盛電子非上市公司,無公開車載信息管理系統數據,2018年華陽集團、德賽西威的車載信息娛樂系統營收規模分別為24.7億元、35億元,對應325億市場空間市占率分別為7.6%、10.7%。此外,偉世通、大陸、歌樂等外資企業在國內建有合資公司,以偉世通為首的部分合資公司深度綁定國內主機廠,占據較大份額。

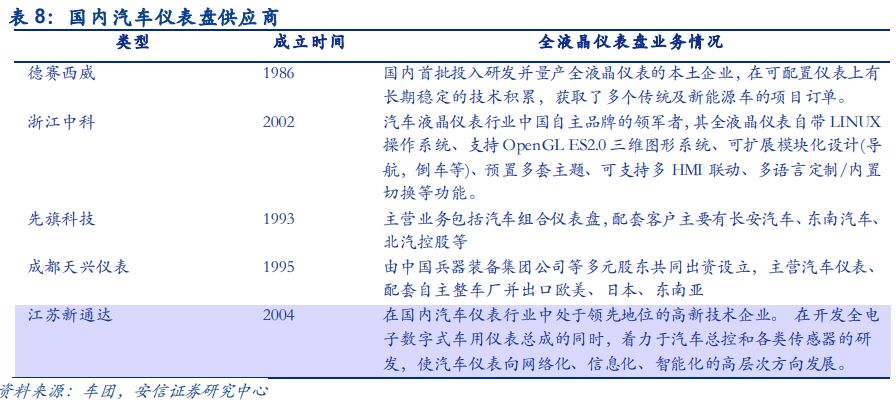

2.2.2.汽車儀表盤逐步液晶化

汽車儀表隨著集成和數字控制技術的高速發展已不再是一個提供轉速、車速的簡單原件,它能展示更多重要信息,甚至發出警告,為車主提供更多多樣化的選擇和個性化的駕駛體驗。

全液晶儀表盤是未來發展趨勢。汽車儀表盤的發展大致經歷了3個階段,早期常規儀表包含了車速里程表、轉速表、機油壓力表、水位表、燃油表、充電表等,指示燈數量常常多達幾十個。而后是電氣式儀表盤,這類儀表盤更多更及時地反饋行駛信息,并在顯示技術上不斷迭代,從真空熒光顯示屏(VFD),發展到采用液晶顯示器(LCD)再到小尺寸薄膜晶體管顯示器(TFT),視覺可視化不斷改進,用戶感知明顯提升。

全液晶汽車儀表是一種網絡化、智能化的儀表,它用屏幕取代了指針、數字等現有儀表盤上最具代表性的部分,它不僅能顯示車輛的基本信息,還能顯示導航地圖、多媒體等功能,甚至渦輪壓力、油門開度、剎車力度等信息,更容易同網絡、外設及其他應用相連接,全液晶儀表盤是目前為止最先進的汽車儀表,也是未來的發展方向與趨勢。

儀表盤作為法規件,在軟硬件上的要求更高,2019年2月2日發布了由儀表分標委組織制定的汽車行業標準《汽車用液晶儀表》征求意見稿,對外觀硬件、顯示、性能等方面做出明確要求,以規范儀表盤市場,尤其是正在發展中的全液晶儀表盤市場。

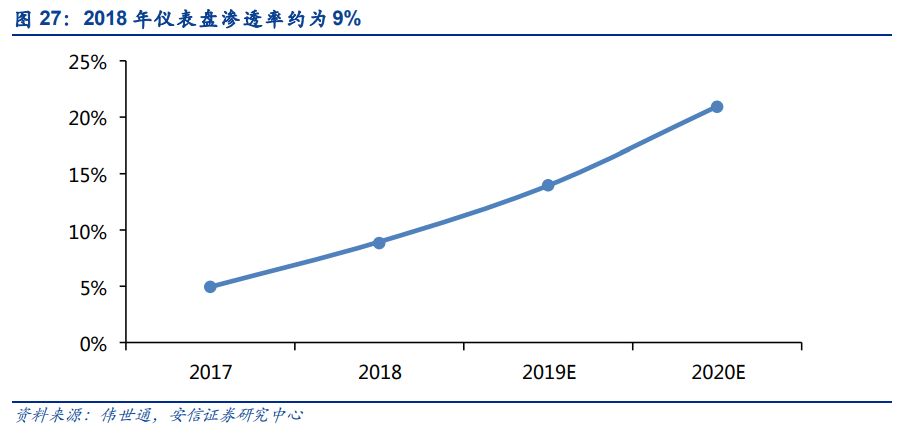

目前全液晶儀表盤的滲透率較低,2018年約在9%左右,主要集中在豪華車和新能源汽車中,隨著全液晶儀表盤在傳統車市場不斷向低端車型滲透及新能源乘用車銷量放量,預計全液晶儀表盤滲透率有望不斷提升。

2018年市場規模80億美元,2020年有望達97億美元。根據偉世通,2018年儀表盤市場規模約為80億美元,隨著全液晶儀表的普及,滲透率有望持續提升帶動銷量增長,全液晶儀表盤向低端車型滲透將促使其價格下探,綜合來看2018-2023年市場規模CAGR約為9.5%,至2020年市場規模為97億美元,至2023年市場規模可達126億美元。

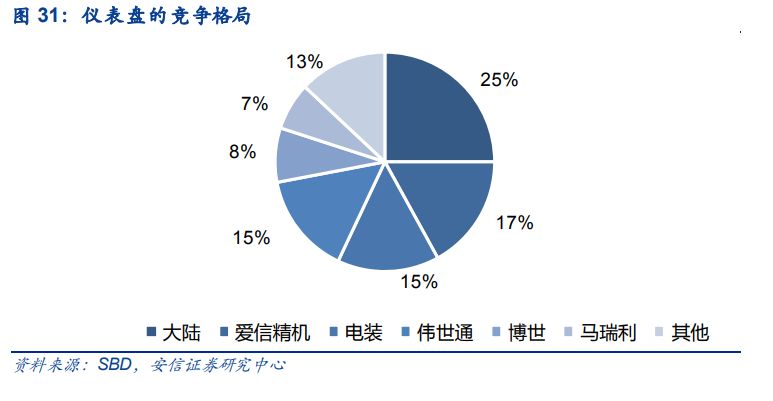

外資五巨頭瓜分80%全球市場份額。和中控平臺相比,汽車儀表的競爭格局較為集中,前5大供應商占據市場80%左右的份額,其中德國大陸、愛信精機、日本電裝、美國偉世通、德國博世市占率分別為25%、17%、15%、15%及8%,此外汽車儀表盤市場江森自控、矢崎總業、馬瑞利等公司亦有涉足。

國內液晶儀表盤供應商以德賽西威等公司為代表,目前在前裝市場主要配套自主品牌,少數企業有部分出口。與中控屏、HUD等產品類似,新興市場新能源乘用車的發展帶動自主供應商液晶儀表盤產品放量,大陸、偉世通等合資品牌在國內傳統車市場占據主要份額。

2.2.3.HUD滲透率有望持續提升

HUD即抬頭顯示器,是HeadsUpDisplay的縮寫,是目前普遍運用在航空器上的飛行輔助儀器以降低駕駛員低頭查看儀表的頻率,避免注意力中斷以及喪失對狀態意識的掌握。

在大尺寸中控屏尺寸備受追捧的當下,車載顯示產生了分散駕駛員注意力的安全隱患,車載HUD應運而生,最早出現在80年代末,隨即2001年、2004年通用、寶馬分別推出彩色HUD,隨著技術逐漸成熟,HUD目前已普遍運用在豪華車上,部分日常家用汽車亦有裝載。

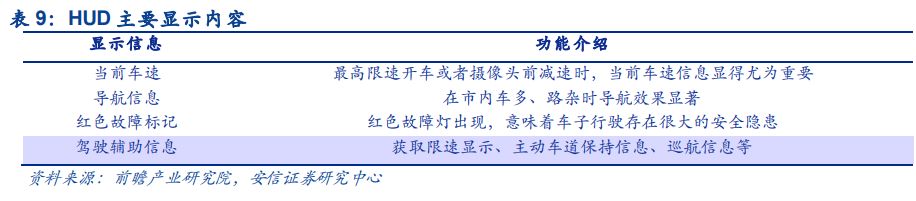

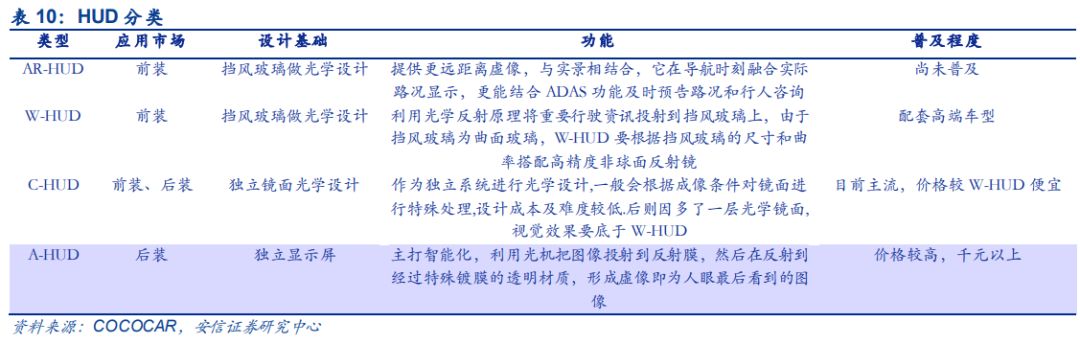

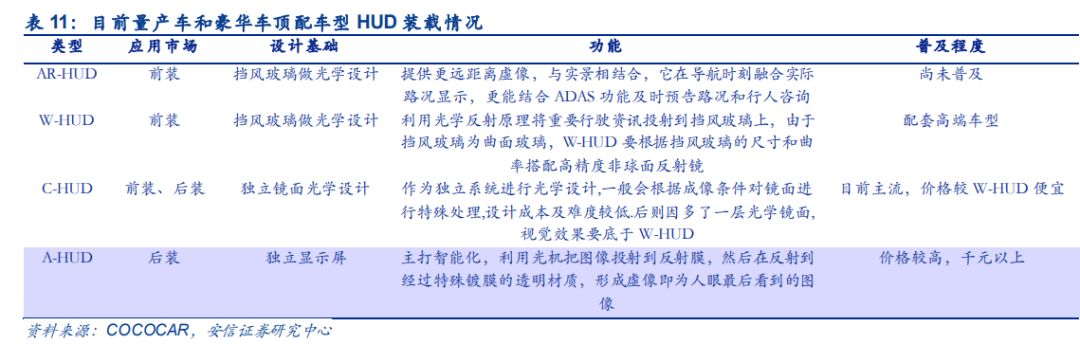

HUD主要分成四種,分別是AR-HUD(AugmentedReality-HUD即:增強現實抬頭顯示器)、W-HUD(windshield-HUD)、C-HUD(CombinerHUD)、A-HUD(AftermarketHUD),目前主流的HUD主要為W-HUD、C-HUD。

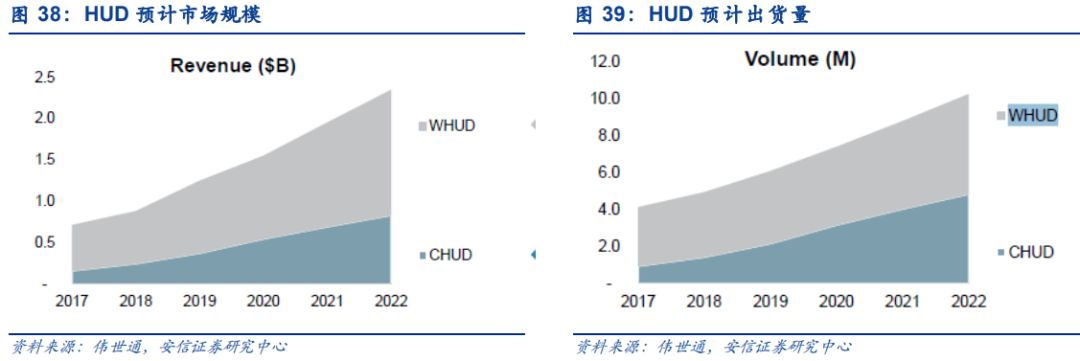

2018年滲透率約為6.7%,市場空間約為60億元。根據偉世通,2018年全球HUD出貨量約為500萬套,考慮到2018年全球乘用車銷量約7400萬,則當前HUD在全球乘用車市場滲透率約為6.7%。

由于單套均價在180美元左右(折合人民幣約1200元,則2018年市場規模約為9億美元(折合人民幣約60億元)。隨著后續滲透率的提升,預計至2022年市場規模可達20億美元,較當前至少番一倍。

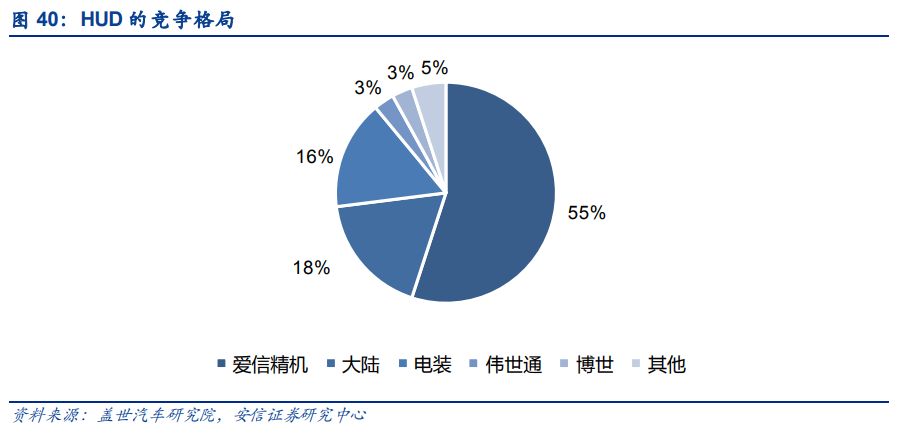

外資巨頭超前布局,國內供應商處創業階段。HUD是智能座艙后端落地環節,當前滲透率還較低,但發展潛力較大。愛信精機、德國大陸、日本電裝、美國偉世通、德國博世等企業早有布局,并幾乎瓜分全球市場份額,其中市占率分別為55%、18%、16%、3%與3%。此外現代摩比斯等巨頭也收到了中國整車廠的HUD訂單,預計中控屏、液晶儀表盤等主要玩家都將紛紛涌入該市場,未來競爭激烈程度將加劇。

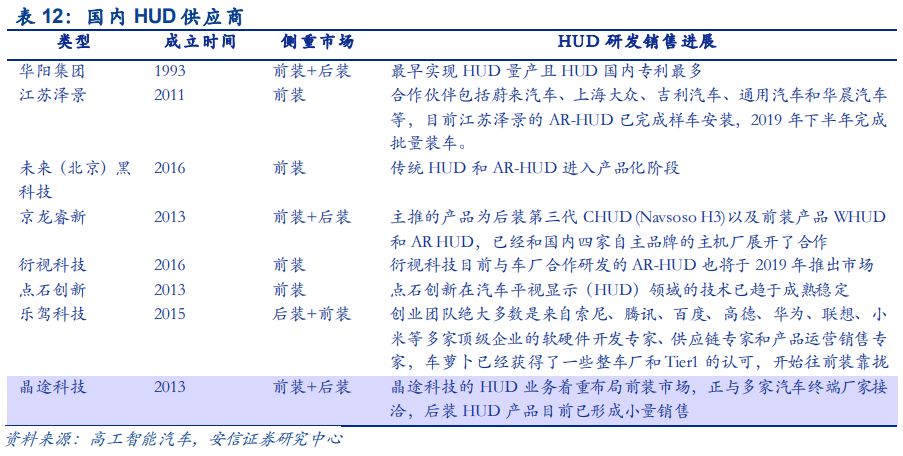

國內HUD創業潮始于2013年左右,目前主要參與者有華陽集團、江蘇澤景、未來(北京)黑科技、京龍瑞新、衍視科技、點石創新、樂駕科技、晶途科技等。根據高工智能汽車,2019年到2020年即將上市國產自主品牌車型中,吉利、廣汽、長安、長城等自主品牌將在十幾萬左右價位的車型上配臵HUD,預計自主供應商HUD業務或將迎來高速發展契機。

2.2.4.流媒體中央后視鏡尚處起步階段

流媒體,即流式媒體,指媒體提供商在網絡上傳輸媒體的同一時間,用戶一邊不斷地接收并觀看或收聽被傳輸的媒體。有別于傳統后視鏡,流媒體后視鏡以屏代鏡,通過攝像頭把汽車后方影像投射到顯示屏上,以數字格式播放的后視鏡產品。

后視鏡的發展歷史。早期后視鏡簡單粗暴,以塑料殼包括鏡片,為避免后視鏡光線刺眼疊加了防炫目功能,后來還加入了電子羅盤、海拔、車輛爬坡角度指示,再至2015年前后,出現流媒體中央后視鏡,以一個高清防水的外臵后視攝像頭對后方的情況進行拍攝并反饋到后視鏡上。

在CES2018展上,流媒體后視鏡鼻祖Gentex展出的流媒體中央后視鏡甚至采用了瞳孔識別技術利用后視鏡上方紅外攝像頭來識駕駛員瞳孔以識別是否車主本人在駕駛并調取車內信息,同時還研發出了疲勞檢測技術,后視鏡的智能化正處高速發展階段。

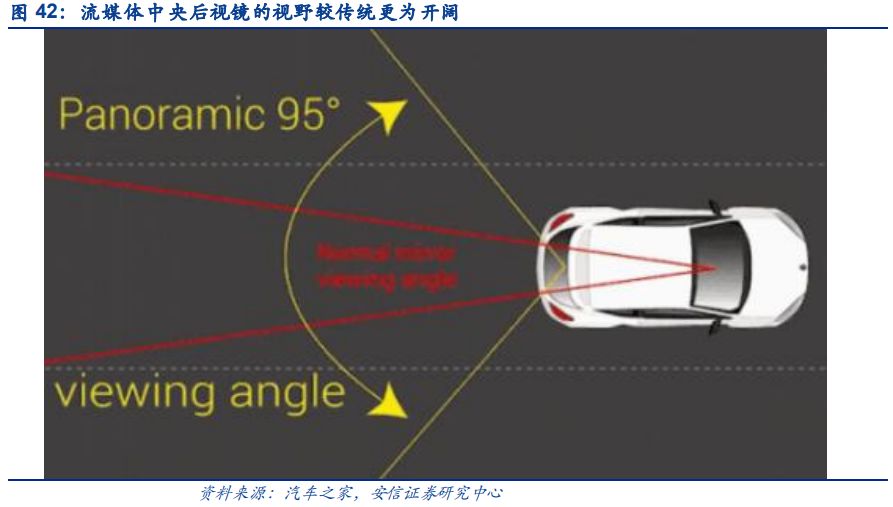

流媒體后視鏡相較傳統后視鏡的優勢之處:1)攝像頭安臵在車后,拍攝范圍不受車廂影響,解決了后排、后窗、C柱視線遮擋;2)通過廣角鏡頭增大后視視野三倍以上,原生視角不變形;3)消除光線強烈變幻場景時的眩目;4)夜晚后視效果極佳,天氣不好時認可提供良好視野。

流媒體中央后視鏡尚處起步階段,滲透率很低。2015年凱迪拉克CT6率先搭載由Gentex供應的流媒體中央后視鏡,使車內流媒體中央后視鏡變為現實,隨后流媒體中央后視鏡開始出現在寶馬I8Mirrorless、邁凱倫675LTJVCKENWOOD概念車上,再到2017年長城WEYVV7成為自主品牌首家使用流媒體中央后視鏡,受制于行業缺乏標準與相關的監管機制,駕駛員視野適應性有待培育,光線復雜環境系的防眩目仍有待優化,因而流媒體中央后視鏡的車型前裝滲透率相對有限。

成立于1974年的Gentex是全球汽車自動調光后視鏡的龍頭企業,亦是流媒體中央后視鏡的鼻祖,目前在流媒體后視鏡業務方面與Gentex建立合作的汽車品牌包括豐田、斯巴魯、日產、凱迪拉克和捷豹路虎。目前國內車型前裝搭載的流媒體中央后視鏡以進口為主,國產廠商主要集中在后裝市場,主流品牌30余個,這些品牌主打智能性產品,競爭力較強的包括凌度、捷渡、任我游、天之眼、凱立德、卡仕達、科維、卓派、360、小蟻等。

7層深度解析——總覽汽車電子投資框架

3.1.網絡層——看智能網聯化趨勢

以特斯拉為例,看智能汽車的進化方向。從2012年首款車型ModelS橫空出世以來,特斯拉一直是汽車人心中“科技感”最強的車廠之一,其標志性的自動駕駛系統“Autopilot”是全球商業化自動駕駛技術的標桿、中控大屏車機以及OTA(在線更新)的設計帶來的出眾的網聯化體驗也成為眾多車廠效仿的標準。我們以特斯拉為例,解讀“未來”汽車的智能化新方向。

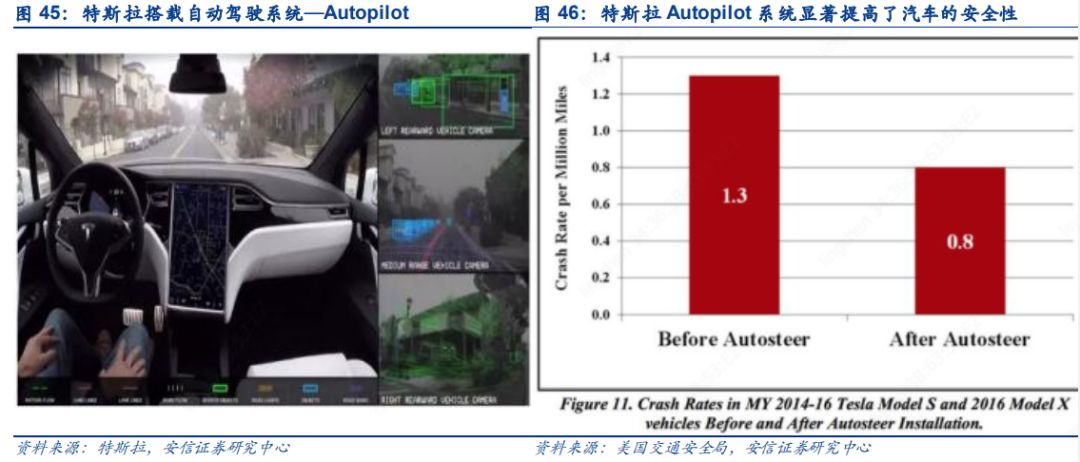

智能化創新方向——自動駕駛。特斯拉在2015年10月通過軟件更新的方式引入了自動駕駛,主要包含兩個功能:主動巡航定速(TACC)和自動巡航(Autosteer)。

前一個模式會讓車輛在駕駛員設定的速度下自動行駛,當檢測到前方車輛時,它還會自動減速保持合適的距離;后面的模式則使用攝像頭、激光雷達探測路標和前方車輛,使特斯拉能夠自動行駛在道路中間。

盡管產業界對于特斯拉在媒體上的過度宣傳自動駕駛的能力還存在不少質疑,但不可否認的是,通過引入自動駕駛系統,確實顯著提高了汽車的安全性。

根據美國交通安全局的分析,2014年到2016年,所有裝備了自動駕駛功能的特斯拉ModelS和ModelX發現,安裝自動駕駛后,造成彈出安全氣囊的車禍的平均數量,已經從每100萬英里1.3起,降低到每100萬英里0.8起。車禍發生率降低了近40%。

智能化創新方向——人機交互界面升級(HMI)。特斯拉是最早開創中控大屏幕的廠家,引領了大屏幕設計的風格。ModelS是第一款采用17寸的大屏幕的車型,取代了傳統的物理按鍵,一經推出可謂是讓人眼前一亮。

相對于傳統汽車的按鈕式交互,中控大屏幕觸摸式的人機交互設計讓汽車整體的科技感直線上升。在特斯拉之后,我們也觀察到越多越多的車廠開始引入語音控制、手勢識別和觸摸屏等新的人機交互技術,增強用戶的駕駛樂趣或駕駛過程中的操作體驗,提升用戶體驗。

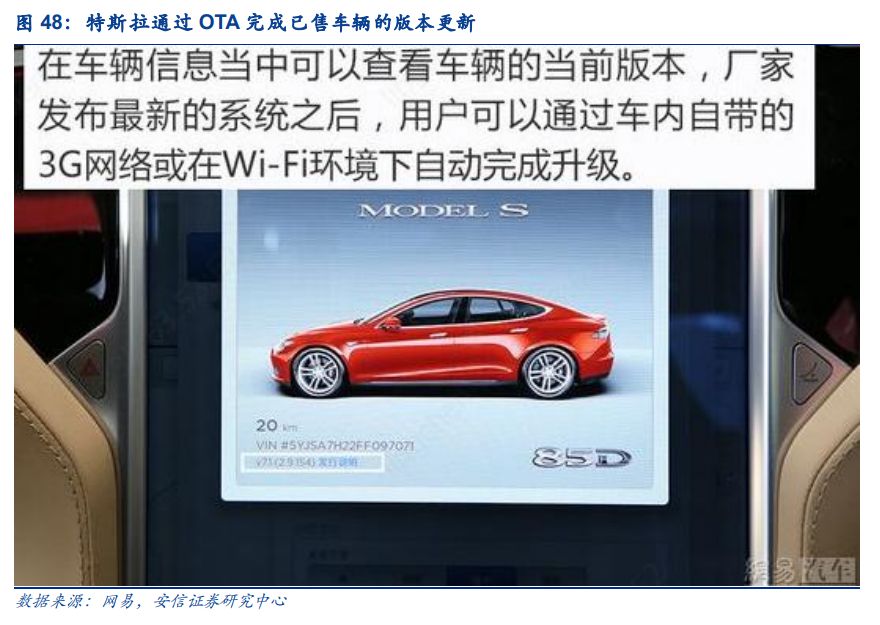

網聯化創新方向——OTA技術讓汽車具備持續迭代進化的能力。特斯拉的遠程OTA技術讓汽車終端可以持續保持進化。如果一個設備沒有自身升級迭代的能力,我們不認為它是真正意義上的智能設備,而目前絕大部分的汽車不具備售后自動更新的能力。特斯拉是目前為止唯一可以實現整車OTA(Over-the-AirTechnolog,遠程升級技術)的車廠。

通過OTA聯網,特斯拉可以讓每臺車在生命周期內都像智能手機一樣可以完成系統更新、增加新功能和提升性能。值得注意的是,特斯拉的OTA技術不僅局限于Infotainment(娛樂系統)的軟件更新,更是可以直接實現安全及車輛操控上的更新,比如Autopilot系統版本更新、剎車性能提升等。我們認為,“未來”汽車的一大重要趨勢即“軟件定義”汽車,通過軟件的迭代更新,保持持續進化能力,將成為“未來”汽車的標配。

特斯拉的鯰魚效應下,傳統車企正在加速擁抱智能網聯的產業大趨勢。特斯拉在消費市場的強勁表現讓傳統車企看到了未來發展的方向。智能網聯時代,為了不被淘汰,汽車企業們都在竭力將產品智能化、網聯化。幾乎所有傳統車企都把車聯網作為主要的方向——這被認為是比新能源更大的風口。

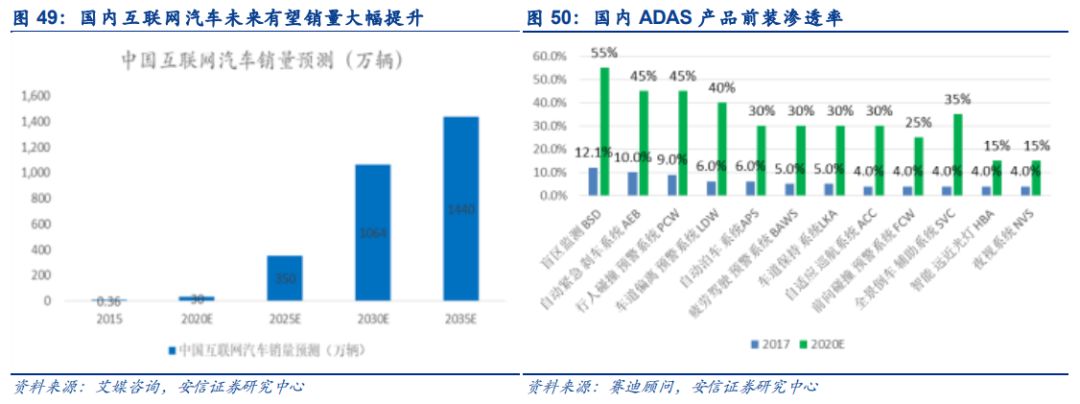

另一方面,以蔚來汽車、小鵬汽車等為代表的造車新勢力更是把“智能聯網”視作是拉開與傳統車企差距的核心優勢。在新舊兩股力量同時推動下,智能汽車產業正在迎來最好的時代。根據艾媒咨詢以及賽迪顧問的預測,國內互聯網汽車以及ADAS產品的前裝滲透率在未來有望持續走高。

3.2.通信層——車聯網技術路線明確,產業鏈成熟,5G賦能值得期待

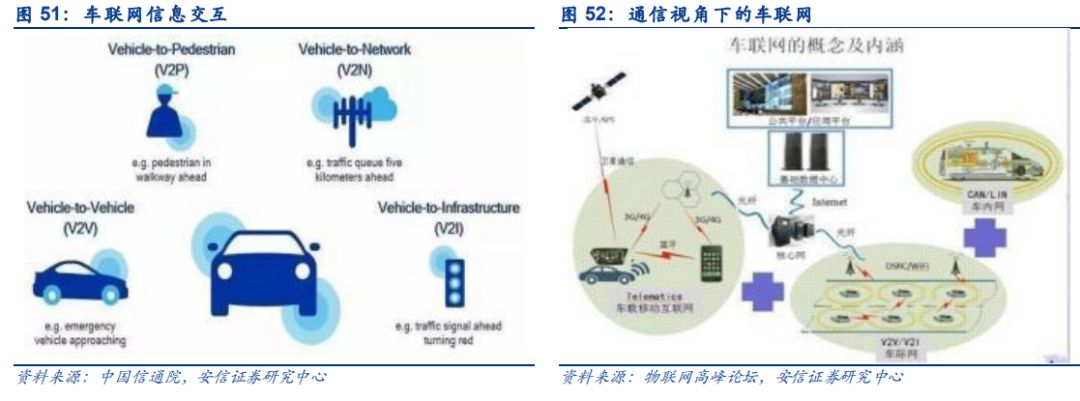

車聯網自2010年被首次提出(中國物聯網大會),發展近10年,終極目標是實現無人駕駛和智慧交通,手段是車載駕駛輔助系統(ADAS:激光雷達、毫米波雷達、攝像頭視覺識別、超聲波等)與通信技術的結合,即單車智能和網聯化。其中,網聯化就是通信中強調的V2X(VehicleToEverything),即車內、車與車、車與人、車與道路、車與網絡的互連。

3.2.1.通信技術:C-V2X脫穎而出,4GLTE-V整裝待發,5GNR-V曙光已現

從通信技術的視角出發,針對V2X的特殊場景,新型的通信技術需要被提出。原因在于:(1)在車用場景下,車與車之間的相對移動速度高達500公里/小時,遮擋和信道環境更復雜,從而帶來更顯著的多普勒頻率擴展和信道快速時變的問題;(2)在車輛行駛過程中,為了提高駕駛安全性,車輛間的直連通信對高可靠、低延時提出更高要求。目前國際主流的V2X技術有專用短距離通信技術(DSRC)和蜂窩通信技術(C-V2X)兩種。其中,DSRC由IEEE制定,是美國政策大力提倡的通信技術;C-V2X由3GPP制定,基于蜂窩網通信技術演進形成。從技術成熟度以及商用節奏的角度看,在5G大帶寬和低延時賦能的背景下,C-V2X發展前景更為廣闊。

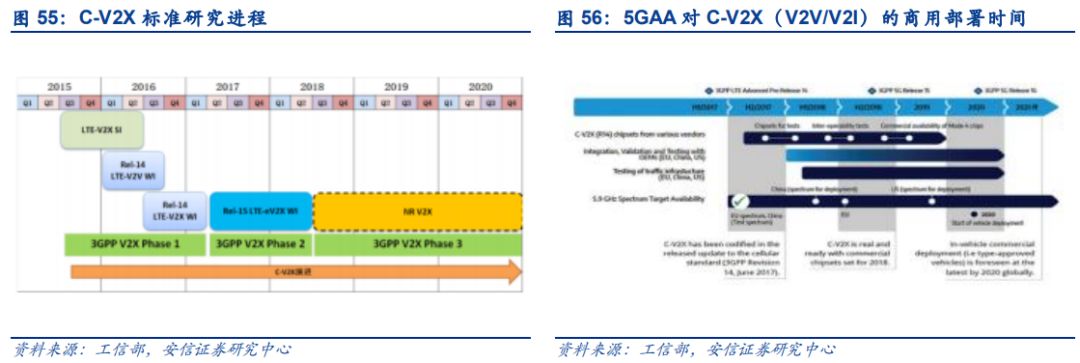

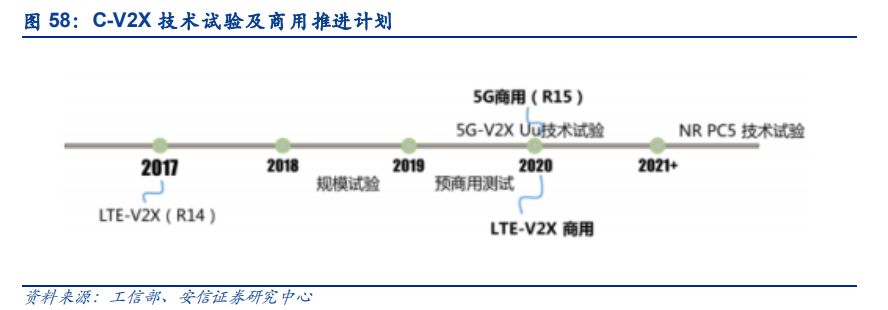

C-V2X標準制定穩步推進,商用規劃逐步明確。3GPP于2017年正式發布LTE-V2XR14標準,于2018年6月正式完成支持LTE-V2X增強(LTE-eV2X)R15標準,同時宣布啟動研究支持5G-V2X的R16標準。根據C-V2X的發展進度,5GAA預期C-V2X商用部署在2020年,目前整個C-V2X產業鏈例如芯片廠商、模組廠商、車廠等都對C-V2X產品商用部署進行了規劃,相關的路標計劃已輸入到5GAA組織中。

廣義來看,按照使用的通信技術的不同,車聯網主要經歷了2G/3G/4G蜂窩無線網和C-V2X兩大階段,當前,車聯網已經進入C-V2X發展階段;狹義來看,在C-V2X階段,按照基礎無線網絡的不同,又可具體劃分為基于4G的LTE-V/V2X和基于5G的NR-V2X:

(1)第一階段:2G/3G/4G蜂窩無線網,該階段主要表現為車載信息服務,即車企在汽車內配備嵌有通信模塊的車載終端,使車輛具備最基本的通信能力。由于車企在成本控制和汽車功能配備上掌握一定話語權,是該階段的主導力量。

(2)第二階段:C-V2X,該階段標志著汽車開始進入智能網聯時代,即配合單車智能,自動駕駛和智慧交通的功能可以實現。

基于LTE-V/V2X的智能網聯階段(車路網云協同)。應用場景主要包括交通安全(緊急制動預警、異常車輛提醒、交叉路口碰撞預警、道路危險狀況提示、弱勢交通參與者預警等)和交通效率(基于信號燈的車速引導、綠波帶、前方擁堵提醒、緊急車輛信號燈優先權等)兩大方面。

基于5G的智慧出行階段。5G網絡可以通過網絡切片等創新技術,提供低至1ms端到端時延和高至10Gbps峰值速率,實現自動駕駛。5G車聯網的主要應用場景包括遠程遙控駕駛(Tele-OperatedDriving,TOD)、高密度車輛編隊行駛以及快速協同變道輔助等。

其中,TOD是指借助5G高性能網絡的遠程駕駛控制系統,通過車內攝像頭和傳感器將車輛場景傳輸到操控室,駕駛員遠程操控汽車。2017年6月,中國移動、上汽集團和華為在上海共同完成中國首個5G遠程駕駛演示。

對于5G-V2X的部署是,計劃2019年開始進行Uu技術試驗,驗證5G網絡對于eV2X部分典型業務場景的支持能力(主要以大帶寬場景為主),制定低時延、高可靠的技術標準;2021年開始進行低時延、高可靠應用場景的技術試驗,針對自動駕駛等典型應用驗證網絡性能。因此,預計5G-V2X規模商用的時間在在2021年以后。

3.2.2.通信產業鏈:云、管、端三層架構,運營商、設備商、整車廠多方參與

從通信網絡架構的角度看,車聯網主要包括云---管---端三個層次。云端有中心系統,管側是通信網絡,端側為車載單元OBU和路側單元RSU。《中國車聯網產業發展研究》白皮書預測,到2020年,全球車聯網V2X的市場規模將突破6140億元,其中中國市場將達到2000億元。

端:整車廠主導前裝市場,運營商和TSP引領后裝需求

要實現汽車的網聯化,就必須在車內裝配內嵌通信模組的終端(OBU,OnBoardUnit),按照在汽車出廠前還是出廠后配臵,可劃分為前裝和后裝兩種類型,而滿足移動通信(C-V2X)和衛星通信(GPS和北斗等)標準的通信模組是汽車終端產業鏈上游的關鍵組成。此外,實現信號發射和接收的路側單元(RSU,RoadSideUnit)、以及進行信息采集的路側服務單元(RSS,RoadSideServer)必不可少。

汽車終端的前裝設備俗稱T-Box(TelematicsBOX),即車載微軟系統,它依托無線通信、衛星通信(GPS/北斗)和CAN總線集成等技術,向車主提供道路交通信息、導航信息、遠距離車輛診斷、車聯網遠程控制以及互聯網服務等,可以和后臺系統/手機APP通信,實現手機APP的車輛信息顯示與控制。由于在汽車出廠前安裝,整車廠是T-BOX行業滲透率的主要力量。

目前國內T-BOX供應商主要有華為、高新興(中興物聯)、東軟、路暢科技和德賽西威等,國外主要有Bosch、Harman以及Denso等。隨著國內T-BOX的技術的不斷成熟,國產車載T-BOX產品的質量、性能也將逐漸提升,目前已經占據國內大部分市場份額,未來有望在國產替代的趨勢下打入國際市場。

汽車終端的后端設備以OBD(On-BoardDiagnosis車載自診斷系統)為代表,用來監控發動機的運行狀況和尾氣后處理系統的工作狀態。面向保險行業的UBI(UsageBasedInsurance,基于使用的保險)也開始廣泛運用。運營商和TSP(TelematicsServiceProvider)服務商是后裝市場的主要需求方。運營商通過“終端+流量”打包銷售的方式收取服務費,未來OBD等產品有望在運營商轉型盈利模式的驅動下迎來更大發展。

國外OBD市場在商業模式、技術成熟度和產業競爭環境方面都要優于國內。由于技術和客戶門檻相對較低,我國OBD市場參與者眾多。我們認為,一方面,布局海外市場的OBD服務商有望獲得更高的產品毛利,另一方面,隨著國內市場以運營商和汽車保險服務商為主導的盈利模式的不斷升級,行業成熟度有望對標海外,實現集中度的提升。

總體來看,前裝市場空間略高于后裝市場,但是相差不大。根據IHS的統計,2018年國內前裝終端銷售量約為500萬臺,后裝銷售量也在450萬臺以上。從產業鏈成熟度和競爭格局的角度看,我們看好前裝市場在政策和需求雙重驅動下的發展空間。

根據工信部《新能源汽車生產企業及產品準入管理規定》,自2017年1月1日起對新生產的全部新能源汽車安裝車載控制單元,對于已銷售的新能源汽車產品,整車企業要按照國家標準要求免費提供車載終端、通訊協議等相關監測系統的升級改造服務。隨著車聯網的逐步滲透,以及新能源汽車企業對車輛電池和整車狀態信息的實時需求,佐思產研數據指出,預計全球T-box市場在2020年將達到15億美元的市場規模,年復合增長率約50%,產業前景十分良好。

通信模組是車載終端上游的關鍵組成,成本占比20~30%左右。我們認為,車規級通信模組雖然在價值量上遠低于終端,但是掌握一體化制造能力的公司在產品穩定性和量產能力上具有相對優勢。在下游汽車銷量承壓,車載終端市場集中度提升的背景下,具備模組、終端全產業鏈生產能力的公司有望在國內紅海市場占據較高的份額。

管:LTE-V頻譜落地,5GNR-V靜待花開

管即適用于汽車通信的通信網絡。由于頻段資源稀缺,在我國,由工信部無委會統一劃分頻段。2018年10月18~21日,“世界智能網聯汽車大會”在北京舉辦。在10月21日的大會閉幕式上,工業和信息化部發布了《車聯網(智能網聯汽車)直連通信使用5905-5925MHz頻段的管理規定》。規劃了5905-5925MHz頻段共20MHz的專用頻率,用于LTE-V2X車聯網直連通信技術。

目前,歐美日韓均已在5900MHz附近為V2X劃分頻譜資源,我國工信部確定在5905-5925MHz頻段發展車聯網,有利于V2X全球產業鏈的合作協同。同時規劃的頻段達到20MHz,遠高于歐美日韓,體現了我國大力發展車聯網產業的決心。

云:車聯網的中心系統,掌握核心價值

云即云端中心系統。目前,全球互聯網廠商和設備商巨頭均廣泛參與該領域。國內方面,早在2014年,百度、阿里、騰訊就開始布局車聯網產業,目前都已有了自己的產品。百度有DuerOS系統和Apollo計劃,阿里有AliOS系統和斑馬智行,騰訊有AIincar。

車聯網軟件服務產品類型大致分為四類:車機手機互聯解決方案、基于Linux的操作系統、車聯網平臺基礎設施和車載操作系統。

車機手機互聯解決方案:騰訊的車機手機互聯APP、百度Carlife,四維圖新Wlink、博世mySpin等,以及相應的國外廠商有蘋果Carplay、谷歌AndroidAuto、微軟WindowsintheCar等;

基于Linux的操作系統:包括騰訊車機ROM、小度OS和阿里旗下的斑馬系統。車聯網平臺基礎設施:各大設備商推出的車載服務平臺,例如華為發布的OceanConnect車聯網平臺;

車載操作系統:前車載操作系統主要以黑莓QNX為主,Linux、Windows次之。

3.2.35G與車聯網:MEC邊緣計算實現低延時,自動駕駛指日可待

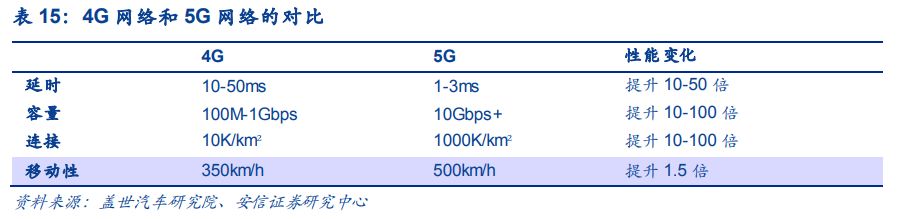

5G具有三大應用場景eMBB(增強型移動寬帶)、mMTC(海量物聯網連接)和URLLC(低延時高可靠通信)。其中,低延時高可靠應用場景的典型業務模式就是車聯網。由于5G很好地解決了4G延遲高的問題,將響應時間從50毫秒減少到1-3毫秒,使反應速度提高了整整50倍,5G網絡成熟商用后,車聯網等實現跨越式發展。

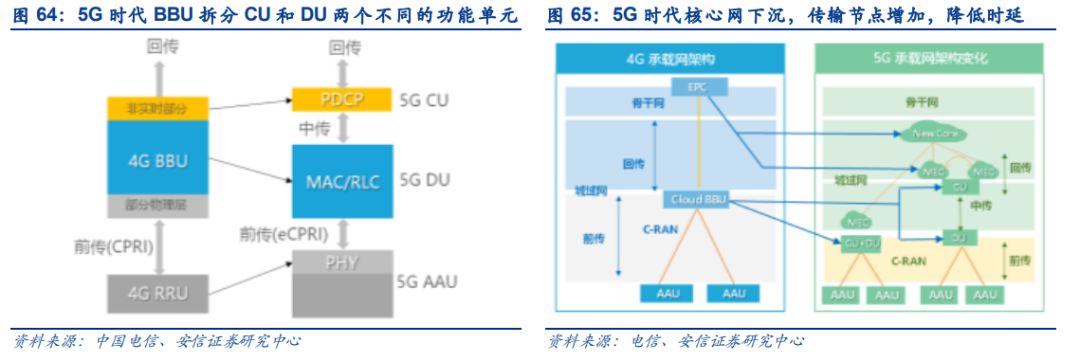

為實現低延時的功能,5G在無線和傳輸層傳輸網架構和BBU基帶處理單元兩大方面,呈現顯著的代際升級。(1)傳輸網架構扁平化。4G時代傳輸網架構為金字塔式,由于光傳輸設備和光纖光纜均會造成時延,5G時代核心網下沉,建立更多的傳輸節點和邊緣數據中心,實現網絡結構扁平化成為必然選擇。(2)BBU拆分成CU/DU兩級架構。其中CU負責處理非實時協議和服務,DU負責處理實時服務。

5G時代的MEC技術通過在網絡邊緣處部署平臺化的網絡節點,為用戶提供低時延、高帶寬的網絡環境以及高算力、大存儲、個性化的服務能力。面向車聯網的應用場景,一方面,相比傳統Uu模式通信連接中心云的服務模式,將V2X服務器部署在MEC上能夠在降低網絡及中心云端負載壓力的同時,以更低的時延提供闖紅燈預警、行人碰撞預警、基于信號燈的車速引導等場景功能;

另一方面,利用MEC可實現V2I2V通信,在提供更可靠的網絡傳輸同時確保滿足低延時要求,實現前向碰撞預警、交叉路口碰撞預警等場景功能。此外,基于MEC的網絡環境具備強力的計算、存儲、傳輸資源,配合路側智能設備,具有對大量交通要素進行快速、準確的組織協調能力,可以進一步擴展可支持的應用場景,如車輛感知共享、十字路口的路況識別與綜合分析、高精度地圖的實時分發,大規模車輛協同調度。

在2019年3月初剛剛結束的MWC2019世界移動通信大會上,中國移動和中國聯通均重磅發布邊緣計算MEC行動方案、業務平臺和相關白皮書。我們認為運營商具有極大的動力推進MEC。(1)5G時代會有大量數據產生,預計超過50%的數據需要在網絡邊緣側分析、處理和儲存。(2)5G時代高帶寬低時延的新業務處理需要發生在網絡邊緣。(3)運營商在5G時代推崇網絡控制面和業務面分離的架構,從而改變在4G時代只做管道不做業務的經營模式。

產業鏈方面,除運營商外,通信設備商、服務器公司、芯片公司、軟件服務公司以及內容提供商等都將參與到邊緣數據中心的建設中來。在MWC2019上,浪潮信息和中興通訊等均已發布成熟的邊緣計算服務器產品。

3.3.運算層——看自動駕駛時代車載計算平臺之演進

3.3.1.自動駕駛時代,車載計算平臺成為剛需

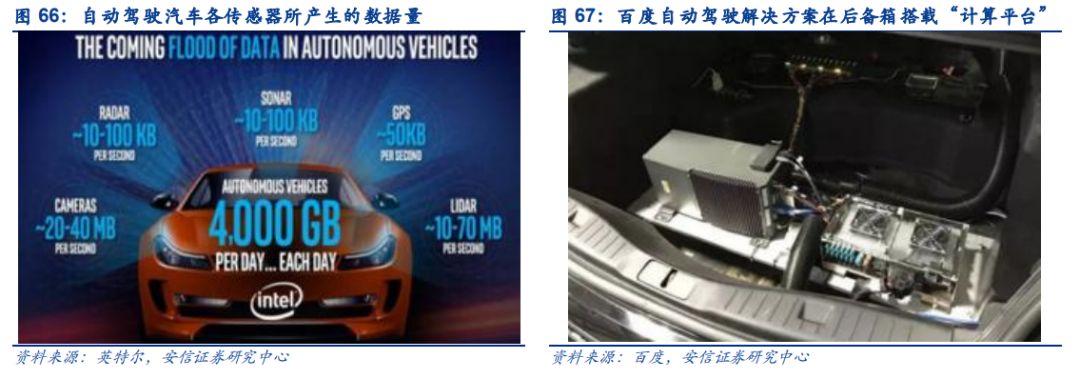

自動駕駛就是“四個輪子上的數據中心”,車載計算平臺成為剛需。隨著汽車自動駕駛程度的提高,汽車自身所產生的數據將越來越龐大。根據英特爾CEO測算,假設一輛自動駕駛汽車配臵了GPS、攝像頭、雷達和激光雷達等傳感器,則上述一輛自動駕駛汽車每天將產生約4000GB待處理的傳感器數據。不夸張的講,自動駕駛就是“四個輪子上的數據中心”,而如何使自動駕駛汽車能夠實時處理如此海量的數據,并在提煉出的信息的基礎上,得出合乎邏輯且形成安全駕駛行為的決策,需要強大的計算能力做支持。

考慮到自動駕駛對延遲要求很高,傳統的云計算面臨著延遲明顯、連接不穩定等問題,這意味著一個強大的車載計算平臺(芯片)成為了剛需。事實上,如果我們打開現階段展示的自動駕駛測試汽車的后備箱,會明顯發現其與傳統汽車的不同之處,都會裝載一個“計算平臺”,用于處理傳感器輸入的信號數據并輸出決策及控制信號。

高等級自動駕駛的本質是AI計算問題,車載計算平臺的計算力需求至少在20T以上。從最終實現功能來看,計算平臺在自動駕駛中主要負責解決兩個主要的問題。1)處理輸入的信號(雷達、激光雷達、攝像頭等);2)做出決策判斷、給出控制信號:該加速還是剎車?該左轉還是右轉?英偉達CEO黃仁勛的觀點是“自動駕駛本質是AI計算問題,需求的計算力取決于希望實現的功能。”,其認為自動駕駛汽車需要對周邊的環境進行判斷之后還作出決策,到底要采取什么樣的行動,其本質上是一個AI計算的問題,車端必須配備一臺AI超級處理器,然后基于AI算法能夠進行認知、推理以及駕駛。

根據國內領先的自動駕駛芯片設計初創公司地平線的觀點,要實現L3級的自動駕駛起碼需要20個teraflops(每秒萬億次浮點運算)以上的的計算力級別,而在L4級、L5級,計算力的要求則將繼續以數量級形式上升。

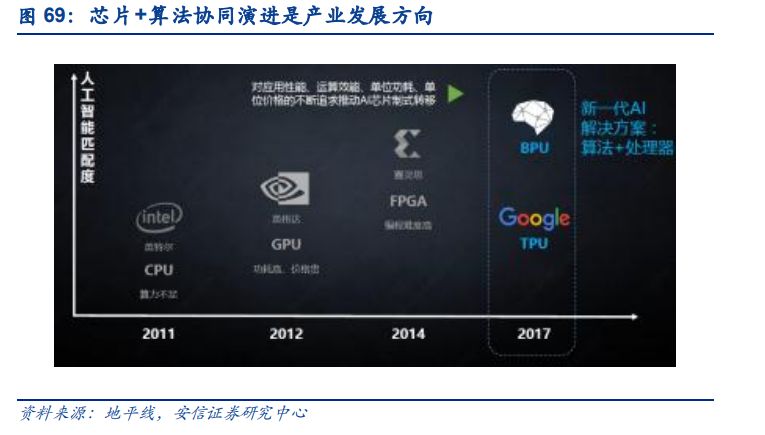

自動駕駛計算平臺演進方向——芯片+算法協同設計。目前運用于自動駕駛的芯片架構主要有4種:CPU、GPU、FPGA(現場可編程門陣列)和ASIC(專用集成電路)。從單位功耗、應用性能、性價比、成本等多維度分析,我們相對更看好ASIC的發展情景。參考我們之前發布的行業報告《芯際爭霸—人工智能芯片研發攻略》的觀點,未來芯片有望迎來全新的設計模式——應用場景決定算法,算法定義芯片。

如果說,過去是算法根據芯片進行優化設計的時代(通用CPU+算法),現在則是算法和芯片協同設計的時代(專用芯片ASIC+算法),這一定程度上稱得上是“AI時代的新摩爾定律”。具體而言,自動駕駛核心計算平臺的研發路徑將是根據應用場景需求,設計算法模型,在大數據情況下做充分驗證,待模型成熟以后,再開發一個芯片架構去實現,該芯片并不是通用的處理器,而是針對應用場景跟算法是結合在一起的人工智能算法芯片。根據業界預估,相比于通用的設計思路,算法定義的芯片將能至少有三個數量級的效率提升。

3.3.2.自動駕駛顯著拉動存儲產品需求

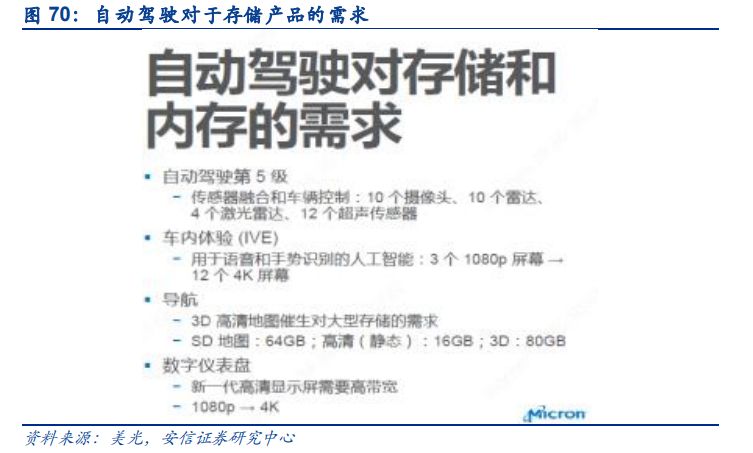

自動駕駛將顯著拉動存儲產品的需求。作為不可缺少的大數據處理環節,存儲產品同樣受益于自動駕駛時代激增的數據量帶來的相關需求。

根據美光科技嵌入式產品事業部市場副總裁KrisBaxter的觀點,自動駕駛對于存儲需求主要體現在以下幾大方面,一是傳感器端對信息進行存儲和傳輸,便于車輛最終做出決定控制,這個過程對于存儲和內存產品需求都有大幅度上升;二是車內駕駛體驗要求有更快的存儲和寫入速度,例如未來語音識別、手勢識別、駕駛員監控等功能提升;三是車內數據儀表盤未來對于存儲產生很高要求,分辨率可能會漲到4K。

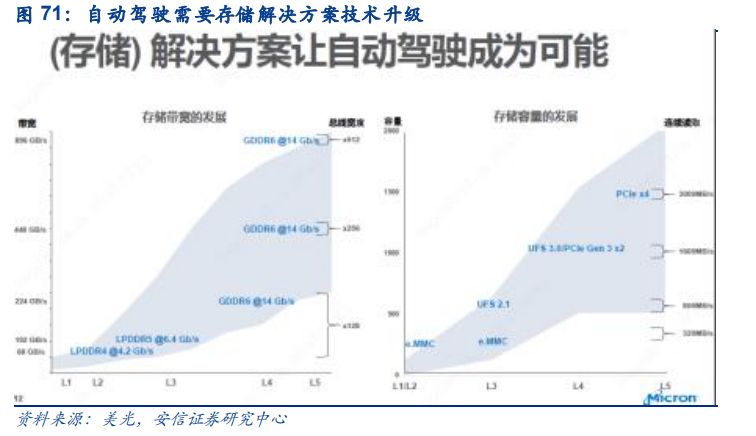

自動駕駛對已有的存儲解決方案提出全新的技術要求。根據美光預測,隨著自動駕駛從L1升級到L5,其對已有的存儲解決方案提出全新的技術要求。包括存儲帶庫、寫入速率、容量和性能等維度都會提出越來越高的要求。

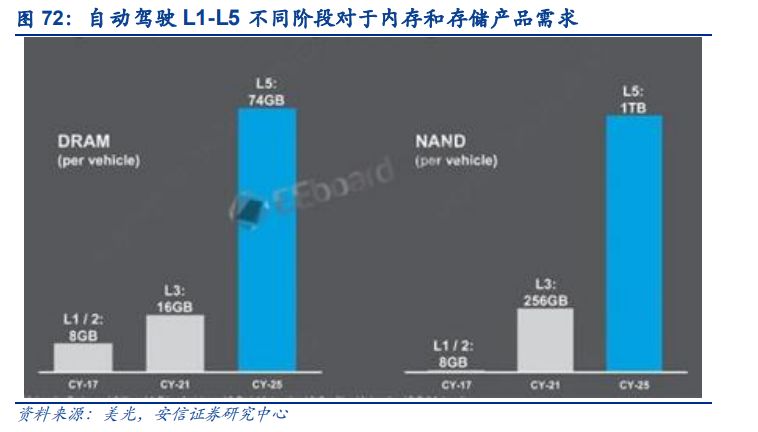

自動駕駛L1-L5不同階段對于內存和存儲產品需求量不同。隨著自動駕駛從L1升級到L5,其對存儲器的需求也在增加,自動駕駛L5級別實現傳感器融合和車輛控制兩大功能,需要不少于10個攝像頭、10個雷達、4個激光雷達以及12個超聲傳感器共同作用,因此每一輛智能汽車不論是對DRAM還是NANDFlash、NORFlash的需求都大幅上升。根據美光預測,1)DRAM方面:2017年,針對L1/2智能汽車,平均每一輛需要8GB的DRAM,到了2021年,L3需要16GB,是2017年2倍;2025年,L5則直接上升至74GB。2)NANDFlash方面:2017年,L1/2需要8GBNAND,到了2021年,L3對NANDFlash的需求飛升至256GB,2025年,L5更是達到1TB。

3.4.傳感層——自動駕駛升級之路,也是傳感層硬件量價齊升之路

汽車自動駕駛離不開多種傳感器。ADAS,即高級駕駛輔助系統,是利用安裝在汽車上的各種傳感器,在汽車行駛過程中隨時感應周圍的環境,收集數據,進行靜動態物體辨識、偵測與追蹤,并進行系統的運算和分析,從而與先讓駕駛者察覺到可能發生的危險,有效增加汽車駕駛的安全性。

ADAS由多項配臵協調系統構成,通常包括自適應巡航系統ACC,車道偏移報警系統LDW,車道保持系統LKA,前撞預警系統FCW,自動緊急制動AEB,夜視系統NVS,盲點探測系統BSD,全景泊車系統SVC等。在汽車自動駕駛的技術演進過程中,ADAS扮演了未來汽車實現自動駕駛的先導性技術,起到承上啟下的重要作用。

自動駕駛技術發展循序漸進,完全自動駕駛形態不需要方向盤。汽車工程師協會(SAE)的J3016國際標準針對汽車制造商、供應商、政策制造機構劃分了六個自動駕駛級別,用以區分系統的先進程度。第3級和第4級之間出現了關鍵轉變,駕駛員將監控駕駛環境的責任移交給系統。

3.4.1.攝像頭產業鏈成熟,車均配臵數量增加帶動市場需求增長

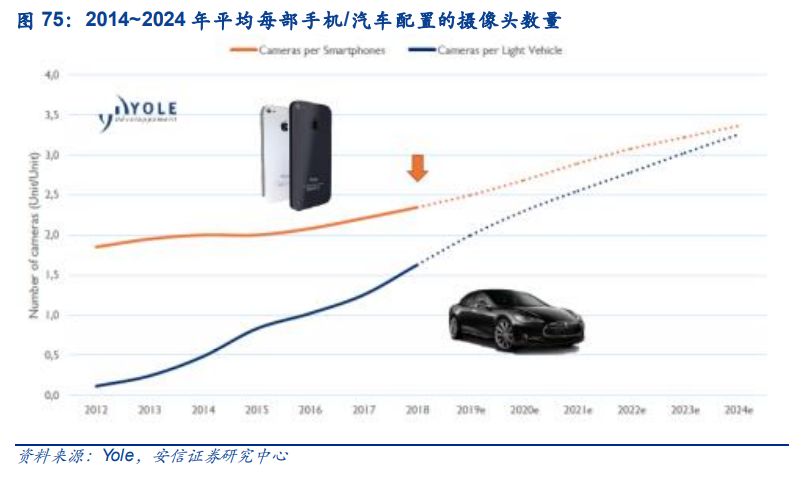

攝像頭能夠在有光情況下采集周圍環境信息,通過圖像識別技術,使得汽車能夠自主判斷人、車、物等關鍵信息。Yole預計,到2024年平均每臺汽車擁有3顆攝像頭。汽車攝像頭結構智能手機類似,均包含CMOS圖像傳感器、鏡頭、馬達、柔性電路板等主要器件,產業鏈相對趨同。Yole預計全球攝像頭模組產業鏈市場空間有望在2024年達到450億美金,其中汽車攝像頭市場超過50億美金。

重點關注國內光學廠商舜宇光學科技,2018年已經實現車載鏡頭出貨4000萬件。重點關注已經布局汽車電子業務的歐菲科技,2018年收購富士天津車載鏡頭工廠,以及富士集團手機及汽車鏡頭相關專利1040項,豐富了公司在手機鏡頭方面的專利布局,也為智能汽車的發展鋪路。

3.4.2.毫米波雷達市場復合增速25%,逐步向77GHz統一

汽車雷達系統可分為三個子類別:短程(SRR),中程(MRR)和遠程(LRR)。每種都有不同的應用,遠程(超過100米)通常用于前向碰撞避免,而短程和中程(100米以內)用于盲點檢測、停車輔助系統、預碰撞警報、車道偏離警告或停停走走應急系統。

目前,24-29GHz頻段用于大多數短距離雷達,然而,由于此頻率范圍的功率輸出存在許多規定限制,將來可能被完全淘汰。而77GHz雷達具有更廣的距離覆蓋范圍(得益于其“全功率”模式)和更大的可用帶寬,從而將距離分辨率和精度提高了20倍,同時由于頻率更高,因此具備相比于24GHz更小的外形尺寸和更高的速度分辨率。

市場空間看,在自動駕駛技術的推動下,Yole預計到2022年汽車毫米波雷達模塊的市場空間將達到75億美元,6年CAGR將達到25%。

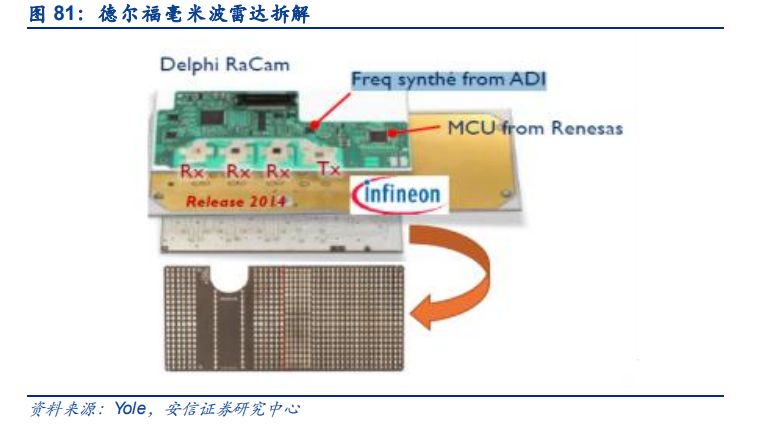

汽車雷達本質上是一套毫米波收發系統,硬件結構拆開來看,主要包括毫米波射頻收發芯片、高頻PCB、毫米波天線陣列、MCU等核心部件。與此同時,多波束掃描、短中長多范圍覆蓋、3D檢測等能力要求給汽車雷達的架構設計帶來了新的挑戰,芯片制造商通過不斷增加通道數量以滿足多種現實需求。

基于成熟的130nmSiGe平臺的汽車77GHz雷達芯片,恩智浦和英飛凌是全球最大的供應商。由于德州儀器公司(TI)在過去十年中開發了RFCMOS技術,該平臺正在迅速成為現實,德州儀器和ADI也在提供基于先進CMOS平臺(低至28nm)的芯片產品。

3.4.3.激光雷達:技術升級與成本下降并行,市場空間尤為廣闊

2016年之前,光達(LiDAR,激光雷達)主要用于高分辨率3D地圖和測繪,自從谷歌的自動駕駛汽車項目出現以后,光達成為人們關注的焦點,逐步被視為自動駕駛領域的“圣杯”。

LiDAR的工作原理是TOF飛行時間法,通過計算發射光脈沖和接收光脈沖的時差計算外部環境和物體距離。LiDAR在自動駕駛方面具有天然優勢,適用于多種環境條件,探測范圍從10厘米到100米不等,記錄速度比普通攝像機視頻快30倍,還能提供非常精細的測繪圖像,其主要缺點是目前的成本偏高。

在過去兩年中,已有超過8億美元投資于LiDAR初創公司。例如,Blackmore成立于2016年,從寶馬和豐田獲得了1800萬美元的投資。成立于2012年的Quanergy在2017年獲得1.8億美元投資。雖然LiDAR目前技術的不夠完善和成熟,但是初創企業、工業企業、Tier1廠商和汽車廠商都紛紛投資于不同的LiDAR公司,誰也不想錯過下一個百億美金市場。

Yole測算2017年光達單價為5000美元,預計到2022年光達單價下降到3500美元,到2027年下降到500美元,拉動市場廣泛應用,市場空間將突破110億美元。

在技術方面,大多數現有產品使用波長在830-940nm之間的激光束進行機械掃描。MEMS掃描儀有望成為汽車LiDAR的下一代發展方向,體積更小,更便宜。Quanergy公司提出了一種源于光纖通信技術的光學相控陣方案,成本低、體積小、安全性高。除此之外,Continental和Xenomatix提出了閃光光達(FlashLiDAR),整個場景同時被照亮而沒有移動部件。

光達處于起步期,雖然技術路線繁雜,但最終目標在于降成本。谷歌旗下公司Waymo在2019年3月宣布向其他公司出售其用在自動駕駛汽車上的定制激光雷達傳感器Honeycomb產品,Honeycomb包括短程、中程、遠程三個激光雷達傳感器,垂直視野達90度,水平視野達360度。Waymo開放銷售激光雷達,有助于實現產業規模效應,預期將加快降低光達的平均價格。

3.5.芯片層——汽車半導體,下一個藍海市場

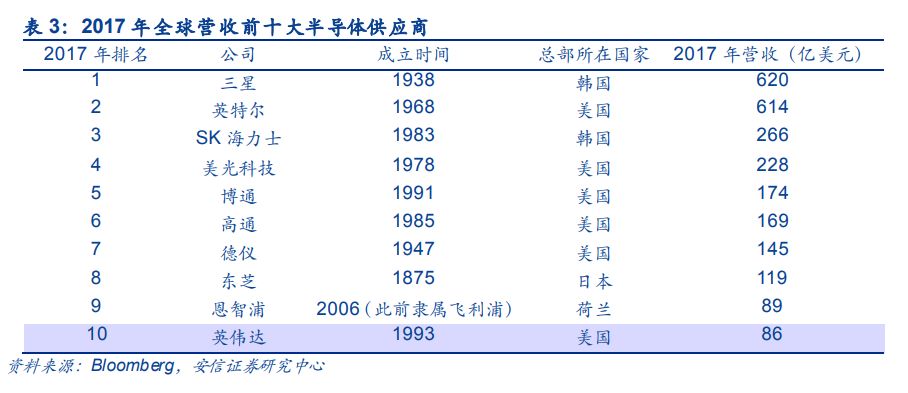

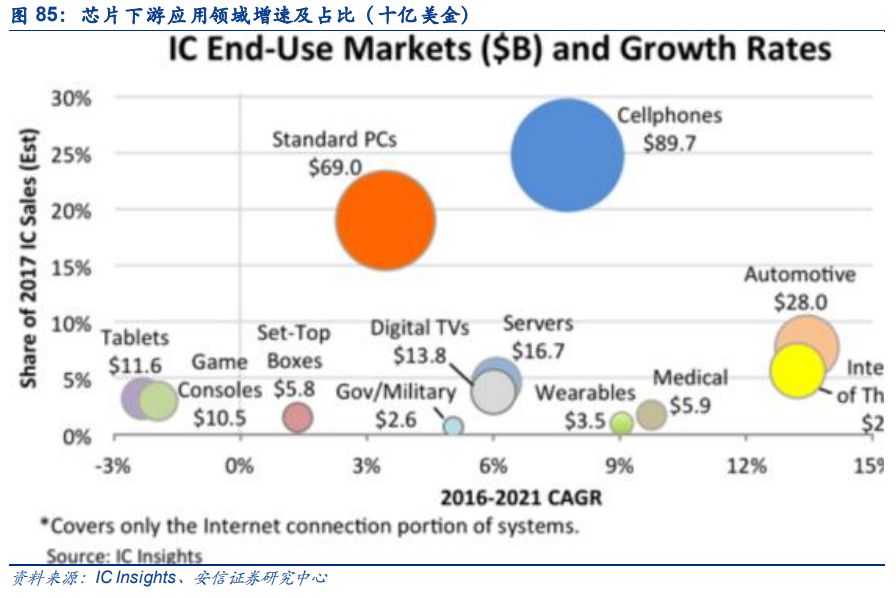

隨著汽車電子進一步向電子化、智能化發展,汽車電子技術要求越來越高。未來處理器、計算能力將成為評價汽車性能的重要指標。尤其是自動駕駛、車聯網的發展將使車用芯片成為未來汽車電子產業的核心。未來汽車半導體市場將為各大廠商提供一個高速成長的藍海市場,根據ICInsights數據指出,汽車是復合增速最快的應用領域。

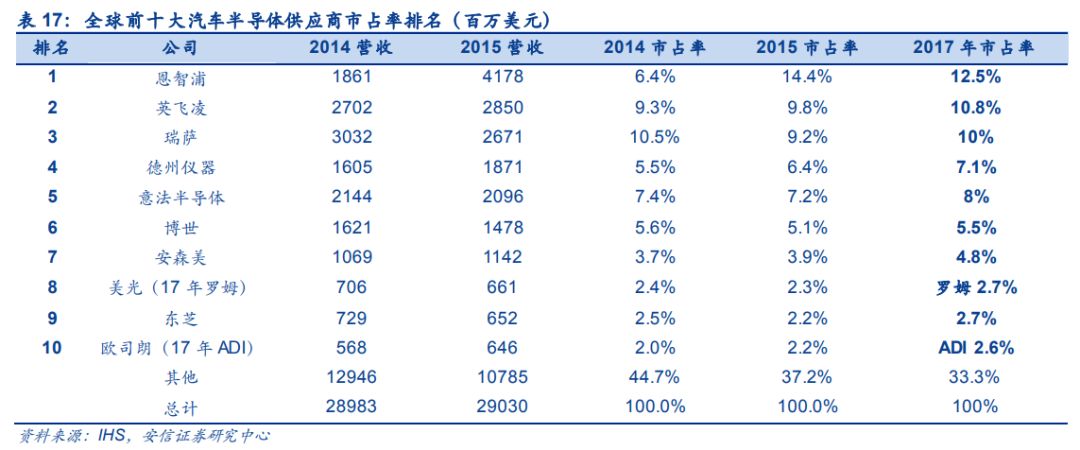

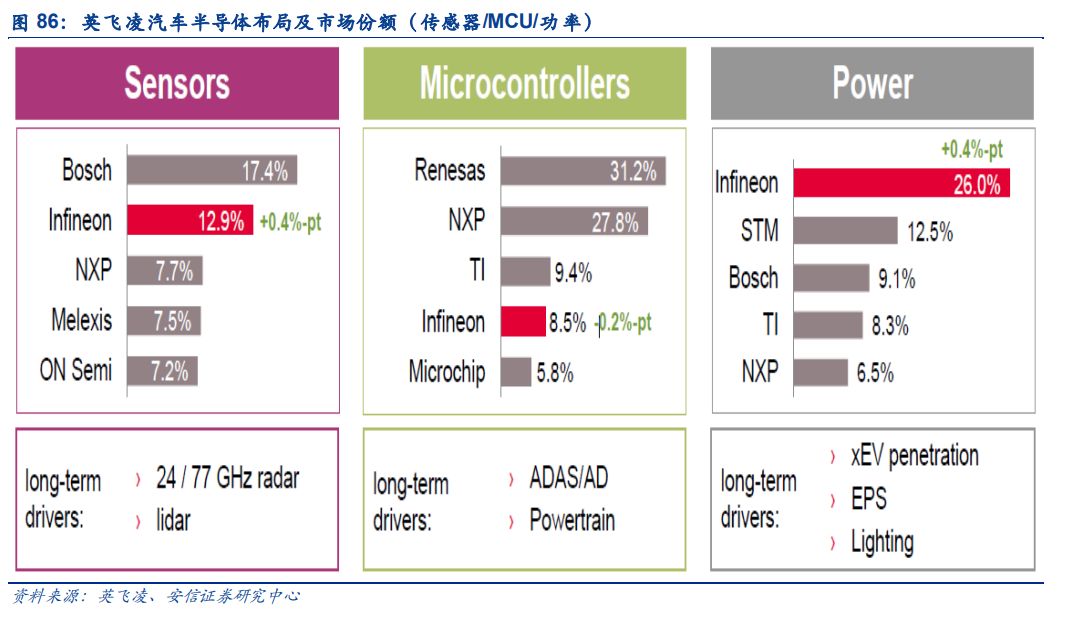

目前,汽車半導體市場呈現國外巨頭壟斷的行業格局,車用半導體大致可分為傳感器、MCU、ASIC、模擬芯片與功率器件等。根據IHS以及SA統計數據,2017年汽車半導體行業CR10達66.7%,相比于2014年集中度進一步提升,屬于低集中寡占性市場。

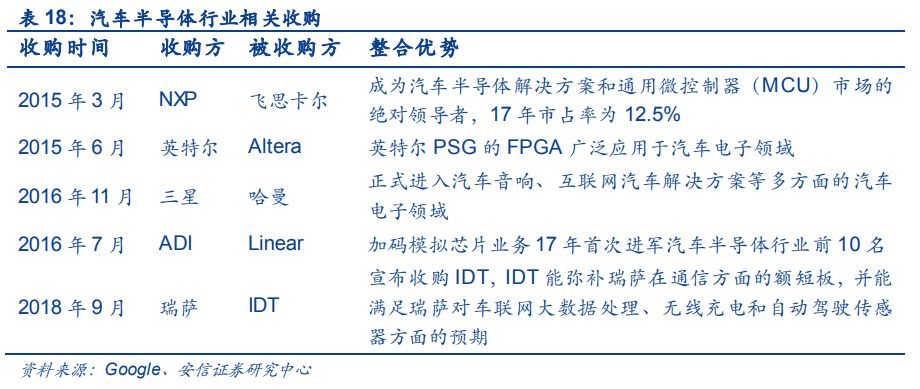

隨著汽車半導體市場未來前景逐漸明確,未來IC市場驅動核心地位逐步確定,各大半導體廠商紛紛投入巨資加碼汽車半導體市場,產業并購呈現加速態勢。傳統汽車半導體廠商持續發力,希望能夠擴大原有競爭優勢。2015年3月2日,恩智浦(NXPSemiconductors)宣布收購競爭對手飛思卡爾(Freescale),合并后的公司將成為汽車半導體解決方案和通用微控制器(MCU)市場的絕對領導者。

隨著智能汽車對于計算和數據處理能力需求快速增加,傳統消費產品半導體廠商開始加速汽車半導體布局,英特爾、三星芯片巨頭紛紛通過產業并購快速切入相關市場,搶占市場入口。

3.5.1.制造/封測看國內產業鏈機遇

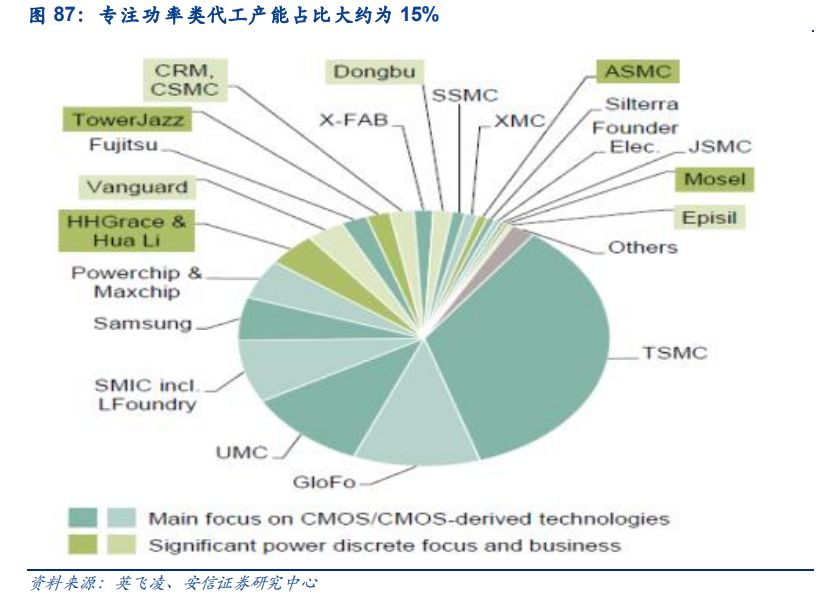

汽車半導體Fab代工趨勢加速,國內代工廠迎發展機遇:半導體行業的發展模式不斷調整,最初以IDM為主,上個世紀90年代開始興起fabless、設計業,緊接著foundry代工業跟隨而行。

進入新世紀后開始Fab-Lite(輕晶圓廠)模式。全球最大的Foundry公司臺積電利潤率水平趕超多數Fabless公司,由此我們可以看出,未來代工廠不再是最初的附屬者定位,尤其是進入14nm/7nm先進制程后,投資金額巨大,許多IDM公司進入“晶圓廠輕量化”或者無晶圓模式,創新驅動了汽車內的芯片數量不斷增加,IDM模式快速邁向FAB模式。

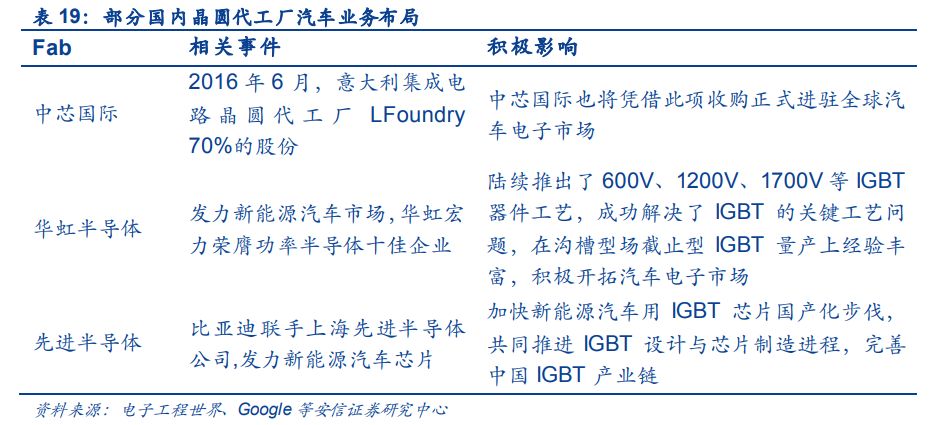

中芯國際在2016年收購意大利集成電路晶圓代工廠70%股份,憑借此項收購正式進駐全球汽車電子市場,2018年5月,華虹宏力正式通過IATF16949汽車質量管理體系認證,作為全球提供溝槽型場截止型(TrenchFS,FieldStop)IGBT量產技術的8英寸代工廠,將積極開拓汽車電子市場。

英飛凌最新公告指出,預計未來前道外包比例由22%提升至30%,后道外包比例由23%提升至32%(半導體制程包括前道、后道工序工藝)。

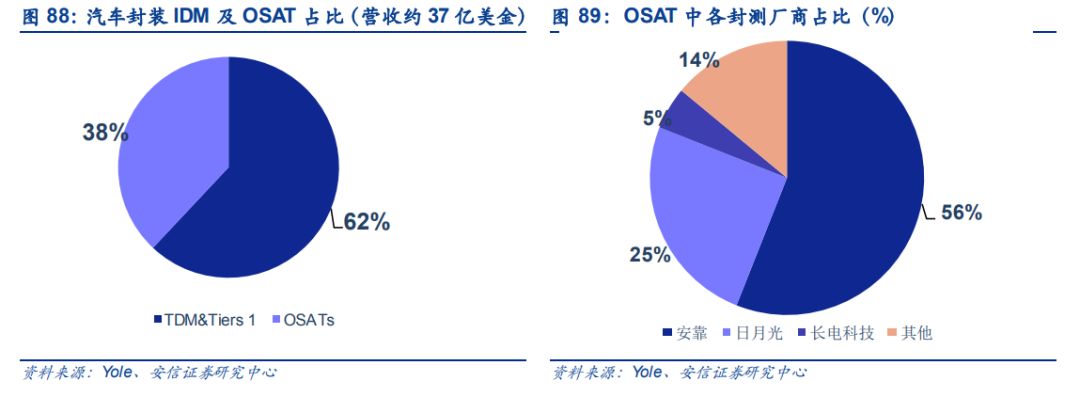

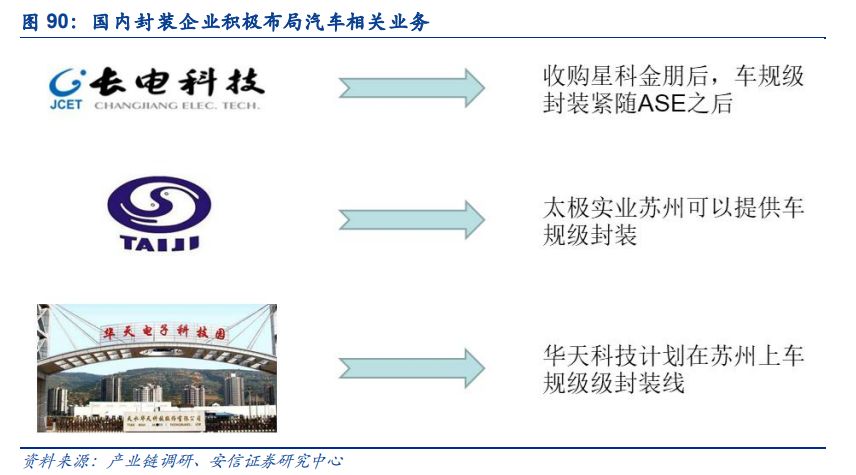

“新勢力”切入,國內封裝企業逐漸獲份額:在FAB之外,還有封裝。根據Yole最新報告,安靠和日月光目前占到80%的份額,但是也會有一些新勢力會進入。長電科技收購星科金朋后,2017年在汽車封裝領域占比大約為5%,太極實業蘇州工廠主要以歐洲的客戶為主,一直做車規級封裝產品。根據我們產業鏈調研,通富微電在汽車電子業務的規模相對較大,率先切入新能源汽車行業領先客戶,未來將依據公司的先發優勢進一步拓展汽車電子產品。

同時,華天科技也有規劃上車規封裝產線。預計隨著FAB廠和封裝廠的國產化支持,國內發展汽車半導體將有一定的產業基礎。

3.5.2.車載功率器件發展迅速,逐漸實現進口替代

汽車電子Tier2半導體供應商對于技術要求較高,行業壁壘較高,市場集中度較高。目前國內廠商在汽車半導體領域還處于落后地位,但是在車載功率半導體發展迅速,有望實現國產替代。

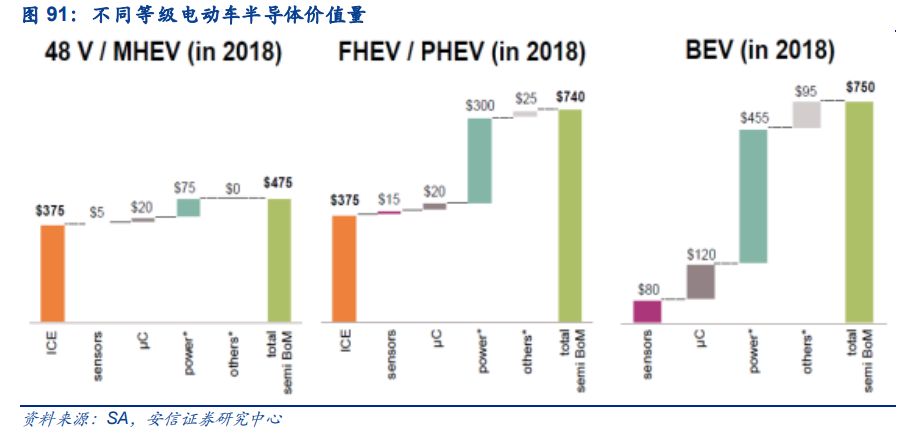

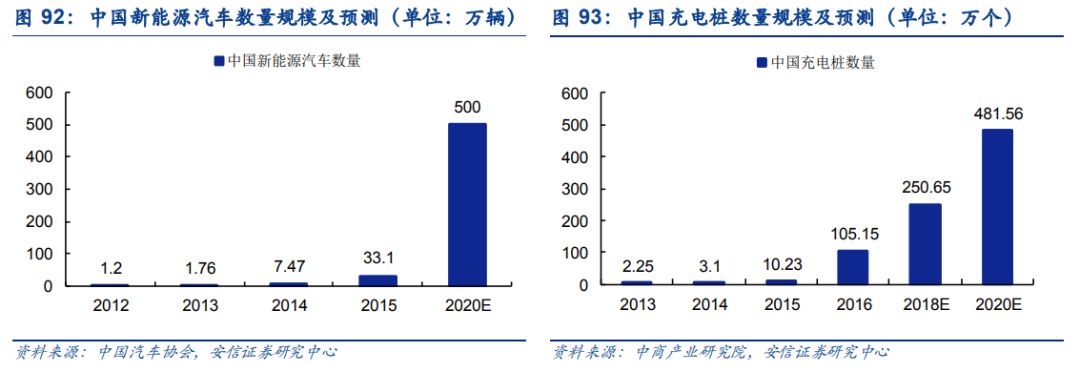

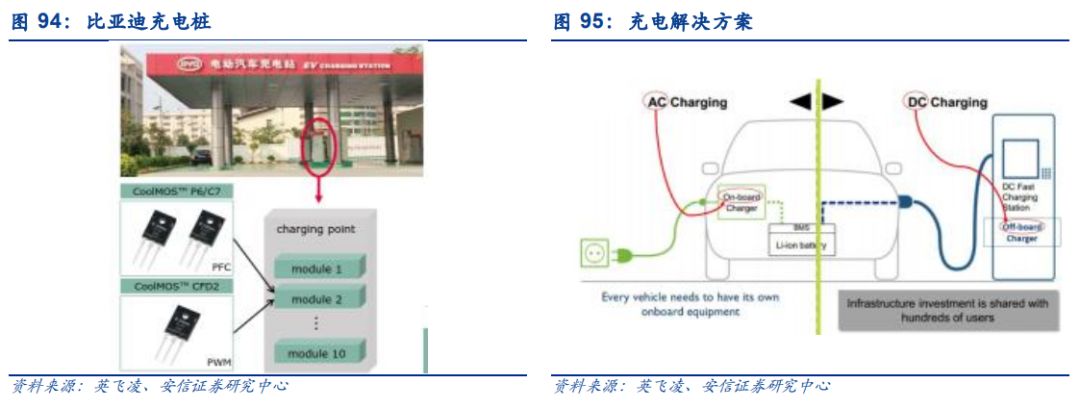

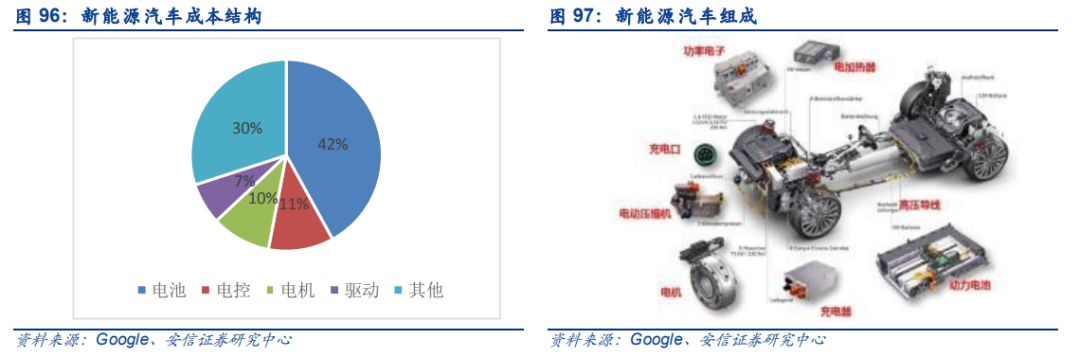

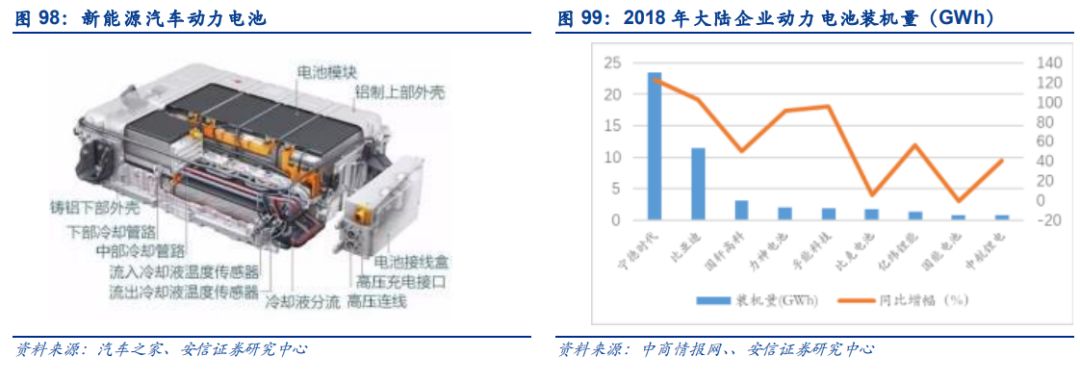

根據strategicanalysis數據,隨著汽車電動化程度的提升,汽車半導體ASP預計由475美金提升至750美金。輕混電動車半導體價值量為475美金,插電混合電動車半導體價值量為740美金,純電動汽車半導體價值量為750美金(取消ICE,功率器件價值量有75美金提升至455美金)。單輛汽車的功率轉換系統主要有:(1)車載充電機(chargeronboard),(2)DC/AC系統,給汽車空調系統、車燈系統供電,(3)DC/DC轉換器(300v到14v的轉換),給車載小功率電子設備供電,(4)DC/DCconverter(300v轉換為650v),(5)DC/AC逆變器,給汽車馬達電機供電。(6)汽車發電機新能源汽車市場崛起,成IGBT行業較強催化劑。根據國家發改委印發的《電動汽車充電基礎設施發展指南(2015-2020)》,到2020年國內充換電站數量將達到1.2萬個,分散式充電樁超過480萬個,預計至2020年中國新能源汽車數量規模達500萬輛。根據我們產業鏈調研,IGBT模塊占到新能源汽車動力電控系統成本的30%,整流模塊占到直流充電樁成本的20%,預計新能源車及充電樁市場崛起,可帶動IGBT及整流模塊的市場需求。

國內廠商國產替代機會逐步顯現。在國內新能源產業發展的驅動下,相關功率半導體廠商紛紛投入研發。目前在車載功率二極管方面,云意電氣具有相當競爭力;IGBT方面,華微電子、中車時代電氣,比亞迪等廠商也具有一定的實力。

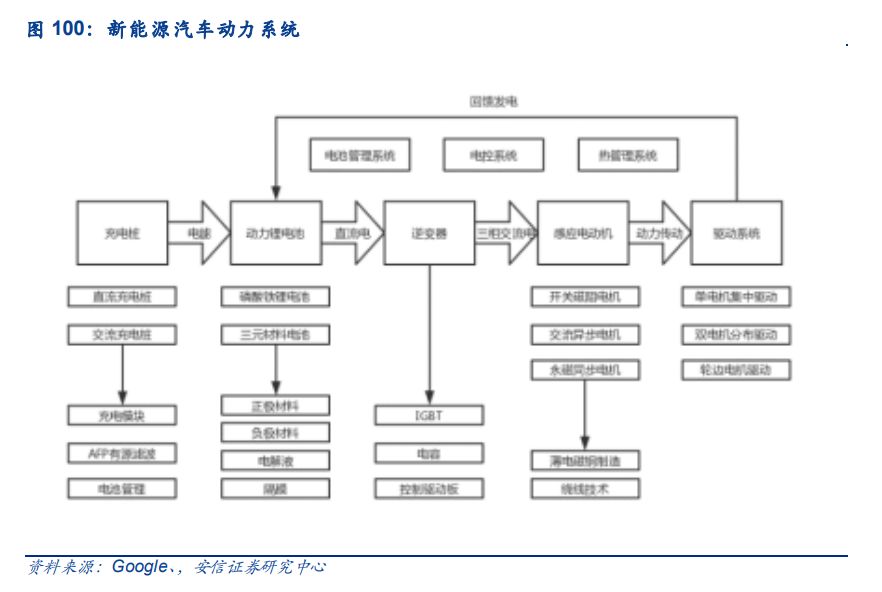

3.6.能源層——動力電池組為核心部件

新能源汽車是指采用非常規的車用燃料作為動力來源(或使用常規的車用燃料、采用新型車載動力裝臵),綜合車輛的動力控制和驅動方面的先進技術,形成的技術原理先進、具有新技術、新結構的汽車。現階段關注的重點是鋰電動力汽車。

優點:輸出穩定扭矩、轉速的范圍遠大于內燃機;結構簡單,無需變速箱等復雜部件;可通過電控系統實現對汽車的精確控制。

缺點:電池組的能量-重量比遠低于汽油、柴油,滿電行駛距離較短;充電速度慢、充電樁未完全普及。

動力電池組

動力電池組是新能源汽車成本最高的部件,占整車成本的40%。動力電池組主要由電池包(PACK)和電池管理系統(BMS)組成。

電池包組有不同的封裝方式,除了要滿足續航和動力需求,還需要處理好載流量與發熱量的關系、模塊之間連接的穩定可靠性、模組間的溫差、整包的抗震性、防水性等。

從2016年至今,動力電池市場愈發集中。2018寧德時代、比亞迪的電池裝機量遠高于排名第三的國軒高科,同時這兩家企業的同比增幅也達到了100%左右,超過了其他供應商。

技術層面,現有的鋰電池容量已經遭遇瓶頸,能量密度難以突破300Wh/kg,無法滿足市場對于高續航電動汽車的增量需求。業界預計鋰電池技術的突破點在于高鎳正極+準固態電解質+硅碳負極。

電動機

電動機是新能源汽車的心臟,采用比較多的是永磁同步電動機和交流異步電動機,整體而言永磁同步電機重量更輕、結構更簡單,是未來的主要發展趨勢。動力電池輸出的直流電經過逆變器轉為交流電送至電動機。電動機方面有兩項關鍵技術,一是薄電磁鋼加工技術,二是繞線技術。薄鋼層數的提升能夠增加電機效率,也可以降低電機工作溫度;定子中的繞線量可以決定電機功率大小,而決定繞線量的則是在有限空間內銅線可以繞機芯的圈數,安川電機已開始研發電子繞線技術。

電控系統

相比于傳統動力汽車,新能源汽車有能力也有必要通過電控系統來對整車動力進行調控,以最大限度實現操縱上的精準性和續航上的持久性。

其中,電池管理系統主要通過檢測電池組中各單體來確定整個電池系統的狀態,并根據狀態對動力電池系統進行相應的控制調整和策略實施,實現對動力電池系統及各單體的充放電管理,以保證動力電池系統安全穩定地運行。

新能源汽車電控系統在整車中處于核心地位,其中IGBT(絕緣柵雙極型晶體管)又是最重要的部件,成本占比超過40%。IGBT是由BJT(雙極型三極管)和MOS(絕緣柵型場效應管)組成的復合全控型電壓驅動式功率半導體器件,兼有MOSFET的高輸入阻抗和GTR的低導通壓降兩方面的優點。IGBT是能源變換與傳輸的核心器件,俗稱電力電子裝臵的“CPU”,作為國家戰略性新興產業,在軌道交通、智能電網、航空航天、電動汽車與新能源裝備等領域應用極廣。

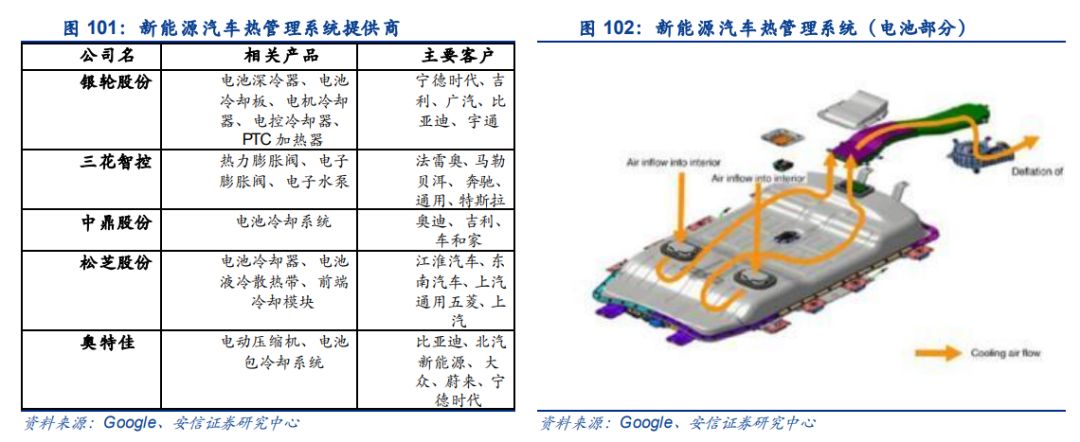

現階段大陸企業在IGBT領域和國外領先企業還有相當大的差距。IGBT應用廣泛,未來幾年新能源汽車銷量的增加會給IGBT供應商帶來較大利潤空間。熱管理系統

熱管理系統屬于新生市場,各個廠商的設計方案迥異,國內外廠商基本沒有技術差距,加之中國市場體量較大,國內熱管理供應商會有較高利潤空間。

3.7.物理層——汽車智能化升級,柔性生產設備需求旺盛

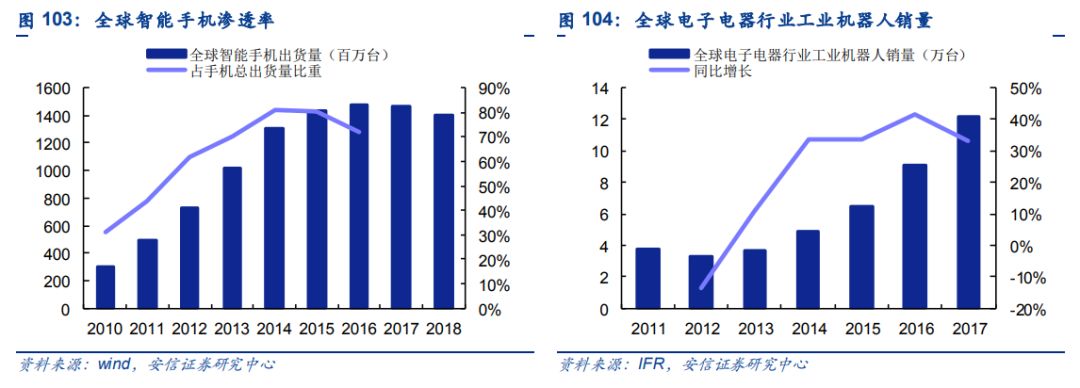

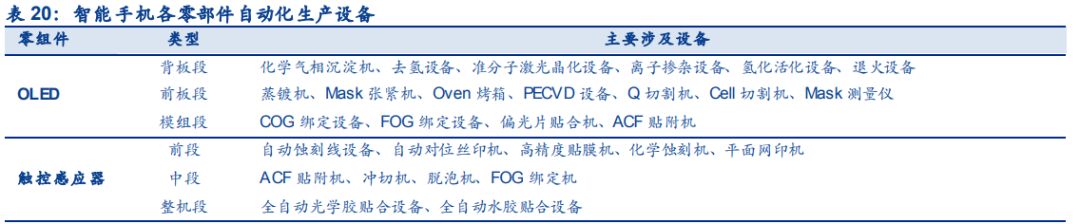

3.7.1.對標3C電子裝備,汽車電子有望成為下一個裝備大市場汽車或將成為下一個流量入口,電子裝備需求旺盛終端產品的智能化升級,對生產環節的效率、精度、成本控制、柔性制造能力等提出更高的要求。以智能手機行業發展狀況為例,2011-2018年間,全球智能手機年出貨量CAGR高達16.1%,經歷了滲透率快速提升的過程;智能手機的普及,帶動手機銷量快速提升,且產生許多全新的智能機零部件(包括主板、面板、攝像頭等其他零部件)的生產需求,原先勞動密集型的生產方式已經難以滿足,自智能機普及開始,消費電子生產過程的智能化水平顯著提升。

IFR統計數據顯示,2012-2017年間全球應用于3C消費電子(即電子電器)行業的工業機器人銷量年均復合增速達到30.0%。目前,包括無線充電、柔性折疊屏、全面屏等新應用仍在智能手機上不斷創新,將拉動上游設備投資需求逐步增長。

近年來,隨著汽車保有量的提高,汽車成為人類除了家和工作單位以外的“第三空間”,疊加汽車大大拓展活動空間的屬性,可以衍生出手機所不具備的應用場景,有望成為繼手機以后的又一流量入口。為達到這一目的,汽車電子化率將快速提升,電子元件將呈現多樣化、個性化的發展趨勢特征。

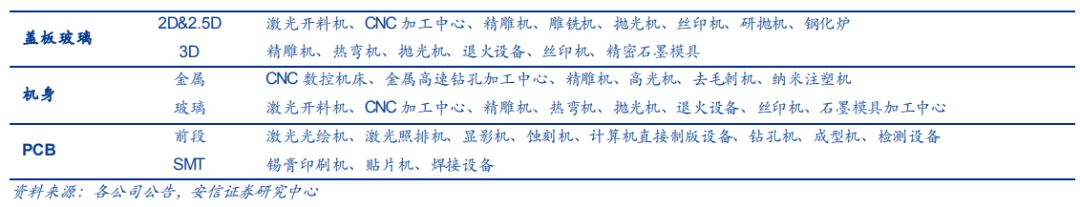

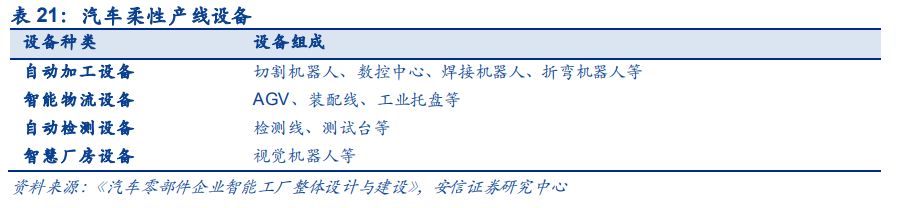

汽車電子元件的多樣化、個性化使得制造工藝更加復雜,有時需要在一條產線上批量生產多種型號的產品,這對生產線的柔性提出了更高的要求。具體來看,汽車行業的柔性產線主要包含自動加工設備、智能物流設備、自動檢測設備、智慧廠房設備等,具體如下表所示:

汽車行業整體的智能生產設備投資正從整車端不斷向下游汽車零部件及配件制造行業深化。行業數據顯示,2008年前后,汽車整車制造的設備工器具購臵固定資產投資額快速上升,整車端智能制造設備(包括沖壓、焊裝、涂裝、總裝四大類)率先普及。

汽車電子等需求催化下,汽車行業智能化水平正向零配件環節持續滲透,2010年起,汽車零部件及配件制造行業設備工器具購臵固定資產投資額增速持續高于整車端。未來隨著產品更新換代周期的縮短、產品復雜程度的提升,汽零環節柔性智能化生產設備需求旺盛。

相較3C裝備,汽車電子裝備壁壘更高,附加值更大據COBOT數據,2013年至2017年我國3C制造企業從約1.23萬家上升至約1.56萬家,年復合增長率高達6.09%。我國的生產企業普遍處在產業鏈的下游,以產品加工組裝為主要業務,行業附加值較小,利潤嚴重偏低,3C制造行業銷售凈利潤率一直保持在4%左右。

因此企業在生產過程中對成本較為敏感,在自動化改造過程中對高端設備需求有限。與3C電子相比,汽車電子對產品質量的要求更為嚴苛。首先發動機、底盤、車身等關鍵汽車電子部件關系到汽車的行駛安全,直接影響消費者的人身安全,在3C電子產品中看起來無害的部件故障可能對運動中的車輛造成重大安全隱患。

據林德電子預計,能夠完全自動駕駛的智能車輛將使用多達7,000個芯片。在這種情況下,即使是今天標準已經非常嚴格的1ppm的故障率,也會導致1,000輛汽車中的7輛具有安全風險,對自動駕駛推廣來說,這仍然是一個過高的比例。因此,汽車電子行業引入了針對零缺陷目標的優質卓越計劃,需要全產業鏈共同配合實現。

此外,汽車電子面臨著比3C電子更為復雜嚴苛的使用環境(溫度、濕度、振動、加速度等)。拿傳感器舉例,由于汽車電子控制系統的多樣化,其所需要的傳感器種類、數量不斷增加。汽車傳感器在性能上,應該具有較強的抵抗外部電磁干擾的能力,保證傳感器信號的質量不受影響,在特別嚴酷的使用條件下能保持較高的精度;在結構上,具有結構緊湊、安裝方便的優點,從而免受機械特性的影響。

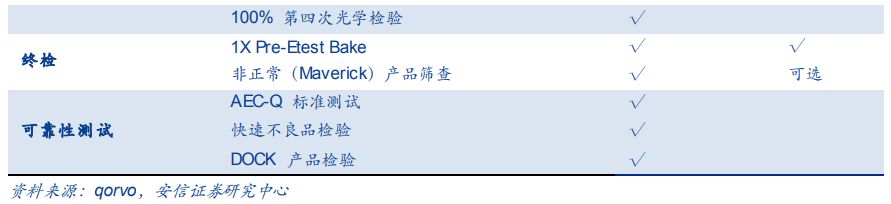

因此,為保證汽車電子產品質量,除了應用于商業零件的標準測試外,汽車電子零部件還在生產過程中進行額外的測試,測試過程覆蓋晶圓到成品零件的每個主要生產步驟。

汽車電子高質量、穩定性的追求對生產過程中的原材料、加工精度、制造良率、質量可追溯性等指標提出了更高的要求,所需要的設備更為高端精密。因此相比于3C電子裝備,汽車電子裝備擁有更高的技術壁壘以及產品附加值。

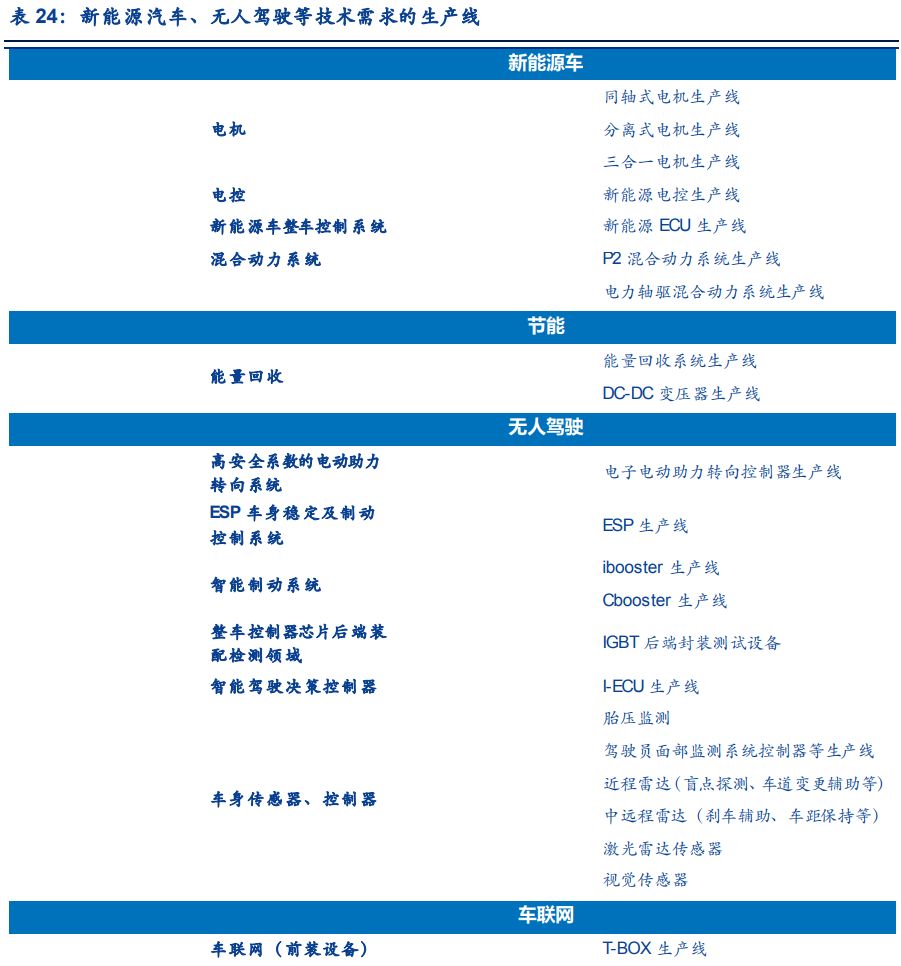

3.7.2.新能源汽車、無人駕駛等先進技術普及帶動汽車電子裝備用量上升

新能源汽車、無人駕駛等先進技術在全球迅速普及,整車電子化率不斷提升。以新能源汽車為例,新能源汽車用電池電機電控變革了汽車的傳統動力系統,也導致汽車電子占據整車成本較大。據智研咨詢數據,燃油車的汽車電子成本占整車成本的比例約為15%-28%,而純電動車的這一比例達到65%。汽車電子相關零件、系統的生產線建設帶動智能化裝備的用量快速上升。

3.7.3.藍海市場吸引裝備企業切入,兩類企業具有優勢

由于汽車電子化率長期處于較低水平,且傳統零部件長期由國際電子零部件龍頭壟斷,造成國內配套裝備企業較少。隨著電子化率快速上升,汽車電子裝備成為自動化企業矚目的新藍海。

汽車電子零件種類繁多,目前一些技術最先進的車輛集成了大約450個半導體設備。這些電子零件外形尺寸相差大、涵蓋技術內容廣、功能差異化顯著,與傳統意義上的標準化產品制造業風格迥異,導致生產設備以非標定制為主。

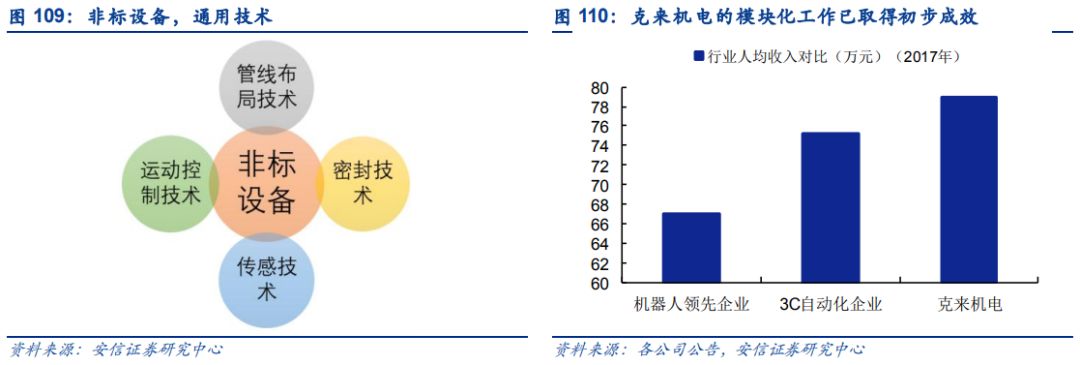

非標定制設備企業一般毛利率較高,但由于研制周期長、人員投入多、存在設計失敗和返工風險,造成管理成本劇增。而汽車零部件行業長驗證周期、穩定的傳統供應關系又使潛在競爭者難以切入。在這種情況下,我們認為兩類企業具備優勢:

1)推行標準化、模塊化的企業

雖然非標設備從外形尺寸到性能要求都完全不同,但可抽象成運動控制技術、管線布局技術、密封技術、傳感技術等若干功能模塊,而這些功能模塊的技術要求基本相通。通過對各個技術模塊的標準化、模塊化,不僅可快速提升產品質量,還有助于縮短工期、提高人均產值和減少核心客戶依賴,從而提升企業競爭力。

2)掌握通用基礎工藝的企業

電子產品裝聯、檢測的基礎工藝無外乎焊接、點膠、鎖付、AOI等幾個方面,如能在這些通用工藝中具有獨特優勢,通過工藝設備的自動化、智能化也有望迅速切入下游汽車電子部件企業。

消息來源:安信證券,感謝分享!

版權聲明:除原創作品外,本平臺所使用的文章、圖片、視頻及音樂屬于原權利人所有,因客觀原因,或會存在不當使用的情況,如部分文章或文章部分引用內容未能及時與原作者取得聯系,或作者名稱及原始出處標注錯誤等情況,非惡意侵犯原權利人相關權益,敬請相關權利人諒解并與我們聯系及時處理,共同維護良好的網絡創作環境。

-

汽車電子

+關注

關注

3026文章

7942瀏覽量

166918 -

智能化

+關注

關注

15文章

4869瀏覽量

55343 -

自動駕駛

+關注

關注

784文章

13786瀏覽量

166399

原文標題:全面解讀汽車電子產業機遇!

文章出處:【微信號:xinlun99,微信公眾號:芯論】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

汽車制動系統與汽車智能化的關系

TE Connectivity推出新一代大功率充電插座

IBMS管理系統:建筑智能化的關鍵驅動

IAEIS 2024 | 佰維存儲:深耕車規存儲,賦能汽車智能化發展

ZR模組:實現智能化生產的關鍵要素

智能化和智慧化是智慧園區不可或缺的兩大要素

IBMS智能化集成管理,讓管理具象化

智能化IBMS集成管理系統:邁入智慧管理新時代

國務院:將大力發展智能網聯新能源汽車,促進產業高端智能綠色化升級

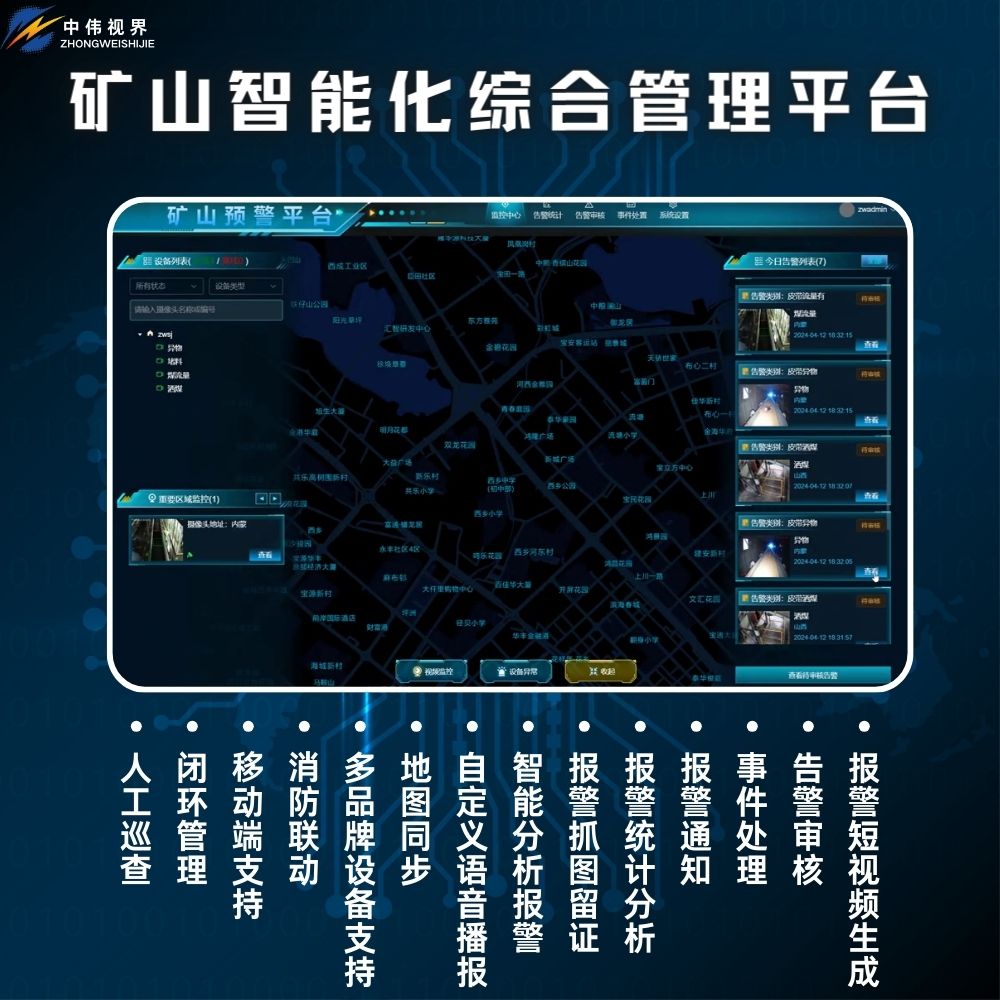

礦山智能化綜合管理平臺有哪些功能?

汽車電子:智能化、網聯化、集成化勢不可擋

汽車電子:智能化、網聯化、集成化勢不可擋

評論