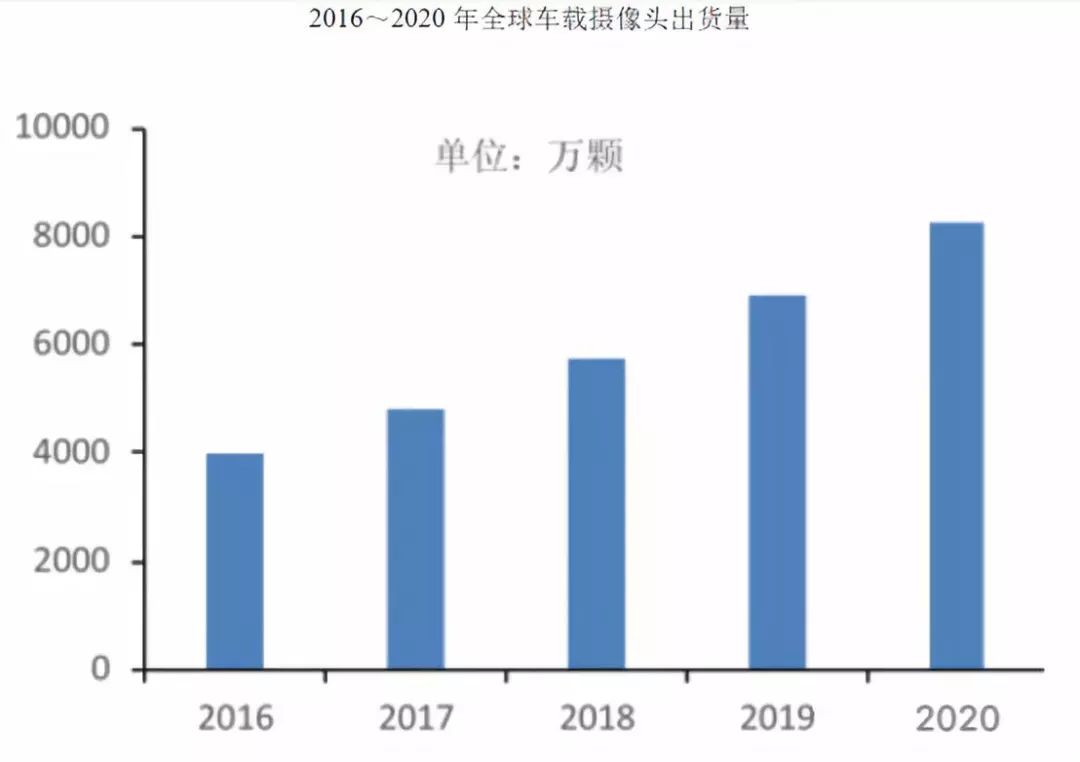

攝像頭被稱之為汽車的“眼睛”,是實現高級別自動駕駛不可或缺的一部分。根據中國產業研究報告網統計的數據顯示,2016年全球車載攝像頭出貨量約為4019萬顆,2020年將達8277萬顆,年復合增長率19.8%。

車載攝像頭模組主要由3部分組成:光學成像系統(鏡頭)、圖像傳感器、ISP圖像處理器。IC Insights認為,自動駕駛汽車技術的不斷推進將加速車載圖像傳感器的增長,尤其是CMOS圖像傳感器(CMOS Image Sensor, CIS)市場。憑借光敏度和動態性的優勢,CIS可以實現較暗環境下仍然能有效識別出不同物體和在亮度差別極大的環境下識別亮部和暗部的景物,再加上成本優勢,CIS已經成為車載攝像頭的主流。

根據IC insights 2016年的報告數據,2016年全球圖像傳感器市場規模約為116億美金,到2021年預計為170億美金,CAGR為10.3%。而國金證券研究所發布的數據指出,預計到2021年,車載CIS在所有應用占比將從2015年的3%提升到14%,是增幅最大的下游應用。與此同時,市調機構Counterpoint認為車載CIS的需求估計將在2023年倍增,達到2.3億顆,年復合增長率達19%。全球各分析機構對于車載CIS的未來都表示看好。

CIS是一種典型的固體成像傳感器,通常由像敏單元陣列、行驅動器、列驅動器、時序控制邏輯、AD轉換器、數據總線輸出接口、控制接口等幾部分組成。其工作過程一般可分為復位、光電轉換、積分、讀出幾部分。雖然看著結構和原理簡單,但是CIS卻是一個門檻和技術壁壘很高的產業。受益于此前國內資本的瘋狂并購,雖然車載CIS大部分市場是被美日韓等發達國家廠商把持,但中資***的豪威科技也占據了一定的市場份額。

車載CIS主要玩家

從當前的市場局勢來看,車載CIS市場未來將是BIG4廠商的相互競爭,它們分別是安森美半導體、豪威科技、索尼和三星。這四家企業中,安森美半導體和豪威科技已經在車載CIS市場布局良久,并取得了不錯的成績,把持著市場的前二位置;索尼則是全球CIS市場的龍頭企業,擁有絕對的技術優勢;而三星在全球CIS市場排位于索尼之后,得益于自己的工廠在產能上有很高的自由度,并且對車載CIS虎視眈眈。

安森美半導體手握“半壁江山”

根據市場調研機構Yole Développement的統計數據顯示,2017年,安森美半導體在車載CIS市場中的份額達43%,遙遙領先于排名第二的豪威科技。得益于我們上述所提到的汽車攝像頭市場的高增長以及更全面的產品線,目前安森美半導體在汽車CIS的市場份額仍然在擴大。根據安森美半導體官方人員的描述,目前該公司在車載CIS的市場份額已經突破了50%。

這樣的成績得益于安森美半導體三次具有前瞻性的戰略***。

2011年2月27日,安森美半導體以3140萬美元完成***賽普拉斯CMOS圖像傳感器業務部。2014年4月30日,安森美半導體以9200萬美元現金***圖像傳感器設備制造商TRUESENSE。這兩次***讓安森美半導體鞏固了汽車CIS市場的領先優勢,并擴充了公司的人才庫。

2014年,安森美半導體花費約4億美元***了Aptina Imaging。安森美半導體總裁兼首席執行官(CEO)傑克信(Keith Jackson)當時表示,***Aptina Imaging令安森美半導體向汽車、工業及智能手機等終端市場擴充實力的策略目標邁進了一步。

目前,在安森美半導體的官方網站有155種CIS產品,總體銷售金額占CIS市場的6%,但在車載CIS市場卻保持著50%以上的占比。并且,目前安森美半導體是唯一能提供100/200/800萬畫素車載CIS組件的業者。隨著未來汽車CIS的進一步爆發吸引更多玩家,安森美半導體能否抵住老對手豪威和“新對手”三星、索尼的沖擊,值得關注。

豪威科技“腹背受敵”

豪威科技(omnivision,簡稱OV)成立于1995,專業開發高度集成CMOS影像技術。豪威科技原是美商***,2015年接受了中國私募投資財團(***財團的成員包括清芯華創投資管理有限公司、中信資本控股有限公司和金石投資公司)的私有化***,交易價格約為19億美元。目前是北京豪威的主要經營實體。從統計數據上看,豪威科技目前以11%的市占率在全球CIS市場排名第三位。

豪威科技進入車載圖像傳感器的時間比較早,2007年就推出了首款汽車HDR-SOC傳感器。在車載CIS市場上,豪威科技目前僅次于安森美半導體,排名第二位。

豪威科技的優勢在于其擁有稀缺性技術專利儲備,并且由于中資背景讓其可以更多地借用中國汽車產業的市場優勢。但是,豪威科技也不得不正視其腹背受敵的局面。目前在全球市場,索尼和三星的份額越做越大,其他廠商的生存空間越來越小。而豪威科技并不具備安森美半導體在汽車CIS市場這樣的統治力,需要謹慎被競爭對手“溫水煮青蛙”。

CIS霸主索尼“跨界”

索尼的CIS產品是目前日本半導體產業最具有競爭力的產品,可以說是日本半導體最后的榮耀。根據Yole的統計數據顯示,2017年CIS市場規模達139億美元,而索尼一家就占據了42%的市場,可見索尼CIS在非汽車領域具有強大的統治力。

不過,索尼CIS強歸強,但是其營收主要來源在可攜式產品、消費性和運算類產品。在車載CIS市場,索尼還只是挑戰者而非擂主。根據《日本經濟新聞》此前的報道,索尼將在未來的三個財年里(截至2021年3月)投資六千億日元到以智能手機和汽車的圖像傳感器為主的半導體業務。可見,“雙管齊下”的索尼并不想缺席車載CIS在自動駕駛時代的爆發。

其實,早在2015年年底,索尼就開始對車載CIS展開布局。2015年12月份,索尼將負責電子零部件業務的集團進行了架構重組,新設立三個部門:“汽車業務”、“模塊業務”和“產品開發業務”。考慮到電子零部件業務主要產品就是CIS,索尼想擴大車載CIS市場份額的用意已經不言而喻。

2017年,由于攝像頭在高階車上成為標配,且ADAS和自動駕駛愈演愈烈,索尼決定進一步加碼這個市場。索尼于2017年發布了號稱當時業界最高分辨率度的1/1.7吋堆疊式CMOS感光元件IMX324,用于先進駕駛輔助系統的前視感應攝影機。從官方數據上看,當時該產品技術上確實領先于對手,可見索尼在CIS上強大的技術實力。

統計數據顯示,目前索尼在車載CIS市場的占比不及10%,落后于安森美半導體和豪威科技。不過,業者認為,索尼在車載市場進展相對緩慢主要原因在其主供消費級產品(包括智能手機、相機),已經占據其大部分產能。目前車載CIS主要消耗的8英寸晶圓持續缺貨,從上游材料廠商的動作來看屬于無解,因此索尼想要將技術優勢釋放到車載市場還要等12英寸晶圓“救場”后才能實現。

三星不甘只做“追趕者”

和索尼情況類似,三星在車載CIS領域也屬于“追趕者”。根據調研機構的統計報告,三星在全球CIS市場份額僅次于索尼,以20%的市場份額位列第二位。市調機構TSR公布的數據顯示,索尼和三星兩家企業在移動CIS的比例從2016年的56.3%提升到了2017年的61.8%(索尼31.5%,三星30.3%)。南韓業界相關人士表示,目前三星在全球移動CIS市場市占率已超過30%,考量未來市場需求不斷增加,繼華城11產線轉換生產CIS后,三星將考慮其他線轉產CIS,擴大非移動領域CIS的市場份額,其中汽車CIS優先級更高。

2018年,三星正式成立了傳感器事業組,主管三星LSI事業部的CIS圖像傳感器業務,由System LSI開發室長樸庸仁擔任組長。移動設備目前是CIS傳感器的最大市場,不過未來幾年自動駕駛汽車、安防監控等市場對CIS圖像傳感器的需求也會繼續增長。三星不想一直屈居索尼后,“換道超車”不失為一種好辦法。

索尼和三星正以堆疊3層CIS搶攻市場,所謂堆疊3層CIS是指將傳感器、邏輯電路與DRAM堆疊成一個產品,可使圖像處理速度變快,目前僅索尼、三星兩家業者將此種技術商用化。不過,這并不意味著三星也擁有索尼一樣的絕對技術領先優勢,在高端CIS市場,索尼已經一家獨大,蘋果、***甚至是三星的高端旗艦手機都在用索尼的CIS。三星的優勢在于產能自由度,如果未來三星傾斜更多產能用以生產CIS來擴大汽車市場的份額,這對于安森美半導體和豪威科技而言都不是好消息。

其他玩家介紹

除了上述四大廠商競爭核心戰場以外,面對車載CIS巨大的市場機會,還有其他CIS廠商也都躍躍欲試,包括國產廠商格科微和思特威等,下面我們就來看看這些玩家的情況。

意 法 半 導 體

意法半導體(ST)集團于1988年6月成立,是由意大利的SGS微電子公司和法國Thomson半導體公司合并而成。2017年,意法半導體實現了83.5億美元的凈收入,可見企業的實力不俗。在2017年CIS市場份額統計上,意法半導體位居第四,擁有5%的市場份額。

在車載CIS市場,意法半導體的優勢在于其在車載半導體領先的地位。根據統計數據顯示,意法半導體屬于全球第五大汽車半導體廠商。隨著車載CIS市場爆發,意法半導體勢必將傾斜更多的資源。

松 下

松下(Panasonic)早期叫National,1986年開始逐步更改為Panasonic,2008年10月1日起全部統一為Panasonic。松下在2017年全球CIS市場份額排名第六位,占比3%。區別于索尼的崛起,松下正在走下坡路,其核心業務家電行業問題頻出,質量把控已經讓市場對其失去信任,無暇他顧加上日本廠商一貫動作慢,松下在車載CIS市場應該也屬于被“邊緣化”的角色。

佳 能

佳能(Canon)是日本一家全球領先的生產影像與信息產品的綜合集團,創建于1937年,核心業務包括個人產品、辦公設備和工業設備。2016年下半年,由于相機市場持續下滑,佳能的相機用CIS事業,不能再依靠集團部門訂單維持,故決定開放以CIS對外銷售,優先針對機器人與汽車相關廠商推銷。佳能的CIS市占率在逐年下滑,從2015年的5%到2017年的3%。雖然已經切入到汽車CIS市場,不過從目前收到的效果來看并不理想。

SK 海力士

海力士為原來的現代內存,2001年更名為海力士。2012年,被韓國財團SK***,正式更名為SK海力士。SK海力士在CIS的份額也正在走下坡路,由于公司將重心放到了內存產品上,CIS市場排名從2015年的第六名到2017年的第八名。SK海力士在CIS市場倒退和其戰略有關。2016年,當SK海力士將DRAM從利川M10產線移到M14產線時,M10產線的空閑并沒有讓公司下決心擴大CIS市場份額。如果想在1300萬畫素以上的高畫素產品中取得獲利,就只能使用12吋晶圓,顯然這樣的誘惑比不上DRAM。2017年年中,SK海力士又下決心要攻堅CIS市場,不過由于起點低,很難進入核心戰場。

思特威 SmartSense

思特威成立于2011年08月,公司經營范圍包括半導體芯片的研發、生產及銷售,集成電路領域內的技術開發等。思特威于2014年上市首款產品(一款130萬像素高清CIS芯片),之后便被業界所關注。2018年7月,思特威發布了全球首款基于BSI(背照式)像素工藝的商業級30萬像素Global Shutter CMOS圖像傳感器——SC031GS;2019年1月,思特威發布了旗下最新的400萬像素1/3英寸 CMOS圖像傳感器 — SC4238。由此可見,思特威在CIS上的進展非常迅速。不過,由于豪威科技對國內市場及其重視,兩家公司已經開打專利維權戰,這對于思特威來說并不是好事。目前,該公司在安防領域處于領先位置,主要服務于海康威視和大華,也在積極布局車載CIS市場。

格 科 威

格科微創立于2003年,業務范圍為設計、開發及銷售具成本優勢的高質量CMOS圖像傳感器芯片。2004年2月,格科微推出中國首顆0.25微米工藝10萬像素CMOS圖像傳感器,算是歷史性的突破。目前格科微的主要市場在移動終端,但是市占率在下降。根據市場調研機構TSR的數據顯示,2016年到2017年格科微在移動CIS的市占率從11.3%下滑到10.2%。面對索尼和三星的壓迫,換道到車載CIS市場對于中低端市場站住腳跟的格科微來說不失為一個好選擇。

思 比 科

思比科是由歸國留學人員創辦的專門從事CMOS圖像傳感器芯片設計、生產及銷售的國家級高新技術企業。從官網發布的應用范圍來看,思比科已經開始布局汽車市場。目前思比科的產品主要是供應給大的手機ODM廠商,以及深圳的中小模組廠商和海外廠商,且產品多為低端產品。未來,希望思比科能在車載CIS有所突破。

比 亞 迪

比亞迪是一家中國汽車品牌,創立于1995年,主要生產商務轎車和家用轎車和電池。作為車廠,比亞迪也在研發自己的CIS。2003年前后,比亞迪就已經通過旗下的比亞迪微電子切入集成電路和功率器件開發業務,其芯片矩陣發展至今已初具規模。比亞迪的CIS和其電池、材料等業務類似,都對外銷售,目前正在享受全球CIS漲價帶來的實惠。

總 結

在車載CIS市場,考慮到目前產能問題以及車載市場驗證和更替的長周期,安森美半導體的領先地位將持續一段時間,并且很有可能借助集聚效應進一步擴大自己的市場優勢。從位置排布來看,雖然豪威科技處于第二位置,但是難以對安森美半導體產生太大影響。總體來看,安森美半導體在車載CIS市場的未來競爭對手很可能是索尼或者三星,一個有技術優勢,一個稍有技術優勢外還有產能自由度優勢。

從產品分布來看,國產CIS廠商還是有國產半導體廠商的“通病”,混跡在中低端市場,難言有產品競爭力。未來借助國產替代的大局勢,加上國產汽車崛起的“地利”,期待國產廠商能夠在車載CIS市場更具挑戰力,更有話語權。

-

安森美半導體

+關注

關注

17文章

565瀏覽量

61028 -

車載攝像頭

+關注

關注

5文章

138瀏覽量

28094 -

自動駕駛

+關注

關注

784文章

13845瀏覽量

166574

原文標題:全球車載攝像頭之江湖爭霸

文章出處:【微信號:TLTECH,微信公眾號:韜略科技EMC】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

客流統計自動識別攝像頭

聯想ThinkPlus攝像頭WL48B有哪些特點

激光雷達濾光片:自動駕駛的“眼睛之選”

FPGA在自動駕駛領域有哪些優勢?

FPGA在自動駕駛領域有哪些應用?

多口適配器-現代生活中的不可或缺的一部分

庫克:Vision Pro已成為日常生活中不可或缺的一部分

汽車后視攝像頭IP68級防水 ePTFE膜排氣泄壓技術全新設計

攝像頭被稱之為汽車的“眼睛”,是實現高級別自動駕駛不可或缺的一部分

攝像頭被稱之為汽車的“眼睛”,是實現高級別自動駕駛不可或缺的一部分

評論