收取高額上幣費一直是中心化加密貨幣交易所最為人詬病的地方之一,盡管交易所普遍將此視為機密,甚少將上架費率透明化,但有許多證據顯示,在過去 ICO 狂潮期間,單一交易所上幣費就可能高達驚人的百萬美元以上。 但上月底,全球最大加密貨幣交易平臺幣安(Binance)正式推出旗下“去中心化”交易平臺 Binance DEX(Binance Decentralized Exchange),并將上架費用透明化,甚至低于其 CEO 趙長鵬先前所言的 10 萬美元。未來,交易所強收高額上幣費的行業歪風將改觀嗎?這是個值得觀察的起點。 “在中心化的交易所我們為什么要收上幣費?基本上是一個機會成本的考量,這樣可以減少一些準備程度不足的項目”,幣安 CGO(Chief growth officer)林義翔(Ted Lin)近日接受 DeepTech 采訪時解釋。 據其指出,Binance DEX 目前上幣費用為 3010.00125 枚幣安幣(BNB)。換算下來約合 6.6 萬美元。盡管這一數字未來將走向市場機制,隨時間及情勢變化而進行調整,但與過去行業認知的動輒數十、上百萬美元相比,已是大為降低。

圖|幣安 CGO(Chief growth officer)林義翔(來源:DeepTech)

上幣費的“秘密”

盡管交易所普遍否認、或不愿公開談論是否收取上架費?收取多少?但有許多證據顯示,在 2017-2018 年 ICO 狂潮期間,單一交易所的上幣費就可能高達 100 萬美元,甚至更高。 據《商業內幕》(Business Insider)去年上半年調查報道,業內人士普遍指出,交易所對 ICO 項目收取的上幣費,最高可達 100 萬美元。而且只是在單一交易所上架。 瑞士 Crypto Valley Association 協會總裁 Oliver Bussmann 也在受訪時指出,“據我所知,按不同交易所規模,費用落在 5 萬至 100 萬美元不等。” 同一期間,研究機構 Autonomous Research 更指其收集的數據顯示,上幣費一般市場行情為 100 萬美元,如若要提升更多流動性,則可能需支付多達 300 萬美元。 以太坊創始人Vitalik Buterin 所言更為驚人。他曾經公開表示,有些項目必須支付 1,000 到 1,500 萬美元的費用,才能在中心化交易所上架交易,他認為這毫無道理。 這是因為,目前加密貨幣主要是通過“中心化”的交易所或場外平臺進行交易。而若真想創造流動性,又以交易所、尤其是交易量排名靠前的頭部交易所,仍是最大保證,這導致了一連串問題。 因為項目方仰賴交易所提供的流動性,遂衍生出后者強勢收取高額上幣費、或是變相要求大量認購折扣的行業慣例。而且,由于好的項目對不合理上幣費的支付意愿低,所以又進一步導致劣幣驅逐良幣的畸形現象。 但林義翔指出,上幣費并非幣安主要收入來源,惟收取費用可以過濾掉大量不合格的項目。后來為消除人們顧慮,幣安已將上幣費百分之百捐贈慈善,包含最近的 Launchpad 若有上幣費用,也都是采取這一模式。“這筆費用完全不會成為幣安本身的收益,但與其完全不收,這樣的方式還是可以為項目設立一些機會成本。”

“中心化”與“去中心化”交易所

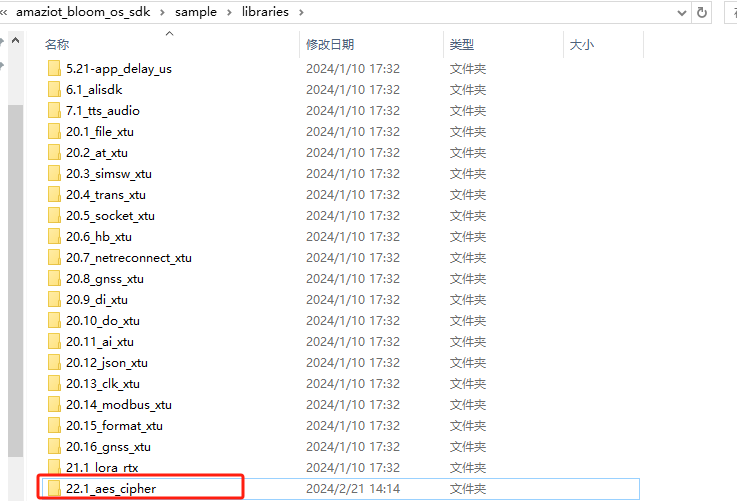

所謂的“中心化”交易所,是指結構類似于傳統金融商品的交易平臺,以中心化的技術系統和業務模式進行運營,客戶需依賴平臺進行交易撮合,既有主流交易所都屬于此類。而“去中心化”交易所則是直接架構在區塊鏈上的交易所,用戶不需將資產托管給交易所,資產交易時沒有或只有極少的人為服務,不受單一實體操控,直接在區塊鏈上交換,加密貨幣直接發回用戶錢包,或保存在智能合約中。 以幣安為例,其原有的“中心化”交易所是 binance.com ,“去中心化”交易所則是 Binance DEX。 盡管目前去中心化交易所還在萌芽階段,技術尚未成熟,使用體驗差、使用門檻也高,用戶規模與中心化平臺無法相比。但一般認為,去中心化平臺的好處是更為安全、透明、交易成本更低,且可讓用戶掌握自身資產。許多行業人士認為,去中心化交易所是未來趨勢。 另一個重要的區別是大幅減少上幣費用。由于去中心化交易平臺是自動運行,去除了中間人及相關服務,所以許多平臺甚至訴求可“免上幣費”“自助上幣”。 幣安 CEO 趙長鵬在 Binance DEX 正式上線前曾經表示,未來將估計收取接近 10 萬美元的上幣費用,這一數字會隨著時間的推移而調整。 正式上線后確切數字更低。林義翔告訴 DeepTech,目前幣安鏈及幣安 DEX 的費用標準都是公開的,以 BNB 計價。現在若要在幣安 DEX 上幣,確切來說,費用是 3010.00125 枚 BNB。按截稿前 1 枚 BNB 約 22 美元來計算,約合 6.6 萬美元。 這筆費用并非一次性收取,而是分為幾個步驟。第一步是發行資產(Issue Asset),需要花費 1,000 枚 BNB。第二步是遞交提案(Submit Proposal),需要花費 10 枚 BNB。第三步是新增交易對的抵押(Deposit),需要花費 0.00125、同時抵押 2,000 枚 BNB(如投票成功可退回押金)。 之后,這份提案再交由幣安鏈驗證節點(Validator node)進行投票,如獲半數以上同意便可進行上架。如果投票通過,則第四步就是上架資產(List Asset),這時需要花費 2,000 枚 BNB。

圖|幣安鏈各項交易服務費率(來源:Binance Chain)林義翔解釋,這是因為 DEX 的運作仍需要有一定程度的運算成本,也需要有驗證者。最終該如何讓驗證者更有動力,如何讓整個社區有動力變得更好,從經濟角度來講,都需要有一個激勵的考量。這一激勵會成為驗證節點的收入來源,驅動整個機制自我運作。 “無論現在的費用是多少,目前的定價主要是偏向一個機會成本的門檻設立概念。最終整個費率定價一定會走向市場機制”,林義翔說,如果費率太低,不足以讓節點負擔成本,自然就需要調高;如果費率太高,導致乏人問津,也會有相應調整。 此外,針對目前 Binance DEX 的 11 個驗證節點偏向中心化,被外界指為根本與 binance.com 無異的爭議,林義翔解釋,這是因為一開始團隊必須要確保平臺運作順利,必須能讓節點在營運或是審核時,目的是比較公正的。不能僅以運算成本為門檻,太過輕率選擇節點,因為這樣有可能會招致反效果,不會達到真正的公平公正。 “如果目前覺得說我們還不夠去中心化的用戶,有可能他們認為要先觀察,因為這還不是真正的去中心化,我們也會虛心領教。”他說,“但長期來說,我們一定會逐步把它去中心化。”

DEX 會將加密貨幣交易行業帶往何處?

今年以來加密貨幣處于史上最長熊市,幣安仍密集推出包含 Binance DEX、Binance Launchpad、Binance Chain(幣安鏈),以及幣安的新加坡法幣交易所等多項新產品,不僅成功帶動出一波市場行情,更重要的是展現出十分強大的行業發展主導能力。而這些成長動能與林義翔所領導的成長團隊(growth team),有著密切相關。

圖|今年4月幣安同時推出 Binance DEX 及幣安新加坡法幣交易所(來源:Binance)

圖|幣安幣(BNB)應用場景(來源:Binance)

林義翔是幣安創始人趙長鵬的高中同學,兩人已有 20 多年交情。他過去在科技產業任職,擁有豐富的歐美市場經驗,2017年中,在趙長鵬一通電話下,就決定加入一同創業。起初他肩負為幣安開拓國際市場的責任,后來隨著幣安快速擴張,其角色也逐漸轉變。 林義翔對 DeepTech 表示,幣安成長團隊就是整個公司為了應對組織出現意料外的超速擴張,而成立的專門部門。 “在內部來說,當我們快速在一年之內從 100 人成長到 300 多人、400 多人,這么短時間內團隊成長好幾倍時,大部分的員工、大部分的團隊成員,都沒有超過一年資歷時,內部文化是被稀釋的”,林義翔說。他認為,如果這個時候所有人只看外面、只看怎么拉用戶、怎么快速成長,而沒有人看里面,最終會對成長造成阻力,“所以需要有一個人、一個團隊專門去重視這件事情。” 而在外部來說,相對于市場部門的任務是專注于增加用戶,考慮現在到未來三個月之內的事情。幣安成長團隊的任務則是思考半年之后要做什么?一年之后做要做什么?例如新興市場、競爭者分析,甚至是一些用途尚不明確的新業務。 “只看市場是沒有時間去思考這一問題的,所以整個團隊必須要有專門的角色來思考,對未來,不是這個月或下個月,而是未來半年、一年后,幣安會在哪里”,他說。 嚴格來說,成立至今仍不滿兩年的幣安,無論是從地理范疇、從業務廣度來說,都已可說是足跡遍布。但接下來的問題是,目前無論交易規模、用戶數都只是 binance.com 零頭的 Binance DEX ,是否能將幣安、甚至是整個行業,帶到新的地方?

-

加密貨幣

+關注

關注

21文章

4521瀏覽量

39683

原文標題:6.6萬美元上架幣安新平臺,去中心化交易所DEX能否改變行業亂象?|專訪

文章出處:【微信號:deeptechchina,微信公眾號:deeptechchina】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

加密算法在云計算中如何應用?

加密算法的選擇對于加密安全有多重要?

開源物聯網技術--AES加密功能技術分享

DEX 會將加密貨幣交易行業帶往何處?

DEX 會將加密貨幣交易行業帶往何處?

評論