儲能電池領域正在成為產業界 “必爭之地”。

“必爭”之一在于,儲能電池作為儲能產業鏈的上游環節,占據儲能價值鏈60%-70%份額,掌握電池一定程度上掌握了儲能降本的“密碼”;“必爭”之二在于,光儲融合趨勢下,儲能電池關乎新能源發電能否發揮更大價值,助力新型電力系統構建。

伴隨儲能電池的價值性和重要性雙升,入局儲能電池環節的企業數量和種類,也達到了史無前例的規模。

據高工儲能梳理,?目前入局儲能電池的主流勢力的主要可以分為四類?:

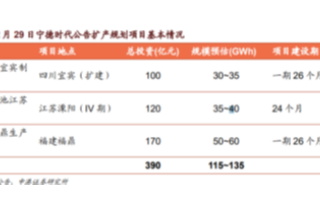

第一股勢力是,動力電池企業。超30家主流動力電池企業“殺入”儲能電池賽道,并成為了儲能電池的“中流砥柱”。寧德時代、比亞迪、瑞浦蘭鈞、億緯鋰能、國軒高科、欣旺達等動力“悍將”紛紛加碼儲能電池。其中寧德時代已經連續2年全球儲能電池出貨量第一名。

第二股勢力則是,則是新崛起的儲能電池“新勢力”企業。主要指海辰儲能、楚能新能源、寶豐集團、盛虹動能、三一鋰能等 “新勢力”異軍突起,成為儲能電池“產能之最”和“增速最快”。儲能“新勢力”們或憑借在其他領域巨大的資金積累或憑借較強的技術積累和賽道判斷,大手筆“撲入”儲能鋰電池賽道,形成此賽場中不容忽視的“勢力”。

第三股勢力則是光伏企業,光儲融合的大趨勢下,光伏企業正在大舉涉足儲能電池,加速縱向一體化布局。如天合光能、晶科能源、阿特斯、協鑫集團等;

第四股勢力則是儲能領域的“老兵”,主要指較早入局儲能并且儲能已經上升為主營業務的電池廠商,如南都電源、鵬輝能源、派能科技、中天儲能、海基新能源等鋰電池企業。

由于儲能的發展尚屬于早期,也因此賽道的高成長性,儲能電池賽道已經不僅是動力電池巨頭們的“新賽場”,也是更多企業實現“從0到1”的機遇。

最引人矚目的則是,4方勢力已經展開巨大規模儲能電池軍備競賽。8月3-4日**,將在蘇州舉行2023高工光伏新型儲能大會,上述四方勢力將圍繞儲能電池等話題展開研討。**

動力電池集中加碼儲能賽道

在2022年,儲能電池出貨量前十名中,寧德時代、比亞迪、億緯鋰能、國軒高科、遠景動力等均歸屬于動力電池陣營。除了上述,中創新航、欣旺達、蜂巢能源、力神電池、拓邦股份、正力新能等已經實現儲能電芯出貨;而孚能科技、天能電池、星恒電源等則發布了儲能電芯產品。可以看到的是,動力電池前十企業幾乎全面進入儲能領域。

除了寧德時代、比亞迪、億緯鋰能等在儲能電池賽道表現亮眼外,瑞浦蘭鈞在2022年度一舉成為儲能電池出貨量 “第三”;并在同年實現儲能電池超過動力電池業務,約貢獻了57%營收。2020-2022年,瑞浦蘭鈞從2020年初的2.3GWh增長至2022年底的35.2GWh,2023年瑞浦蘭鈞產能規劃為77GWh,到2025年公司鋰電池產能規劃要達到150GWh以上。

盡管動力電池企業大都采取動儲雙產線,但從寧德時代、比亞迪、瑞浦蘭鈞、億緯鋰能等出貨量來看,動力電池企業布局的儲能電池產能應不少于600GWh。

儲能電池發源于動力電池,也讓動力電池進入儲能電池領域顯得更為自然。據查,2011年,全球規模最大的風光儲輸示范工程——張北儲能項目是由寧德時代建設。而當前流行的280Ah儲能電芯最早亦是來源于動力電池。

只不過,伴隨儲能行業發展至于縱深,業界愈來愈重視,儲能電池的專屬性。儲能是有別于動力的賽道,同樣儲能電池亦大大區別于車用電池。儲能電池更關注安全性、經濟性,表現出來則在于大容量、長循環、較低衰減。

這意味著,?對于布局儲能電池的動力電池企業,技術的差異性正在逐步加大,依舊需要投入研發力量,生產出符合儲能賽道需求的產品?。

同時,動力電池加碼儲能賽道,在下游客戶來看,跟動力領域重疊度不高,所以動力電池廠家入局儲能電池的短板亦在于出貨渠道。當前,電池廠商要么參與集采、框采,要么與儲能系統企業形成戰略合作關系,共同進擊儲能市市場。

儲能電池“新勢力”引人注目

包括海辰儲能、楚能新能源等在內的新勢力,成為2022年以來儲能電池賽道上最引人關注的“風景線”。?其一,在于驚人的增速,其二在于,大手筆"撲入"鋰電池。?據不完全統計,“新勢力們”已經規劃了?890GWh儲能電池產能?。

“新勢力”中,其中海辰儲能和楚能新能源已經實現較快的突破。成立于2019年的海辰儲能,被譽為儲能領域“黑馬”,在2022年實現儲能電池增速第一。據悉,海辰儲能2023Q1電力儲能電池出貨量已達2.8GWh,已經達其去年整體出貨量的56%。海辰儲能規劃,到2025年的年產能達到135GWh。其中,廈門鋰電項目一期年產15GWh的智慧工廠已全面投產,項目二期規劃年產能30GWh,將于2023年全面建成并投產。海辰儲能還將在銅梁區建設年產56GWh儲能鋰電池及22GWh儲能模組生產線。預計一期產能將于2023年底前投產。

位于湖北武漢的楚能新能源成立于2021年,憑借超級“起跑力”,亦走在新勢力“前列”。楚能新能源規劃電池產能超400GWh,分別為湖北宜昌、江夏、孝感三大基地。其中孝感一期30GWh投產,并已發布十余款儲能產品、并實現產品批量運用。2022年5月28日,楚能新能源發布了“楚能一號”280Ah電芯,同年12月發布了儲能行業首創的“浸默”電池系統。2023年4月28日,搭載“浸默”電池系統的40MWh液冷儲能系統應用到了金昌市100MW光伏電站項目。

此外,還有幾家新勢力,主要是來自其他關聯行業的龍頭企業。

位于銀川的寶豐能源,是一家集能源化工、新能源、農業、醫療養老、枸杞健康、公益慈善為一體的大型集團企業,是寧夏民營企業龍頭。其于2022年,投資200GWh儲能電池,已開工尚未投產。

位于長沙的三一鋰能,是三一重工控股企業,亦于2022年入局鋰電,儲能電池尚未投產。

7月18日上午,盛虹動能張家港超級工廠和新能源電池研究院項目在現場正式開工。盛虹動能張家港超級工廠項目總體規劃產能60GWh,總投資306億元項目一期將建設24GWh產能工廠以及電池研究院,總投資140億,預計3年內建成投產。此前盛虹已累計投資506.84億布局儲能,總產能已達75GWh。如此計算,“化工巨頭”盛虹動能已經規劃了135GWh儲能電池產能。

具體來看,“新勢力們”在產能上的布局大部分超過了100GWh,其中楚能新能源布局了400GWh,為產能之最。在新勢力企業看來,儲能電池既具備技術門檻,但也屬于典型的制造業。只有規模化才能實現大幅降本。

實事求是的講,比起動力電池企業而言, “新勢力”造儲能電池明顯難度更大。但不容忽視的是,上述企業要么是來自于其他賽道的“龍頭”,要么是具備較強的技術積累和賽道判斷力。最難能可貴的是,則在于他們入局儲能賽道的“決斷力”,或將助推他們起步更快、走得更遠。

光伏企業大舉涉足儲能電池

截至目前,包括天合光能、晶科能源、阿特斯等光伏組件企業,以及上游硅料協鑫集團均大舉進軍儲能電池領域。

具體來看,天合光能子公司——天合儲能2022年國內出貨量超過1.5GWh,全球出貨量近2GWh,成功交付國內單體800MWh儲能項目。天合是少數擁有電芯產能的光伏系企業之一,目前已全面推出12000次循環的280Ah、306Ah兩款儲能天合芯。

早在2022年8月,阿特斯的儲能系統項目在江蘇大豐經開區開工,項目總投資達102億元,分兩期建設,達產后可形成20GWh電芯和儲能系統的生產能力。

今年6月,硅料龍頭協鑫集團與廣東省珠海市人民政府簽署合作框架協議,雙方將共同推動儲能電芯、儲能PACK電池、移動能源、產業基金合作、儲能產業投資等領域合作。其中,協鑫集團將在珠海布局40GWh儲能電芯項目。在去年年底,協鑫鋰電與Zim-Thai Tantalum(Private)Limited公司簽署了共同投資開發在津巴布韋EPO1780鋰礦資源合同。在7月初,四川協鑫鋰電年產36萬噸磷酸鐵鋰儲能材料項目在四川省眉山市正式投產。

同樣在7月初,晶科儲能年產12GWh儲能系統與12GWh儲能電池建設項目在浙江海寧開工。總投資84.3億元,規劃建設儲能電芯車間、模組Pack車間、儲能系統組裝車間等,預計今年底首條產線投產,明年底前全部建成投產。

可以看到,阿特斯、晶科能源、協鑫集團的電芯規劃產能亦不容小覷。其中,協鑫集團甚至已經開始布局鋰礦及儲能材料領域。

光伏企業盡管深諳一體化操作,但鋰電池是資金、技術“雙密集”行業。而相較于光伏產業,鋰電產業鏈更長。對光伏企業來說,涉足鋰電池制造意味著,在硅料價格波動之外,也將承受鋰礦等原材料價格震蕩帶來的風險。

此外,當前儲能產業仍存在產能過剩風險、毛利率下降、商業模式不清晰、新能源配儲利用率不高、劣幣驅除良幣等諸多問題,且多數儲能企業尚處在盈利邊緣掙扎。光伏企業此時入局鋰電池制造,在提前卡位賽道獲得先發優勢的同時,前期的巨大投入也將使企業承受更大的營收壓力。

但從下游客戶來看,?光伏下游終端與儲能下游終端重疊性比較強。這亦是眾多光伏企業布局儲能的重要初衷?。

儲能“老兵”加速角力

南都電源、鵬輝能源、派能科技、中天儲能、新能安、雙登集團、贛鋒鋰電等較早“重心”聚焦儲能戰線的企業,正在加速角力儲能領域,并將在2025年形成超200GWh產能規劃。

南都電源1994 年創業之初聚焦于通訊運營商備用電源等工業儲能產品,隨后開拓了鉛酸電池、燃料電池、鋰離子電池、儲能等領域。2010 年 11 月,南都電源為中國第一個規模化實際應用儲能項目——浙江東福山新能源項目獨家提供儲能電池,成為全球儲能行業最早的公司之一。產能方面,南都電源現有儲能鋰電電芯及系統集成產能各7GWh,預計2023年6月均擴產至10GWh。

大舉聚焦儲能領域的鵬輝能源,亦是鋰電池行業“老兵”。7月4日,鵬輝能源衢州智慧儲能制造基地二期項目正式開工。總產能41GWh,總投資約130億元。其中,一期項目已于今年6月順利實現試投產。據不完全統計,鵬輝能源今年以來已就多個儲能投資項目發布公告。涉及廣西、浙江、河南、山東等省份的多個電池制造基地建設,合計涉及金額近300億。**據高工儲能了解,鵬輝能源將在2025年布局超100GWh儲能產能。 **

鋰電池“老兵”派能科技,以鋰電池成功切入戶用儲能系統。在高工產業研究院2022儲能電池出貨量排行榜中,派能科技排名第九名。產能方面,截至2022年底,派能科技電芯和電池系統產能分別7GWh和8GWh。去年5月派能科技發行定增募資50億元,分別用于10GWh鋰電池研發制造基地項目,其中一期5GWh預計于2024第一季度投產;二期5GWh預計于2025年4月投產。全面投產后,預計電芯達到17GWh。

中天儲能自海纜通信行業進入儲能賽道已經多年,已經規劃了4條電池產線,具有多款電芯產品。行至2023年,中天科技新能源已完成電網側儲能項目超300MWh、用戶側儲能項目超800MWh、新能源發電側項目超2GWh。

除此之外,雙登集團聚焦通信基站電池領域,綁定中興通訊等大客戶,目前已批量供貨;而海基新能源百川股份控股企業,亦專注于儲能,目前電池已規模供貨。

總體來看,較早專注的儲能賽道的“老兵”,不僅在技術上有一定的積累,而且與儲能領域的重要客戶形成了綁定關系。但相較于動力領域,其在大規模制造方面,仍整體弱于動力電池企業。

除了上述主流勢力外,還有?消費電池龍頭紛紛布局儲能電池?。其中德賽電池儲能電池已于5月投產;珠海冠宇儲能電池已小規模供貨;寧德新能源目前儲能電池已小規模供貨。

儲能TWh時代即將到來,儲能電池正在成為多方勢力爭奪的“高地”,新產業格局正加速到來。

審核編輯:劉清

電子發燒友App

電子發燒友App

評論