本報告“2023年GPU顯卡詞條報告”,首先對中國顯卡行業發展現狀、各大OEM廠商產品線等進行概述,之后對顯卡挖礦的發展歷程、以太坊合并進入2.0時代后顯卡市場以及全產業鏈的變化進行分析,從中判斷礦難對顯卡行業各鏈條的影響并分析之后顯卡下游需求端的發展趨勢。

顯卡行業定義

顯卡(Video Card),又稱顯示適配器,將計算機主機信息傳至顯示器的中間設備,承擔圖形顯示的任務,是計算機基礎組成部分之一。它可將計算機系統所需顯示信息的數字信號轉換成模擬信號,以控制顯示器正確顯示,是計算機進行數模信號轉換的中間設備。同時顯卡還具備圖像處理能力,可協助CPU工作從而提升整體運行速度,是計算機最基本、最重要的配件以及組成部分之一。由于游戲和人工智能等領域的發展,顯卡行業的市場需求不斷增長,預計未來顯卡行業將保持穩健增長。

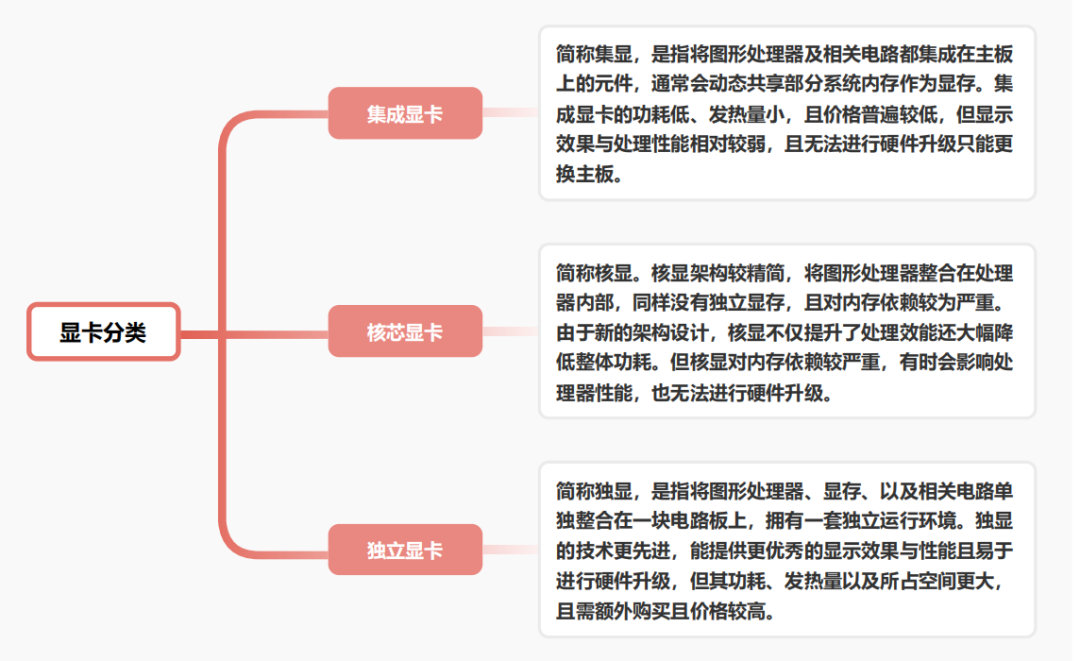

顯卡行業分類

顯卡因GPU所處位置不同可分為:集成顯卡、核芯顯卡、獨立顯卡三大類。隨著技術發展進步,核顯逐漸將板載的集成顯卡淘汰,區分兩者的界限逐漸模糊,目前中國顯卡市場,集顯、核顯多數情況都指代將GPU與CPU集成封裝在一起的非獨立顯卡(后文統一稱為集顯)。集顯和獨顯采取差異巨大的架構設計,兩者在不同維度具有各自優勢以覆蓋不同應用場景和消費人群。

顯卡行業特征

顯卡行業是計算機硬件產業中的一個重要分支,主要涉及圖形處理器(GPU)的研發、生產和銷售。顯卡行業的競爭極為激烈,主要廠商包括英偉達、AMD、英特爾等。這些公司都致力于研發新的GPU技術,以提高顯卡的性能和效率,同時也在不斷降低顯卡的成本和價格,以滿足消費者的需求。

顯卡行業具有更新迭代穩定、應用場景廣闊以及利潤集中在上游三大特征。中國顯卡行業整體發展呈現出高速增長的趨勢,主要受益于游戲產業的快速發展和消費者對高清畫質、虛擬現實等技術的需求。同時,隨著人工智能、云計算等新興技術的興起,顯卡的應用范圍不斷拓展,顯卡市場前景廣闊。然而,中國顯卡行業也面臨著品牌競爭激烈、技術創新壓力大等挑戰,需加強創新和品牌建設,提高市場占有率和競爭力。

顯卡平均每兩年迭代新品,價格本較為穩定

顯卡是典型的跟隨摩爾定律前進的消費電子產品,其核心部件GPU芯片遵循摩爾定律,每18-24個月芯片集成電路上可容納的元器件便會增加一倍。顯卡上游的芯片廠商平均每兩年推出性能顯著提升的芯片,(如不考慮挖礦市場需求)顯卡價格通常較為穩定。

顯卡覆蓋諸多應用場景,未來前景廣闊

顯卡的下游應用市場包括游戲、專業可視化、數據中心、汽車四大類,隨著游戲設備、消費電子、人工智能、邊緣計算、自動駕駛、醫療設備、加密貨幣等領域對顯卡算力要求的提升,未來顯卡應用市場將會持續拓寬,規模也將不斷擴大。

顯卡上游技術壁壘高,掌握顯卡定價權

顯卡上游GPU芯片制造對技術要求極高,脫離核心零部件顯卡則無法生產,因此顯卡行業的利潤主要集中在上游芯片制造商手中。英偉達、超微半導體憑借技術壁壘壟斷了顯卡上游的芯片制造,掌握了顯卡行業的定價權,在新一代芯片研制上市后會為中游OEM廠商制定顯卡指導價。

顯卡挖礦發展歷程

顯卡礦機誕生初期規模較小,并在比特幣挖礦中被ASIC礦機淘汰。顯卡挖礦大熱,FPGA礦機出現但迅速退出歷史舞臺萌芽階段,GPU挖礦首次出現并憑借其算力優勢迅速淘汰CPU挖礦,于是礦工開始大量購買顯卡配置礦機進行挖礦,CPU礦機逐漸被市場淘汰,全網算力和挖礦難度明顯提升,之后礦工數量和比特幣價格迅速上漲,算力競爭逐漸白熱化。

顯卡挖礦大熱,FPGA礦機出現但迅速退出歷史舞臺萌芽階段,GPU挖礦首次出現并憑借其算力優勢迅速淘汰CPU挖礦,于是礦工開始大量購買顯卡配置礦機進行挖礦,CPU礦機逐漸被市場淘汰,全網算力和挖礦難度明顯提升,之后礦工數量和比特幣價格迅速上漲,算力競爭逐漸白熱化。

顯卡產業鏈分析

顯卡產業鏈上游參與方包括:GPU芯片制造商、晶圓及電路等制造商,其中GPU芯片制造最為核心,生產廠商主要包括英偉達、超威半導體以及英特爾。顯卡產業鏈中游為GPU芯片制造商的OEM廠商,主要包括華碩、微星、技嘉、七彩虹等。顯卡產業鏈下游為消費端,應用場景覆蓋較廣,包括游戲、專業可視化、數據中心、汽車四大領域諸多場景,未來前景廣闊。

從增長力和創新力兩個維度來看顯卡產業鏈:(1)增長力:中國顯卡行業市場增長迅速,主要受益于中國游戲市場的快速發展。2022年中國游戲市場實際銷售收入2,658.84億元,游戲用戶規模6.64億,這使得中國顯卡市場成為全球最大的顯卡市場之一。此外,中國政府也在積極推動5G和人工智能等新技術的發展,這將進一步推動中國顯卡市場的增長。

(2)創新力:中國顯卡廠商在創新方面也取得了一定的進展。例如,華為的昇騰AI加速器可提供比NVIDIA更高的性能,同時還具有更低的能耗和更高的安全性。此外,中國顯卡廠商還在嘗試開發基于區塊鏈技術的顯卡,以提高其在加密貨幣挖掘市場的競爭力。總的來說,中國顯卡行業產業鏈各個環節的競爭力在增長力和創新力兩個維度上都表現出了一定的優勢。隨著中國市場的不斷發展和技術的不斷進步,中國顯卡廠商有望繼續提升其競爭力。

產業鏈上游

產業鏈上游GPU芯片制造是顯卡行業的核心環節,利潤主要集中在上游。顯卡上游GPU芯片制造對技術要求極高,而脫離核心零部件顯卡無法生產,因此顯卡行業的利潤主要集中在上游芯片制造商手中,英偉達2023財年毛利潤為153.6億美元,毛利率為56.9%,與2022財年的64.9%相比下滑8個百分點,2023財年調整后毛利率為59.2%。此外,英偉達、超微半導體憑借技術壁壘壟斷顯卡上游的芯片制造,掌握了顯卡行業的定價權,在新一代芯片研制上市后會為中游OEM廠商制定顯卡指導價,因此芯片制造廠商議價能力較強。晶圓制造商方面:晶圓代工龍頭臺積電憑借在7nm及5nm等先進制程地位,獨占全球先進制程90%的產能,幾乎占據所有GPU晶圓代工訂單。

NVIDIA和AMD都是臺積電主要客戶,其GPU皆是5-7nm先進制程,直接影響到臺積電訂單收入。AMD已陸續規劃將在2024年導入臺積電量產的3nmGPU產品。在顯卡上游的GPU市場中,排名前三的Nvidia、AMD、Intel的營收幾乎代表顯卡上游整個GPU行業收入。

英偉達的收入占56%、AMD占26%、英特爾占18%。其中,AMD處理器市占率已達到創新高的25.6%,其中包括游戲機用的定制芯片以及物聯網用半導體,而次高點是在2006年創下的25.3%。隨著芯片供應商競爭的加劇,英特爾首席執行官基辛格預計芯片供應緊張至少持續至2023年底,2025-2030年供應形勢才會有所好轉。屆時芯片供應商的晶圓工廠產量將增加,滿足不斷增長的需求和技術的更新換代,顯卡上游將迎來新一輪發展機遇。

產業鏈中游

各大OEM廠商在兩大芯片公司原廠設計的公版顯卡基礎上設計不同的顯卡外觀、采取不同的用料、做工、散熱、接口、燈效等,將產品劃分為不同版本形成產品線從而覆蓋不同客群,各類顯卡產品從低端至旗艦,使得不同應用場景的各層級消費者都有適合自己的選擇。

跟據Steam2023年7月硬件統計,玩家使用數量最高的顯卡前五名分別為:GTX 1650(5.12%)、RTX3060(4.71%)、GTX 1060(4.45%)、RTX 2060(3.97%)、RTX 3060 Laptop GPU(3.63%),游戲領域使用量前十顯卡皆由NVIDIA占據,主要由于NVIDIA在技術上相較AMD有一定優勢,且優化和顯卡驅動方面更勝一籌,市場占有率遙遙領先,因此擁有更多OEM廠商,從入門到旗艦的產品線極為豐富。對應的AMD由于AIB廠商(Add-in-Board,即AMD顯卡授權生產廠商)較少,整體產品矩陣略遜一籌,但性價比相對較高。當前中國GPU本土化比例不足10%,但景嘉微、摩爾線程、龍芯中科等中國本土企業近年也在不斷追趕,未來發展潛力較大,2025年GPU本土化比例有望超過20%。

產業鏈下游

顯卡的下游市場包括游戲、專業可視化、數據中心、汽車四大類。顯卡的主要使用者包括游戲玩家、人工智能從業者、設計師、視頻編輯者等。其中,游戲玩家是顯卡的主要使用群體,占據了顯卡市場的70%左右,截至2022年,中國游戲市場實際銷售收入2,658.8億元,游戲用戶規模6.64億人,使得中國顯卡市場成為全球最大的顯卡市場之一。此外,顯卡在數據中心、人工智能等場景同樣蘊藏巨大發展潛力。

例如:AI模型的訓練及運行中每次用戶調用都需要一定算力和帶寬作為支撐,2023年5月大語言模型ChatGPT的全球總訪問量約為18億次,環比增長2.8%,平均每日訪客5,806.5萬,假設高峰時期同時450萬人在線,1小時內每人問8個問題,每個問題回答200字,預計需要14,000塊英偉達A100芯片作為算力支撐。

此類大語言模型在融入搜索引擎或以app形式提供其他商業化服務過程中,顯卡需求將被AI芯片算力需求顯著拉動。顯卡的主要銷售渠道包括電商平臺、專業電競體驗店、線下IT門店等。其中,電商平臺是最主要的銷售渠道,占據了顯卡銷售的70%以上。隨著游戲設備、消費電子、人工智能、邊緣計算、自動駕駛、醫療設備、加密貨幣等領域對顯卡算力要求的提升,未來顯卡應用市場將會持續拓寬,規模也將不斷擴大。

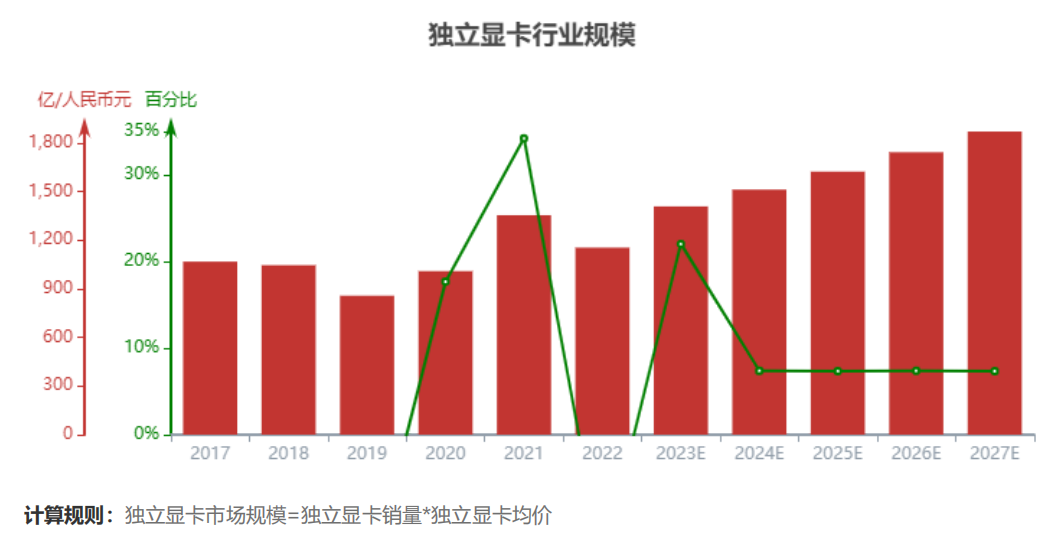

獨立顯卡行業規模

獨立顯卡行業從2017年的1,067.4億元增長至2022年1,153.9億元,預計2027年市場規模將達到1,869.7億元。

由于2019年底全球新冠爆發催生的遠程辦公和在線教育等需求,2020年開始全球PC市場出現了爆發式增長,顯卡行業市場規模也得到了進一步擴大,2020年行業規模增速恢復正增長,達到了1,008.9億元,同比增長了17.68%,2021年以太坊價格達到頂峰,新一波狂潮來臨,顯卡挖礦市場爆熱,出現“一卡難求”現象。獨立顯卡價格大幅上升,行業規模正增長趨勢得到延續,增長率達到34.21%。但在2022年由于以太坊轉為PoS機制,此前虛擬貨幣憑空創造的龐大的顯卡需求瞬間消散,大量二手礦卡沖擊市場且需求迅速下降。2022年,全球獨顯出貨量創下二十年新低,比2021年同期下跌將近50%。

此外,顯卡溢價也逐漸降低,整體價格向零售價格靠攏。但此前游戲玩家以及各專業場景被抑制的獨顯需求有望在未來得到釋放,預計未來顯卡無論是銷量或是價格都將有一定程度的修復和反彈,從2022年底至2023年初,英偉達和超微半導體推出的新型高端顯卡價格上漲可看出一定趨勢,2023年2月,AMD卡的平均售價上升到600歐元(639美元),增長了103%,NVIDIA卡平均售價為825歐元(879美元),而2022年顯卡平均價格僅約為600美元。

顯卡競爭格局

OEM廠商中傳統一線大廠為:華碩、微星、技嘉,三大廠底蘊深厚,品牌影響力較大;準一線為七彩虹,隨著近些年的迅速發展,七彩虹在各個方面實現趕超,截至2023年5月,七彩虹品牌關注度及顯卡產品數量均為第一、二線品牌包括:影馳、索泰、銘瑄等,近年來二線企業隨著品牌顯卡產品矩陣的完善和各具特點的產品推出,其競爭力和影響力也在不斷增強,未來顯卡行業競爭將日趨激烈。

各大OEM廠商在兩大芯片公司原廠設計的公版顯卡基礎上設計不同的顯卡外觀、采取不同的用料、做工、散熱、接口、燈效等,將產品劃分為不同版本形成產品線從而覆蓋不同客群。由于NVIDIA在技術上相較AMD有一定優勢,且優化和顯卡驅動方面更勝一籌,市場占有率遙遙領先,從2019年62.2%上升至2022年底88%,因此擁有更多OEM廠商,從入門到旗艦的產品線極為豐富,如主要產品為N卡的七彩虹,總計334款產品,價格區間覆蓋從319-18,999元,從低端到旗艦都有布局。對應的AMD由于AIB廠商較少,整體產品矩陣略遜一籌,但性價比相對較高。

中國顯卡市場的未來競爭格局將面臨多重變化趨勢:(1)競爭加劇:隨著中國顯卡市場的不斷發展,競爭格局也在逐漸加劇。目前,市場上已經有多家企業在進行顯卡的研發和生產,其中包括華碩、技嘉、微星等知名品牌。同時,中國本土企業也在不斷崛起,如影馳、索泰等。這些企業的產品不僅在性能上與頭部品牌相當,而且價格更加親民,同型號顯卡價格低5%-15%。因此,中國本土企業也將成為未來中國顯卡市場的主要競爭者。

(2)錯位競爭:隨著技術的不斷更新換代,顯卡行業也在不斷地向著高端、專業化方向發展。在這樣的背景下,部分企業開始采取錯位競爭的策略,專注于某一個細分市場,通過技術創新和服務升級來獲得競爭優勢。例如,七彩虹近幾年的發展中一直致力于游戲顯卡領域,通過不斷的技術創新和產品升級,成功地打造出了一系列高性能的游戲顯卡產品。

編輯:黃飛

?

電子發燒友App

電子發燒友App

評論