正在走來的Cloud 2.0時代,為云計算行業格局的變遷提供了機會,也使得看似結果明顯的云計算流派之爭有了新的可能性。

中國云計算市場正在經歷著十年之癢。

隨著云計算的邊界拓寬以及云技術與5G、AI、移動化等技術的銜接,豐富了未來的想象空間。

云計算正在進入Cloud 2.0時代,已經成為了行業共識。

云計算行業暗潮涌動。在昨天剛剛結束的百度云智峰會上,百度副總裁、智能云事業群組總經理尹世明宣布百度智能云將助推AI工業化時代來臨,加速產業智能化,并在大會上發布了20款智能計算新品。

而在前一天,騰訊云也宣布數據庫將全面進入新時代,發展方向也從“數據庫+云”模式轉向“云+數據庫”模式。基于這樣的判斷,騰訊云數據庫發布了五大新品。

如今,互聯網云計算廠商如何在陣痛期找到新的增長驅動力,傳統IT廠商能否打贏翻身之戰,成了各自需要思考的新命題。

是虛是實?財報中量化的云業務

日前,騰訊、阿里、百度先后發布了新一季的財報,云計算也已然成為這些互聯網巨頭財報中的一大新關注點。尤其是作為國內云計算市場的霸主,阿里云的成績則折射出了中國云計算市場的一些微小變化。

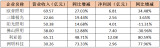

財報顯示,阿里云當季營收77.8億元,同比增長66%;上一季度,阿里云營收為77.26億元,同比增長76%。這意味著,阿里云環比增速幾乎停滯,同比增速在持續下滑,阿里云開始失速了。

阿里集團CTO、阿里云智能總裁張建鋒在阿里云上海峰會上表示,“全面上云的拐點到了,今年是從傳統IT向云計算全面轉移的拐點。”

在張建鋒看來,隨著全面上云時代的到來,更廣泛的政企客戶正在全面遷移至阿里云上,他們對云計算技術的采用程度也越來越深,從基礎設施上云和大數據上云,走向云上中臺和云上智能。

阿里的財報同時也表明,阿里云客戶群體多樣化增長,同時采用的高附加值產品服務越來越多,推動營收強勁增長,圍繞阿里云產生的龐大生態體系也正在加速企業全面上云的腳步。

同樣,過去一年,隨著騰訊宣布進行930調整,公司戰略向產業互聯網傾斜,對騰訊云這一業務投入了更多的資源。

在2019年一季財報中,騰訊首度把金融科技和企業服務作為獨立單元在定期報告中披露。到了2019年二季財報,騰訊披露其金融科技及企業服務收入為人民幣229億元,同比增長37%;拋除備付金余額利息影響后,騰訊金融科技和企業服務收入同比增長57%。

雖然,騰訊云業務依然沒有被單獨披露成績,但騰訊也在財報中規劃了云計算業務的路徑:擴大銷售團隊及產品類型,以獲得更多主要客戶及大型合同;通過與獨立軟件開發商及代理商建立緊密的合作伙伴關系,深化對中小型企業客戶的滲透。

騰訊云數據庫產品總監王義成告訴CV智識,“經過近兩年的發展,騰訊云發現目前互聯網公司上云的意識已經足夠了。從各家的財報來看,增長率都出現了不同程度的下滑。當下主流云計算廠商都在積極拓展新的垂直領域。”

實際上,騰訊多次投資財報中提到的“獨立軟件開發商及代理商”,就是想對外界釋放要專注于底層的信號。

在百度的Q2財報電話會議中,百度智能云第二季度業績數字公布,營收16億元人民幣,同比增長92%。百度AI to B 業務商業化成果顯著。百度智能云連續三個季度近三位數增長,成為百度財報新亮點。

百度創始人、董事長兼首席執行官李彥宏在內部信中表示,憑借著“云+AI”戰略,百度智能云發展迅猛。這要歸功于百度在AI基礎能力方面的長期先發優勢,以及AI給云服務帶來的產業重構機會。在產業智能化浪潮來臨之際,百度正處于前所未有的最佳位勢。

同時,據華為云官方資料,2019年第一季度華為云營收增長超過300%。據雷鋒網報道,雖然二季度數據還沒公布,但華為云的增量還要超過一季度,以2019年6月為例,華為的云業務單月收入同比2018年6月增長5.5倍,華為云規模客戶數增長了33倍。

此外,中國電信2019年Q1財報顯示,云改的全面推進,使云業務收入同比增長99.5%,云網融合引領DICT 業務加速發展。

需要注意的是,雖然AWS一直沒有公布過中國區的業務數據,但是一些第三方數據也反映了AWS在中國的發展勢頭。北京峰會上,光環新網總裁楊宇航透露,已在燕郊地區建立了能支撐2萬個機柜的更大的數據中心,未來將會成為華北地區最大的一個數據中心,容納接近2.5萬個機柜。

這也就不難解釋在中國少有的以本土云廠商為主導的云計算市場。不到兩年時間AWS躋身前四,已經是不錯的成績,雖然這與AWS在全球的絕對領先地位不太匹配。

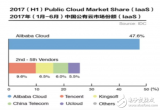

數據顯示,目前國內云計算市場被阿里、騰訊、中國電信、AWS、百度和華為等巨頭牢牢把持著八成以上的市場份額,市場高度集中。而隨著市場份額向巨頭不斷聚攏后,未來必然出現巨頭之間互相爭搶份額。

是和是戰?兩大流派等一個機會

一國外的月亮雖然沒有比國內圓,但是國外的云計算起步的確比國內早。

據報道,在國外市場根據云計算廠商出身的不同,業界將他們旗幟鮮明地分為了兩個流派:以亞馬遜、谷歌等互聯網公司為主的軟件流派和以IBM、惠普、思科等設備廠商為主的硬件流派。

互聯網的軟件公司與代表著傳統IT的硬件公司所選擇的方向就不盡相同,前者更專注于產品服務,而后者則更多的在硬件擴容與軟件服務上舉棋不定。

例如亞馬遜、微軟等公司,在最開始便構想出了超大規模通用計算操作系統的預想,也因此收獲了自研云計算操作系統,并將之實際應用在業務中。而對于硬件廠商來說,若是大力發展云計算,則與自身硬件業務沖突,若放棄,則會被行業大趨勢所淘汰。

過去5年間,全球云計算市場頭部玩家出現5次更迭,先是微軟取代IBM成為全球第二,接著阿里巴巴取代IBM、Rackspace等傳統IT廠商成為全球第三,同時谷歌后發制人,成為全球第五大云計算廠商。

全球云服務市場呈現出“3A競爭格局”,即以亞馬遜、微軟和阿里為首的第一集團不斷擴張份額,在云服務領域顯示出其他廠商難以阻擋的發展態勢,壟斷超7成的市場份額。

伴隨著阿里云優勢的持續擴張,騰訊向云計算資源的傾斜,即使非互聯網廠商擁有華為這樣迅速增長的新秀和穩定發揮的選手中國電信,中國云計算市場也沒有擺脫互聯網云廠商成為領頭羊的命運。

近日IDC發布的《中國公有云服務市場(2019第一季度)跟蹤》報告顯示, 2019第一季度中國公有云服務整體市場規模(IaaS/PaaS/SaaS)達到24.6億美金,同比增長67.9%。其中從IaaS和PaaS整體市場份額來看,阿里、騰訊、中國電信、AWS、百度、華為六家廠商總共占據了80.2%的市場份額。

IDC報告指出,中國公有云市場正進入一個新的發展階段。從早期的互聯網公司使用云計算來降低IT采購開支、應對高并發查詢交易,到過去2-3年部分大中型企業將非關鍵應用部署在公有云上進行 “試水”,2019年可望看到越來越多的企業級用戶將核心應用向云上遷移,以實現全面數字化轉型。

而Cloud 2.0時代,中國市場的兩派力量分化也逐漸顯現,以阿里為代表,包括AWS、騰訊和金山云等的互聯網云廠商和以華為為代表,在傳統政企市場積累多年優勢的非互聯網企業,如天翼云和浪潮云等。

除了天生的基因不同,兩派所服務的客戶也有不同側重,前者業務場景的優勢主要在電商、游戲、社交等互聯網領域,所以客戶也以中小型互聯網企業為主,而后者的客戶積累和服務主要為對數據安全性要求較高的傳統企業,所以客戶主要為政企行業的企業。

值得一提的是,在5G商業化加速之后,華為和電信將依靠自身的優勢進一步完善在云計算領域的布局。比如華為依靠芯片+設備的優勢將會在程度上加速在云計算的布局,這一年市場份額的瘋長33倍殺入前五就是最顯著的例子。

誰勝誰敗?戰場打法見真章

一不同的基因,不同的重點側重,也導致了兩派市場打法的不同。

首先,從互聯網廠商的布局來看,他們的思考還是按照C端的方法去做B端的市場。

以阿里云為例,尤其是在張建峰上任之前,阿里云一直都是用C端的方法做。在阿里云看來,只要做到足夠大的規模就可以盈利。

包括以前有人曾說騰訊沒有B端基因。但卻沒有人說阿里沒有B端基因,這是因為阿里云的規模足夠大,所以相對來說,這種劣勢不明顯,而騰訊的這種矛盾確實比較突出。

一位騰訊云業務的相關負責人也坦言,騰訊云確實是在用C端的思路和經驗賦能B端產業,騰訊云的大部分業務是會率先應用在騰訊自有業務上的,從而再進行行業復制。

但從打法上看,互聯網廠商相對也會比較忽略B端企業的行業規律。

一位不愿具名的業內人士表示,在C端,可能是一款應用就可以打天下的,比如淘寶、微信,是不可能因為一個小客戶而去改變整個架構的;然而,這種方式在B端卻并非走得通,B端面對的是各種各樣繁瑣的需求。即使一個很小的客戶,也會要求你有各種各樣的人去服務,去適配。

此外,阿里云一個在C端有天然優勢的廠商能夠在B端的云計算市場叱咤風云。其實,是因為它有一個好老師——AWS。說到底,阿里云就是在走AWS的老路,目前AWS就是這些互聯網廠商的天花板。即AWS能做到什么程度,國內互聯網企業最多也就能做到什么程度。

更何況,AWS是全球性的云計算廠商,而國內互聯網云計算廠商最多也是在中國,他們并不能蠶食AWS的市場份額,在一些發達地區,阿里云還遠不是AWS的對手,所以,國內互聯網廠商只能爭奪這一片小小的領地。

而在中國市場,AWS對具有先發優勢的阿里云、騰訊云還暫不構成威脅。業內觀點認為,本地化落地應該是造成AWS在中國和全球市場落差的主要原因。

所以,如何加速在中國市場的落地一直是AWS中國的首要戰略目標。從今年國內已經舉辦的兩場技術峰會來看,AWS加速中國落地的決心和投入都進一步加大了。

AWS的中國客戶中,很重要的一塊是有出海需求的中國企業。作為一家海外市場收入占比60%的知名互聯網企業,獵豹移動就是AWS的代表客戶之一。

不久前,AWS對中國區的換帥似乎預示著一個新的開始。7月11日,AWS正式宣布,任命亞馬遜中國總裁張文翊為AWS全球副總裁及大中華區執行董事。

張文翊2013年進入亞馬遜,曾經“在中國成功打造了強勁的Kindle業務”,此前她曾在英特爾有著長時間負責品牌營銷的經驗。

這標志著AWS中國區業務正式從榮永康時代進入張文翊時代。讓此前負責電商和擅長營銷的張文翊來掌舵AWS,也暗示了在中國區AWS與阿里云一樣的打法,即用C端思路拓展B端市場。

與之明顯不同的是,傳統做B端業務起家的IT廠商,會從最開始按照既定思路與方式去思考,這被業界看做是兩者布局最根本的區別。

華為GIV預測:2025年,全球所有企業都將使用云技術;基于云技術的應用使用率將達到85%。

一位接近華為云的知情人士也表示,華為云就是典型的做私有云,現在他們做公有云的思路就是混合云,繼續保持政企客戶。華為云營收能夠獲得如此迅猛地增長,據

測可能是因為合并了私有云的一部分業務。不過相比于騰訊和阿里,華為云的營收增長顯然是拿不出手的。

在產業云之前,華為已經在廣州上線了軟件開發云:基于30年軟件開發、企業服務經驗,華為把軟件開發能力變成一個標準化的平臺。產業云則要進入企業生產系統,傳統產業如何結合5G,結合人工智能,結合大數據,最終能夠實現產能升級、質量升級等目標。

同樣,中國電信天翼云在政務云方面也進行了大量的工作,目前已經在各地落地開花。中國電信與31個省、236個城市建立了智慧城市戰略合作關系,構建省級政務云平臺11個,地市級政務云平臺100余個,天翼云所服務的政府部門也涵蓋綜治、司法、稅務、教育、文化等多個部門。

由上不難看出,B端企業出身的做云和C端企業做云思路的不同主要是基于對自身對業務的理解和廠商基因的作用,即有什么樣的資源去匹配相應的能力,然后最后拿出各自的產品,這是一脈相承的,最終就造成他們的打法不同。

結語

正在走來的Cloud 2.0時代,為云計算行業格局的變遷提供了機會,也使得看似結果明顯的云計算流派之爭有了新的可能性。

2019年云計算市場硝煙彌漫,市場份額爭奪賽愈演愈烈,云計算廠商如何在變局之中保持優勢亦或強勢突圍,著實讓人期待。因為這不僅是企業的個人賽,更是意義深遠的團隊戰。

來源:CV智識

電子發燒友App

電子發燒友App

評論