當(dāng)手機(jī)界還回響著“LCD永不為奴”的聲音之時(shí),在OLED顯示屏的上游材料領(lǐng)域,早已有公司悄然開(kāi)始布局。

瑞聯(lián)新材是國(guó)內(nèi)OLED材料的領(lǐng)軍企業(yè)之一。經(jīng)過(guò)多年的發(fā)展,已開(kāi)發(fā)“OLED前端材料化合物”超過(guò)1300種,自主研發(fā)的合成路線超過(guò)1800種,產(chǎn)品實(shí)現(xiàn)了對(duì)“發(fā)光層材料”、“通用層材料”的全覆蓋。

Idemitsu、Dupont、Merck、Doosan、Duksan等國(guó)際領(lǐng)先企業(yè),占據(jù)全球OLED終端材料市場(chǎng)約70%份額,瑞聯(lián)新材已經(jīng)全部建立合作關(guān)系。

同時(shí),瑞聯(lián)新材還是國(guó)際領(lǐng)先的“單體液晶”生產(chǎn)商,憑借液晶單體產(chǎn)品,成為占據(jù)全球混合液晶市場(chǎng)約80%份額的龍頭企業(yè)德國(guó)Merck和日本JNC的核心供應(yīng)商,并與國(guó)內(nèi)主要混合液晶廠商八億時(shí)空(688181)、江蘇和成、誠(chéng)志永華建立穩(wěn)定合作。

近年來(lái),OLED的發(fā)展迅速,儼然一副將要取代LCD的趨勢(shì)。反觀LCD,過(guò)剩的產(chǎn)能不斷拉低LCD面板的價(jià)格,行業(yè)深陷“低谷”。

如此局勢(shì)之下,瑞聯(lián)新材將如何平衡這兩塊業(yè)務(wù)?它又能否在產(chǎn)品更新迭代的浪潮中乘風(fēng)而起?

榨干LCD全部?jī)r(jià)值

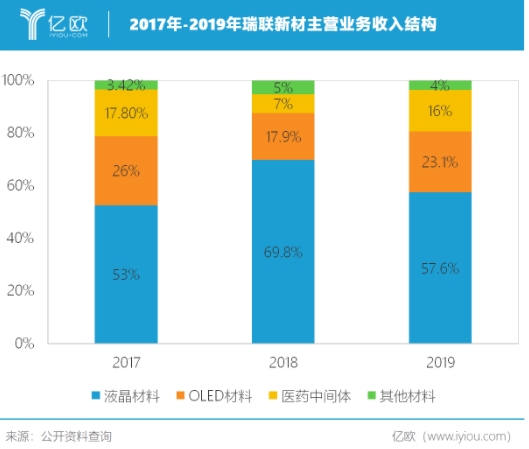

最近幾年,瑞聯(lián)新材業(yè)務(wù)規(guī)模穩(wěn)步增長(zhǎng),2017年至2019年,其營(yíng)收從7.2億元增長(zhǎng)至9.9億元,復(fù)合年均增長(zhǎng)率17.3%;凈利潤(rùn)也從7800萬(wàn)元增長(zhǎng)至1.48億元。

其中,液晶材料是瑞聯(lián)新材的營(yíng)收支柱,2017年至2019年,其液晶材料業(yè)務(wù)分別實(shí)現(xiàn)營(yíng)收3.78億元、5.97億元、5.69億元,占當(dāng)期總營(yíng)收的53.6%、69.8%、57.6%。

瑞聯(lián)新材所生產(chǎn)的液晶材料主要為單體液晶,單體液晶以不同比例混合在一起,便是在LCD面板制造中,最終用到的 “混合液晶”。

2019年瑞聯(lián)新材液晶單體產(chǎn)品的銷(xiāo)量,占全球市場(chǎng)的比重達(dá)到16%,能夠取得這樣的成績(jī)也得益于其與全球混合液晶龍頭德國(guó)Merck和日本JNC的深度合作。當(dāng)期,德國(guó)Merck和日本中村(JNC指定采購(gòu)商)是瑞聯(lián)新材前兩大客戶,它們合力貢獻(xiàn)了瑞聯(lián)新材接近一半的營(yíng)業(yè)收入。

不過(guò),雖然液晶材料業(yè)務(wù)依舊是瑞聯(lián)新材的主要營(yíng)收來(lái)源,但其營(yíng)收增長(zhǎng)卻出現(xiàn)下滑。與此同時(shí),瑞聯(lián)新材OLED材料營(yíng)收卻同比增長(zhǎng)50%,達(dá)到2.3億元。

在這兩個(gè)業(yè)務(wù)營(yíng)收規(guī)模的“此消彼長(zhǎng)”中,是否意味著LCD材料業(yè)務(wù)真的已經(jīng)觸頂?

瑞聯(lián)新材LCD材料業(yè)務(wù)其實(shí)還未達(dá)到上限,其液晶單體銷(xiāo)量一直保持增長(zhǎng),已從2017年的80.49噸增長(zhǎng)至2019年的131.08噸。液晶材料收入下降,主要是受到LCD面板價(jià)格下降的影響,上游材料價(jià)格因此相應(yīng)下調(diào)。

而隨著三星、LG等顯示面板生產(chǎn)廠商逐步減少或退出LCD產(chǎn)能,世界產(chǎn)能進(jìn)一步向中國(guó)轉(zhuǎn)移,LCD的價(jià)格也正在逐步回暖。

此外,下游LCD顯示面板的市場(chǎng)也仍有一定發(fā)展空間。

這是因?yàn)椋m然OLED的發(fā)展正在逐步侵蝕LCD的市場(chǎng),但LCD目前仍是平板顯示市場(chǎng)的主流,2019年全球平板顯示市場(chǎng)規(guī)模約為1052億美元,其中LCD面板市場(chǎng)規(guī)模約為793億美元,占比為75.37%。

在LCD電視面板大尺寸化趨勢(shì),以及5G等新一代信息技術(shù)的帶動(dòng)下,LCD面板市場(chǎng)規(guī)模也將保持持續(xù)增長(zhǎng)的趨勢(shì)。根據(jù)IHS數(shù)據(jù),2019年,全球LCD顯示面板的出貨面積為2.16億平米,預(yù)計(jì)到2023年,LCD面板的出貨面積預(yù)計(jì)將增至2.39億平方米。

屆時(shí),作為L(zhǎng)CD面板的上游材料供應(yīng)商,瑞聯(lián)新材繼續(xù)受益可期。

為了迎接液晶材料需求的增加,瑞聯(lián)新材此次申請(qǐng)上市的募投項(xiàng)目中就擬募集3億元資金,用于新建兩個(gè)高端液晶顯示材料生產(chǎn)車(chē)間。

搶先布局OLED

縱觀顯示技術(shù)發(fā)展歷程,從“CRT電視”到“等離子電視”,再到如今的LCD,新老技術(shù)交替屢見(jiàn)不鮮。曾在與等離子顯示技術(shù)的角逐中勝出的LCD,如今也面臨OLED的沖擊。

OLED,即“有機(jī)發(fā)光二極管”,而OLED顯示屏則是利用有機(jī)發(fā)光二極管制成的。根據(jù)驅(qū)動(dòng)方式的不同,OLED也可以分為“PMOLED”和“AMOLED”,其中AMOLED是當(dāng)前發(fā)展的主要方向。

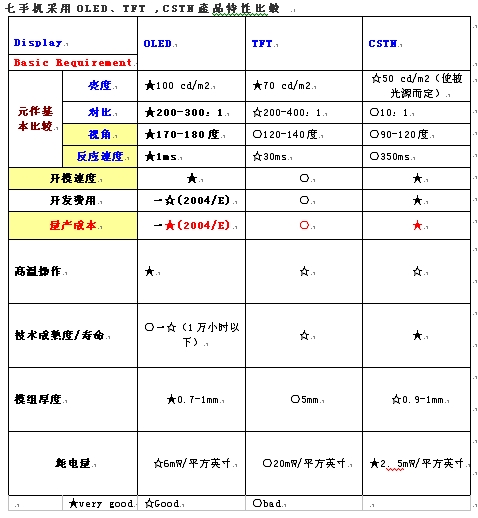

從LCD和OLED的發(fā)光原理上看,LCD發(fā)光主要依靠“背光模組”,而背光模組通常由大量的LED背光燈組成,液晶材料則相當(dāng)于“光閘開(kāi)關(guān)”。與LCD不同,OLED則不需要背光模組,也不需要控制光量的液晶層,它能夠?qū)崿F(xiàn)自發(fā)光。

而且更重要的是,由于OLED顯示屏的結(jié)構(gòu)與LCD顯示屏不同,LCD中需要用到的“濾光片”、“偏光片”、“背光源”和“混合液晶”都被“OLED終端材料”所取代,因此在整個(gè)面板制造中,OLED材料成本占比遠(yuǎn)遠(yuǎn)大于液晶材料成本占比。OLED材料成本占OLED面板材料成本的比重約30%。

其中,發(fā)光層材料是OLED終端材料的核心部分。按照發(fā)光顏色的不同,發(fā)光層材料可分為藍(lán)光、紅光和綠光材料。

目前,瑞聯(lián)新材產(chǎn)品已經(jīng)覆蓋這三種發(fā)光層材料,并實(shí)現(xiàn)規(guī)模化銷(xiāo)售。同時(shí),瑞聯(lián)新材也是是國(guó)內(nèi)少數(shù)能規(guī)模化生產(chǎn)OLED材料的企業(yè),2019年其在全球“OLED升華前材料”市場(chǎng)的占有率約14%。

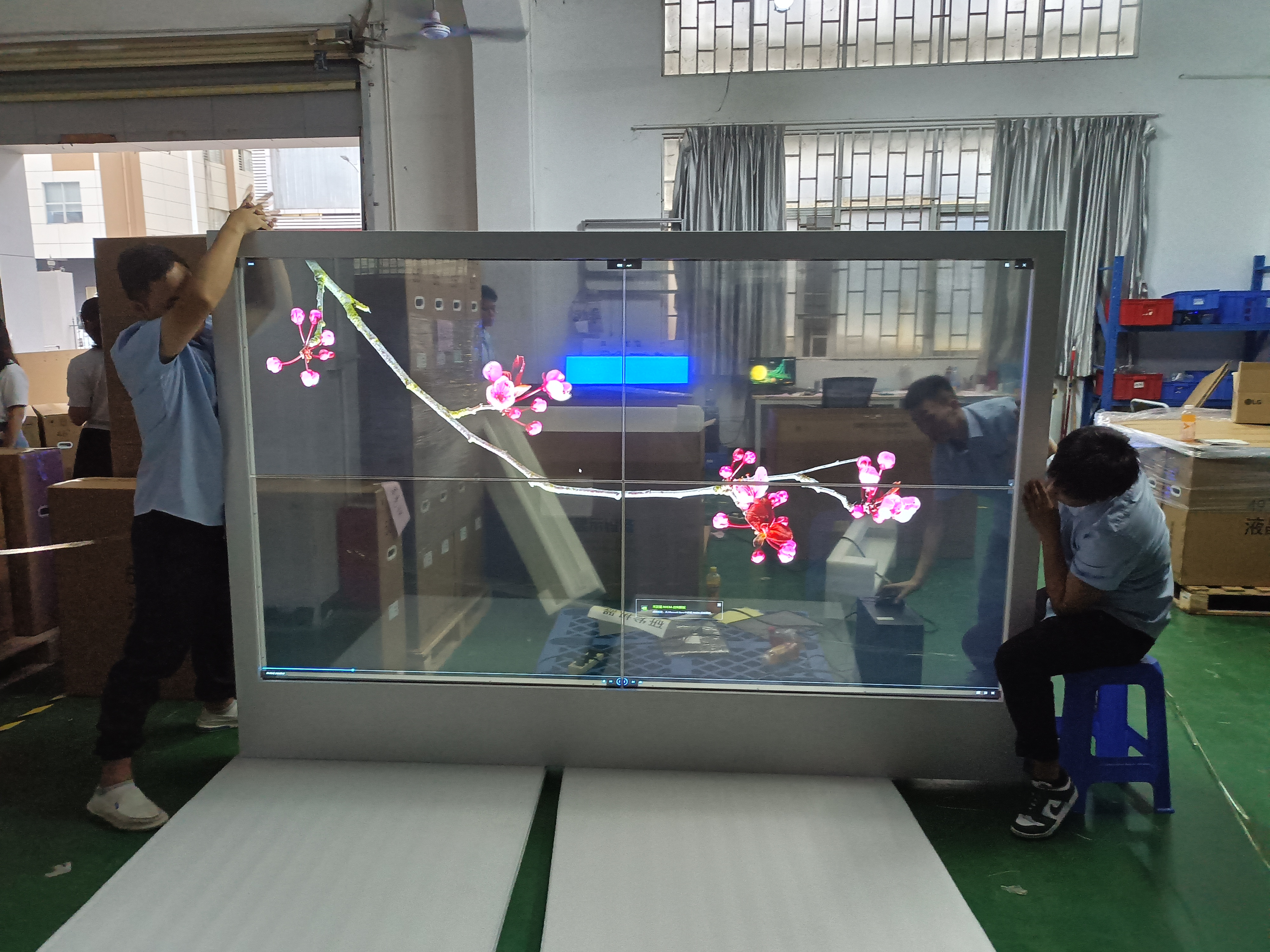

得益于構(gòu)造相對(duì)簡(jiǎn)單,OLED面板相對(duì)LCD面板更輕、更薄,同時(shí)OLED的材料特性也使得其可以實(shí)現(xiàn)柔性顯示和透明顯示。這些特性也促使OLED面板在智能手機(jī)、VR以及智能手表等領(lǐng)域逐漸取代LCD面板,成為設(shè)備制造商的新選擇。

以手機(jī)為例,各大手機(jī)品牌的旗艦機(jī)紛紛放棄液晶顯示屏(LCD)轉(zhuǎn)而投向OLED的懷抱,連LCD忠實(shí)用戶蘋(píng)果,也在它的X、Xs系列采用了OLED顯示屏。

但受限于蒸鍍技術(shù)、良品率等原因,OLED的價(jià)格也明顯高于LCD,并且短時(shí)間內(nèi)OLED材料的市場(chǎng)也將集中在中小尺寸屏幕產(chǎn)品。

不過(guò),不同于已經(jīng)進(jìn)入存量競(jìng)爭(zhēng)的LCD面板市場(chǎng),OLED市場(chǎng)可以說(shuō)是一片藍(lán)海。

作為新型顯示技術(shù),近年來(lái)OLED顯示的商業(yè)化應(yīng)用越來(lái)越多,AMOLED面板的出貨面積也從2014年的155萬(wàn)平方米增長(zhǎng)至2018年的659萬(wàn)平方米,復(fù)合增長(zhǎng)率達(dá)到43.6%。據(jù)IHS的預(yù)測(cè),到2023年,AMOLED顯示面板的出貨面積將增至2243.48萬(wàn)平方米。

而下游的放量,也將推動(dòng)上游OLED原材料產(chǎn)業(yè)的發(fā)展。IHS也預(yù)測(cè)到,2019年OLED終端材料市場(chǎng)的需求約為82.34噸,較2018年增長(zhǎng)42.36%。 未來(lái)隨著OLED顯示面板產(chǎn)量的不斷增長(zhǎng),OLED顯示材料的需求也將繼續(xù)擴(kuò)大。

屆時(shí),瑞聯(lián)新材作為OLED前端材料供應(yīng)商,其OLED業(yè)務(wù)規(guī)模將迅速擴(kuò)張。

掘金醫(yī)藥中間體領(lǐng)域

僅僅是顯示材料市場(chǎng)已經(jīng)不能滿足瑞聯(lián)新材的胃口,它還將業(yè)務(wù)延伸至“醫(yī)藥中間體”領(lǐng)域,成功拓展了醫(yī)藥“CMO/CDMO”業(yè)務(wù)。

在液晶材料營(yíng)收出現(xiàn)下滑時(shí),瑞聯(lián)新材的整體營(yíng)收能夠繼續(xù)保持增長(zhǎng),除了OLED材料業(yè)務(wù)外,也有醫(yī)藥中間體一半的功勞。2019年,醫(yī)藥中間體業(yè)務(wù)營(yíng)收1.56億元,同比增長(zhǎng)160%。

所謂CMO,即“醫(yī)藥合同生產(chǎn)”,是指接受制藥公司的委托,提供“醫(yī)藥中間體”、“原料藥”、“醫(yī)藥制劑”等的定制生產(chǎn)等服務(wù)。

而CDMO的出現(xiàn), 則是隨著藥企不斷加強(qiáng)對(duì)成本控制和效率提升的要求,單一代工生產(chǎn)服務(wù)已經(jīng)無(wú)法完全滿足客戶需求。藥企希望CMO企業(yè)能夠利用自身技術(shù)積累承擔(dān)更多工藝研發(fā)、 改進(jìn)的創(chuàng)新性服務(wù)職能,幫助藥企提高合成效率并最終降低制造成本。

目前,多數(shù)跨國(guó)制藥企業(yè)為了降低藥品研發(fā)生產(chǎn)成本,會(huì)選擇委托CMO企業(yè)生產(chǎn)定制化的中間體、原料藥,通過(guò)專業(yè)化分工來(lái)提高新藥研發(fā)效率。

根據(jù)Business Insights的統(tǒng)計(jì),2017年中國(guó)CMO的市場(chǎng)規(guī)模約為314億元,到2021年,中國(guó)CMO市場(chǎng)規(guī)模預(yù)計(jì)將增至626億元,復(fù)合增長(zhǎng)率約18.83%。

醫(yī)藥中間體是指生產(chǎn)“原料藥”之前的各類(lèi)化合物,雖然看似與顯示材料風(fēng)馬牛不相及,但本質(zhì)上都屬于有機(jī)材料。能夠成功跨界,也要?dú)w功于瑞聯(lián)新材在顯示材料領(lǐng)域積累的大量“化學(xué)合成”、“純化”、“痕量分析”及“量產(chǎn)體系”等技術(shù)經(jīng)驗(yàn)。

而瑞聯(lián)新材受托完成合成路線工藝研發(fā)及規(guī)模化生產(chǎn)的“PA0045”,是當(dāng)前醫(yī)藥中間體的主要營(yíng)收來(lái)源,2019年P(guān)A0045產(chǎn)品營(yíng)收1.44億元,占醫(yī)藥中間體總營(yíng)收92.3%。它也是某治療非小細(xì)胞肺癌新藥的醫(yī)藥中間體,該肺癌治療藥物已在日本、美國(guó)、歐洲等地注冊(cè)上市。

雖然,瑞聯(lián)新材開(kāi)發(fā)出的成熟的醫(yī)藥中間體數(shù)量相對(duì)較少,但瑞聯(lián)新材處于在研階段的醫(yī)藥中間體項(xiàng)目超過(guò)10個(gè),隨著在研產(chǎn)品對(duì)應(yīng)終端制劑研發(fā)階段的推進(jìn),更多的醫(yī)藥中間體將逐漸兌現(xiàn),醫(yī)藥中間體將成為聯(lián)瑞新材的又一大核心業(yè)務(wù)。

有機(jī)材料領(lǐng)域多年的深耕,瑞聯(lián)新材得以建立起以液晶顯示材料為核心的多元化業(yè)務(wù)體系。眼下,OLED取代LCD成為顯示技術(shù)的主流已是大勢(shì)所趨,瑞聯(lián)新材也做好兩手準(zhǔn)備,在LCD依舊處于“當(dāng)打之年”榨干它的每一滴價(jià)值,同時(shí),布局未來(lái)OLED,等到LCD開(kāi)始衰落之時(shí),OLED將繼續(xù)保障其不受影響。而隨著CMO業(yè)務(wù)的逐步成熟,也將為瑞聯(lián)新材的業(yè)績(jī)?cè)鲩L(zhǎng)提供更多可能。

? ? ? ?責(zé)任編輯:tzh

電子發(fā)燒友App

電子發(fā)燒友App

評(píng)論