上世紀九十年代以前,LED產業處于發展前期,產品色系單一、價格較高,應用市場主要由信號燈、指示燈、單色顯示屏等需求拉動;上世紀九十年代中后期開始,LED產業進入快速發展階段,藍、綠光技術的發展與產品價格的下降使得LED在中小尺寸背光、全彩顯示屏等商用領域得到迅速推廣,并成為當時LED市場發展的主要驅動力;隨著技術的不斷成熟以及價格的進一步降低,LED將在家居照明、商業照明、工業照明等領域逐步滲透,形成潛力巨大的應用市場,未來隨著植物照明、Mini LED&Micro LED、車用照明等行業的發展,LED仍將保持快速增長。

據高工產研LED研究所(GGII)數據顯示,2017年中國LED行業總體規模6368億元,同比增長21%,其中LED上游芯片、中游封裝、下游應用產值規模分別達到188億元、870億元、5310億元,分別同比增長29.7%、18.05%、21.79%,GGII預計2018-2020年中國LED產業產值規模復合增長率將達18%左右,2020年中國LED產值規模將突破1萬億。

2018年led產業新格局

隨著各國將白熾燈淘汰推上日程,經歷了一輪起落的LED似乎又煥發了生機。縱觀整個LED產業鏈,我們可以看到,LED 芯片領域是LED 產業鏈的高毛利環節,行業平均毛利率較高,未來高盈利能力大概率將持續:

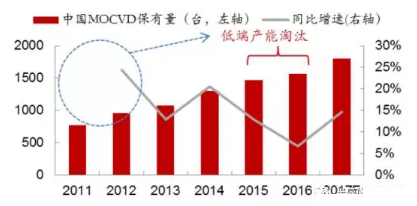

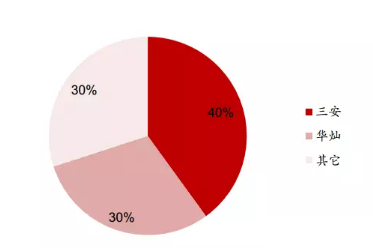

1)行業歷經洗牌后,低端產能被淘汰,國內大廠大規模擴產高端產能,搶占市場份額,行業走向寡頭壟斷的局面, 17 年末三安和華燦在國內的市占率有望提升至 40%和 30%,大廠具備的資金、技術和規模優勢將加寬護城河。

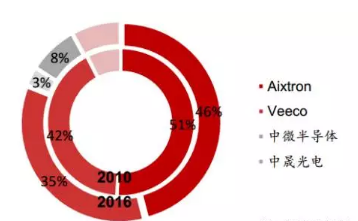

2)上游 MOCVD 設備環節,國內廠商如中微半導體和中晟光電已逐漸打破國外壟斷格局, 2016 年兩家在國內的市占率已超過 10%,國產化有望推動設備成本降低。

3)芯片大廠向上游整合,三安和華燦的襯底藍寶石材料都具備自產能力, 原材料自產進一步提高盈利能力。

基于此,我們來看一下你不知道的LED芯片江湖

LED芯片漸熱,產能向國內轉移

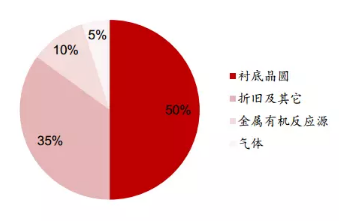

經過多年的發展,LED 芯片的價格已通過光效的提升得以降低。芯片生產的成本主要有可變成本和固定成本兩部分,可變成本包括襯底、金屬有機反應源和氣體等約占 65%,固定成本包括折舊及其它約占 35%。

LED芯片的制造成本

廠商技術的提升帶來 LED 光效的提高,單位面積外延片上可切割的芯片數量增加,芯片成本下降,芯片價格亦逐年下降。

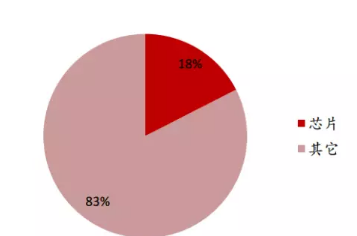

芯片作為 LED 產品的重要組成部分,占產品成本的比例高。以通用照明為例,芯片占通用照明產品成本的 18%。

以照明產品為例, LED 芯片占成本 18%

芯片價格的下降直接促使 LED 燈泡產品價格的下降(價格約是節能燈的 1.3 倍),較低價格推動LED 照明滲透率的快速提升。從 2011 年開始 LED 照明滲透率迅速提升,到 2016 年,全球 LED照明滲透率接近 30%,預計到 2020 年將超過 60%。

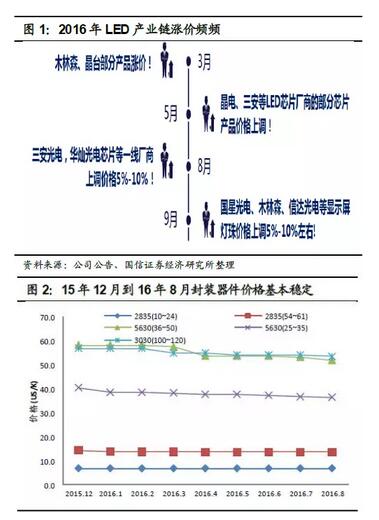

供給端收縮引發并驅動 LED 芯片行業景氣轉好。 2014 年以來 LED 芯片的產能明顯過剩, LED 芯片的價格被不斷壓低、利潤空間被擠壓等導致企業虧損, LED 芯片龍頭晶元光電以凍產和漲價的方式扭轉虧損的局面。 2016 年年初, LED 芯片龍頭晶元光電率先關閉藍光 LED 芯片產能的20%?25%。作為龍頭企業,晶元光電占據市場份額大,其供給端收縮促使 LED 芯片供需結構得以改善。 2016 年 5 月晶元光電又將部分藍光芯片價格調漲,幅度最高達 15%,隨后三安、華燦等LED 主流廠商提價,行業供給過剩的格局被打破。

LED 芯片公司自 2016 年以來陸續提價

LED 芯片高端產能緊缺,國內三安光電、 華燦光電等龍頭廠商受益。 2017 年國內主流芯片廠轉向高端產能并進行擴產,三安光電預計 2017 年擴產 30%-40%,華燦光電將擴產翻倍以上,由于多年持續布局高端產品并進行大額的研發投入,華燦光電和三安光電在高端芯片的性能已達國際領先水平。

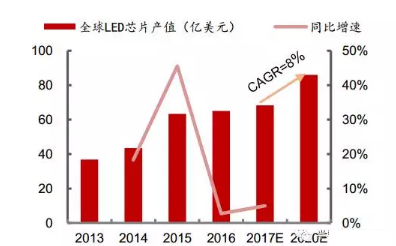

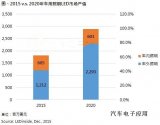

下游需求增長是新增產能消化的途徑之一。 LED 照明行業是 LED 應用比重最大的部分,占整體應用市場的比重達 48%,其需求也將帶動 LED 市場發展。 2016 年全球 LED 照明行業的市場規模約為 350 億美元,到 2020 年有望提高至 650 億美元,將拉動新增產能的消化。受到需求增長的影響, 2017-2020 年 LED 芯片產值年復合增長率將達到 8%,到 2020 年全球 LED 芯片產值將超過80 億美元。

LED 芯片行業市場規模(億美元)及未來增長預測

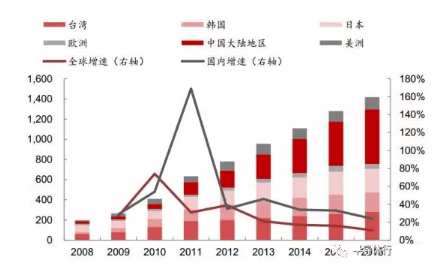

中國 LED 芯片在全球的市占率持續提升,海外訂單轉移將是消化新增產能的另一重要途徑。經過LED 行業洗牌,海外 LED 芯片企業減產,三星、LG 關停部分產能,Cree 在高功率芯片上減產 25%,國外芯片企業將部分產品移交至國內企業進行代加工, 2016 年國內芯片出口占國內芯片總產值的9.6%,同比提高 1.6 個百分點,同時國內產能增速為 24%,超過全球增速 13 個百分點, 2017 年國外外延芯片減產、訂單轉向國內的局面仍將延續。

海外企業不斷減產外延芯片[左軸: 地區產能(萬片/月,以 2 寸片計算), 右軸: 增速(%) ]

海外訂單轉移主要由于海外 LED芯片企業競爭力已不如國內,國內 LED芯片廠商的成長更為可期。國內 LED 芯片企業相對更強的盈利能力將有利于規模擴張。與晶元光電相比,華燦光電、三安光電的毛利率、凈利率等盈利指標都更好。晶元光電雖然營業收入規模大,但由于生產成本高,其盈利能力不佳。海外 LED 芯片廠多與晶元光電有類似的盈利問題,競爭力大不如國內企業,而海外的芯片產能仍占比較高,因此海外產能轉移帶來的訂單仍有持續增長空間。

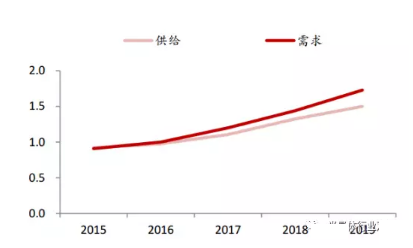

在海外產能轉移、下游需求增長和國內大廠大力擴產的市場情況下,我們大致測算了未來幾年 LED芯片行業的供需情況。 LED 芯片的測算在外延片的基礎上進行調整,外延片產量根據 MOCVD 設備的數量進行測算,測算以全年為準,并假設 2016 年芯片的需求數為 1。

供給端: 1)海外產能關停,國內擴產情況。 2)低端產能逐步淘汰,以 Veeco 為例,設備每 4 年面臨一次重大升級,未來應逐步淘汰 2012-2014 年的機型,全球購置的折合 K465i 機型 MOCVD約為 800 臺,目前全球保有量為 3100 臺,保守估計每年淘汰 100 臺。

需求端: 1)隨著成本的演進,單片外延片可切割的芯片數量增加,根據每年平均光效提高約 10%,則可切割的芯片數量增加 1.1 倍。 2)下游應用市場規模增長,根據 Trendforce 的預測,全球應用市場規模年復合增長率為 8%,考慮芯片成本每年下降 10%,折算外延片出貨量。

根據測算,伴隨低端設備出清, 我們預計本輪供給缺口從 2017 年到 2019 年將持續存在

全球LED芯片供給和需求預測

行業競爭格局改善,邁向寡頭壟斷

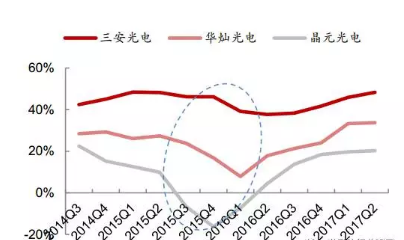

行業歷經洗牌,呈現壟斷競爭格局。在行業發展及政府補助的雙重驅動下,大量廠商涌入,導致行業競爭力量較為分散。 2015 年晶電為擴大市場份額挑起價格戰, LED 芯片市場價格出現斷崖式下跌,芯片廠商的毛利率下滑。

15Q4-16Q1 芯片廠商毛利率低

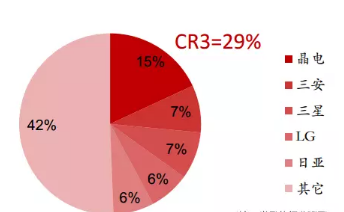

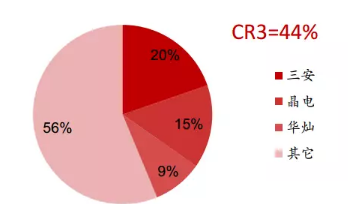

在價格跳水的市場環境下,設備和技術落后的小廠生產效率低、成本無法支撐,擠出效應明顯,2009 年國內共 60 余家廠商, 2016 年僅存 20 家左右,且行業歷經洗牌后集中度大幅上升, CR3從 2009 年的 29%上升至 2016 年的 44%。

2014 年全球 LED 芯片競爭格局

2016 年全球 LED 芯片洗牌后呈現寡頭競爭格局

低端產能被淘汰后,行業產能過剩的情況得以扭轉,全球 LED 外延片供需狀況得到改善。

2016 年全球 LED 外延片供給量已小于需求量(單位:萬片)

供需結構的改善帶來廠商利潤空間的逐漸釋放, 16 年芯片價格逐漸回升,芯片廠商的毛利率得以恢復。

隨著海外產能向國內轉移,國內大廠具備資金、技術和規模優勢,積極擴產、搶占市場份額。 同時,2011-2012 年國內小廠商大幅擴產增加的 MOCVD 因生產效率不及新型設備,在 2015-2016 年作為低端產能出清淘汰, 考慮到政府補助減少,而小廠不具備資金能力購買新型設備,小廠關停,洗牌效應明顯,國內大廠的市占率進一步提高, 競爭更為集中, 行業走向寡頭壟斷格局。預計到 2017年末,國內市場 CR2 將達到 70%,國內巨頭三安和華燦的市占率將分別達到 40%和 30%。

2011-2017 年國內廠商 MOCVD 設備保有量

大廠優勢凸顯,增厚行業進入壁壘。 LED 芯片行業所需的資金和技術均具有較高的壁壘。資金方面,芯片廠家的固定資產規模普遍超過 10 億元,以制備外延片必備的生產設備 MOCVD 為例,2016年 124 片機的價格超過 200 萬美元。技術方面,光效的提升需要技術水平作支撐,光效越高,一定面積切割的芯片數量越多,成本越低, 三安、華燦等國內大廠光效遠超世界中位數,技術優勢突出。

預計 2017 年底國內市場市占率情況

國產設備切入,加速LED芯片洗牌

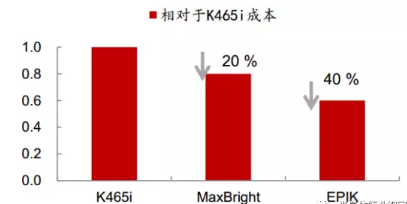

MOCVD 是 LED 芯片最重要的上游設備,主要用于 LED 外延片的生長,具備以技術為核心、 更新換代快、價格下降明顯的特點。此外, 由于龍頭廠商持續投資,設備廠提前把最新設備放在龍頭企業里用,量產時調試時間更短。 技術更迭致使效率提高、成本下降:以 Veeco 的三代 MOCVD 設備為例, EPIK 系列折合 2 寸片單批次產能是 K465i 的 4.4 倍,而成本則下降 40%。

以 Veeco 為例 MOCVD 設備更新周期短

不同機型成本比較

國內 MOCVD 廠商憑借價格優勢已切入三安、華燦供應鏈, 國外廠商的壟斷格局逐漸被打破。 2016年,本土企業中微半導體和中晟光電的 MOCVD 在國內的市占率分別達到 3%和 8%,國產 MOCVD市占率超過 10%。

國產 MOCVD 設備市占率已超過 10%

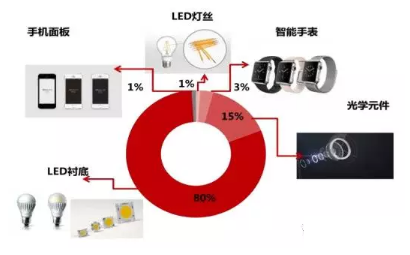

LED 芯片所需的襯底是藍寶石的主要應用, 2016 年占應用結構比重達到 80%。

2016 年 LED 襯底占藍寶石應用比例 80%

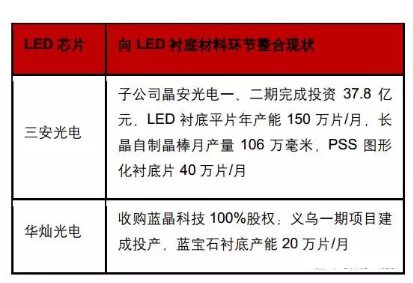

近年來, LED 芯片廠商向上游襯底材料整合, 如龍頭廠商三安通過子公司晶安光電布局藍寶石襯底業務,華燦光電通過收購藍晶科技 100%的股份整合上游,兩家巨頭均已具備自產能力。 通過向前整合,進一步奠定高盈利能力的基礎。

LED 芯片廠商向上游襯底材料整合,已具備自產能力

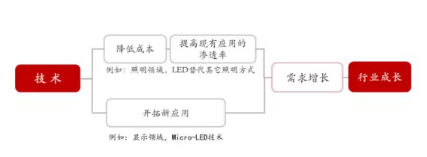

技術推動行業成長, Micro LED 引領趨勢

技術發展將主導行業的未來走向,具備技術實力的廠商將從競爭中脫穎而出。一方面,技術的進步可以降低成本,提高 LED 在現有應用領域如照明領域的滲透率,另一方面,技術的進步可以開拓新應用,如 Micro LED 可應用于顯示領域,有望促進 LED 芯片需求量的提升。

技術是 LED 芯片行業發展的核心因素

超小間距 LED(Micro-LED)指代 LED 微縮化和矩陣化技術。 在一個芯片上集成高密度微小尺寸的 LED 陣列,使其體積約為目前主流 LED 大小的 1%。 每一個像素均能夠定址、單獨驅動發光,將畫素點矩陣由毫米級降低至微米級。

Micro-LED 承接 LED 的高效率、高亮度、高可靠性及反應時間快等特點,而耗電量僅為 LCD 的10%, 色飽和度接近 OLED, 被視為新一代顯示技術的完美應用。與同樣是自發光顯示的 OLED相比, Micro-LED 亮度比其高 30 倍,解析度可達 1500PPI,相當于 Apple Watch 采用 OLED 面板達到 300PPI 的 5 倍之多,色彩也比 OLED 更容易調試,使用壽命更長。由于系統的體積和重量可再縮小,兼具低功耗、反應快等特質,穿戴設備是其最有機會導入的領域。

Micro-LED 憑借相對 LCD、 OLED 不可替代的優勢,具備廣闊的應用商機。 對于分辨率在 600PPI以上的顯示領域, Micro-LED 未來有望取代 LCD、 OLED 成為面板顯示器的主流技術,而省電特質使其可適用于 AR/VR 頭盔及智能手表等穿戴式裝置熒幕,并適合作為戶外顯示面板、頭戴式顯示器(HMD)、汽車抬頭顯示器(HUD)所用。此外,未來 Micro-LED 有望應用于汽車儀表盤以及消費電子方面的筆記本電腦、智能手機等設備。

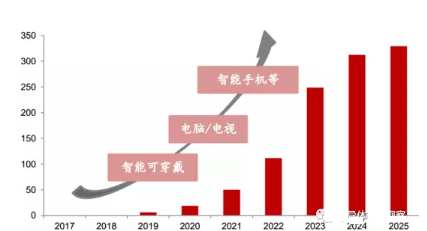

從短期來看,大小尺寸兩頭發力,有望最先實現量產。從產業化進度來看,目前 Micro-LED 技術產業化有較大不確定性,而屏幕越小,產業化難度越低,如 OLED 最先在小屏幕領域的手表和手機獲得大規模應用。隨著蘋果有可能在未來 Apple Watch 產品中使用 Micro-LED 顯示技術,Micro-LED 的產業化進程也有望從智能手表、虛擬現實和可穿戴設備等小屏幕顯示領域開始。

Micro-LED 應用商業化量產速度預測

Micro-LED 技術提高有望帶來芯片用量的大幅增長。根據測算,每 1 億臺 Micro-LED 智能手表、電腦和電視將分別消耗超過 70 萬片、 3000 萬片和 15 億片 2 寸外延片產能。當 Micro-LED 在消費電子終端年出貨滲透率達到 50%時,即手機 9 億部、智能手表 0.2 億只、電腦 2.2 億臺、電視 1.1億臺,按照折合每片 2 寸片 200 元的價格計算, Micro-LED 芯片市場規模將達到 3800 億元,遠超過現有的 450 億元,市場發展空間巨大。

隨著技術和成本瓶頸的逐漸突破, Micro-LED 顯示器市場有望從 2018 年開始快速成長, 在 2025年達到 3.3 億臺的出貨量。根據 Yole 的預測數據,一旦 Micro-LED 能夠克服既有挑戰并建立其供應鏈,則有望最早從智能手表切入進入商業化量產階段,并加速其技術與供應鏈的成熟,從而在電視、平板電腦、筆記本電腦等領域逐漸展開應用。而智能手機的應用導入可能要到 3-5 年以后,但未來有希望快速滲透到超過 50%的顯示器市場占有率。

Micro-LED 顯示器市場出貨量預測

電子發燒友App

電子發燒友App

評論