最近,動力電池領域上演了一出“羅生門”。

“特斯拉采購的無鈷電池究竟是什么?”這則消息幾經反轉,戲耍了不少人。

“無鈷電池=磷酸鐵鋰電池”的消息一出,迅速掃蕩了不可一世的“鈷奶奶”,把磷酸鐵鋰概念股捧上神壇。

這邊分析師剛寫好磷酸鐵鋰的研報,那邊特斯拉在抖音上一條“無鈷,不代表一定是磷酸鐵鋰”的神回復,又讓暴漲的磷酸鐵鋰偃旗息鼓,人們開始猜測起新型動力電池的其他可能。

憑借一條采購消息,先宰了鈷,又殺了鋰,特斯拉在動力電池領域的話語權可見一斑。

如今《財經》的報道再度讓事件回歸原點:特斯拉今年向寧德時代采購的就是磷酸鐵鋰電池。

為什么在這次動力電池采購的消息上,特斯拉秘而不宣甚至誤導市場呢? 特斯拉投向磷酸鐵鋰電池這一票又將引起哪些連鎖反應呢? 下面來詳細拆解。

特斯拉的里子和面子

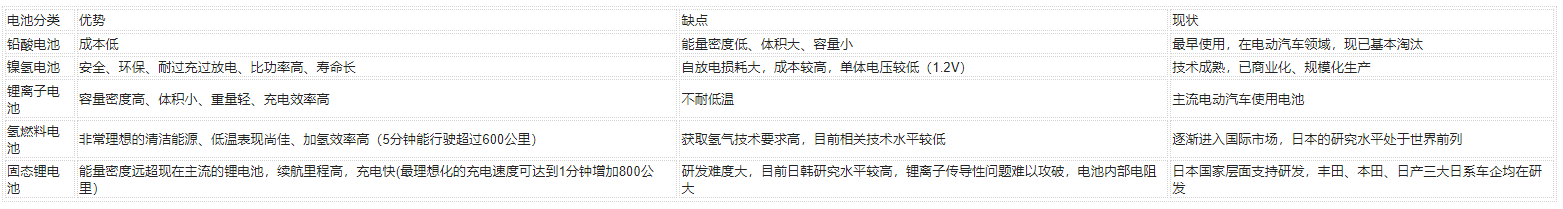

目前,動力電池領域發展成熟技術路線有兩條:含有鈷的三元電池、不含鈷的磷酸鐵鋰電池。

很明顯,動力電池是否有“鈷”,本就是個二選一的問題。也難怪外界聽到特斯拉采購無鈷電池的消息,就認定是磷酸鐵鋰電池。

還有,動力電池“無鈷化”的最大動機就是因為鈷金屬太貴,而磷酸鐵鋰恰勝在價格便宜,出于降成本的需求,也該選磷酸鐵鋰。

理所當然的事情,為什么特斯拉一開始不能大大方方地承認呢? 因為特斯拉要面子。

自2019年開始,特斯拉Model 3在國內的售價就一降再降,今年初,國產基礎版Model 3補貼后售價擊穿了30萬(含基礎版Autopilot),業界直呼“特斯拉的屠殺來了”。

降價給特斯拉帶來收益很明顯:Model 3成了銷量支柱,中國成為了最重要的市場。

根據上個月特斯拉向SEC(美國證券交易委員會)提交文件顯示,2019年特斯拉在中國市場營收達到29.79億美元(約合人民幣208億元),同比大增69.55%。

支撐國產Model 3降價一大原因是供應鏈本土化進程加速。《財經》報道提到,這次采購寧德時代的磷酸鐵鋰電池,只用于國產特斯拉Model 3/Y。這是特斯拉國產化、降成本的關鍵一步。

興業證券預估,在特斯拉采用國產供應鏈后,國產Model 3具備最大27%-34%的降價空間,最低售價或低至19.7萬元。

這樣看,留給特斯拉的“價格”牌還有很多可以打。

但一味地降成本降價格搶市場的做法,也和特斯拉對外一貫輸出的創新、科技、高端的品牌調性格格不入。

全球電動汽車標桿從神壇上走下,在中國市場上先發制人把價格越玩越低,哪里還有一點科技新貴的樣子。

況且磷酸鐵鋰因為續航短能量密度低的短板,一度是低端乘用車標配,如今出現在特斯拉的產品上,難免給人一種“降標減配”的暗示。

雖然為了賺取市場份額,特斯拉會將降價策略進行到底,但為了自身的品牌形象,特斯拉要規避這些“降本、減配”關聯的消息。

換句話說,這場動力電池羅生門,像是特斯拉的公關策略。 但特斯拉的這次選擇,對寧德時代、磷酸鐵鋰電池乃至中國新能源汽車市場都產生了重要影響。

寧德時代了卻心結

對于寧德時代來說,與特斯拉的“一紙婚約”,顯然要比供貨哪種電池更重要。

特斯拉與舊友松下撕破臉后,與寧德時代的關系迅速從幕后轉向臺前。雖然經歷長達一年多的辟謠與談判拉扯,借著這次“無鈷電池”風波,寧德時代親自實錘了和特斯拉簽訂量產供貨定價協議的消息。

對于動力電池國際巨頭寧德時代來說,供貨名單里,本田、現代、豐田、戴姆勒、寶馬、大眾、路虎、雪鐵龍等國際巨頭赫然在列,獨獨缺了特斯拉,這算得上一個心結。

這次拿下特斯拉的訂單,寧德時代就圓滿實現大滿貫配套,完成了對全球頭部電動車企全覆蓋。

《財新》報道顯示,這次雙方初步約定的供貨量不少于特斯拉上海超級工廠(一期)規劃產能的40%。 根據信達證券的預測的數據,特斯拉上海工廠規劃一期產能25萬輛/年,以Model 3 單車帶電量 60KWh/輛測算,對動力電池需求將提升至約15GWh/年。

這樣估算下來,特斯拉的訂單將給寧德時代帶來出貨量20%的預期增長,也難怪近期寧德時代接連發公告,大舉擴充產能。

2019年寧德時代三元和鐵鋰電池裝機量均排第一 從宏觀的層面來看,雖然眾多國內企業切入了海外車企新能源汽車的零部件供應,但在核心的“三電設備”(電機、電控、電池)領域一直缺位。

此次特斯拉將寧德時代納入供應體系,從側面也證明了我國動力電池制造產業鏈,獲得了國際認可。

對中國制造來說,是一件揚眉吐氣的事。 而在動力電池供應鏈上,特斯拉有意無意地將中國的寧德時代、韓國的LG化學和日本的松下三大巨頭齊聚一處,給全球動力電池爭霸戰添加了催化劑。

中日韓是全球動力電池市場的主力軍,其中,中國發展最為迅猛,在2015 年趕超日本成為全球最大的動力電池生產國。 行業馬太效應也日漸顯現,根據日前韓國SNE Research的數據,2019年動力電池出貨量前十的企業中,中國5家,日本2家,韓國3家。寧德時代連續第三年拿下全球動力電池出貨量冠軍。

未來,哪家企業會成長為龍頭,在動力電池供應鏈爭奪中掌握話語權,將成為大國制造業競爭的重要一環,甚至會影響未來新能源汽車的行業格局。

縱觀三家企業的技術路線上,寧德時代的方形、LG化學的軟包是行業主流發展方向,而松下的圓柱路線相對小眾。

一直使用圓柱電池的特斯拉,這次選擇了寧德時代的方形電池。

對比來看,圓柱電池理論能力密度比方形電池要低,同時對于一輛動輒要搭載上千節圓柱電池的電動汽車來說,對熱管理系統也有很高的要求。 所以,與其去猜測磷酸鐵鋰代替三元鋰電池,不如把方形電池代替圓柱電池這個假設提上日程表。

動力電池引發的行業劇變

對特斯拉選中的磷酸鐵鋰電池來說,目前正處于行業劇變的關鍵時刻。

變化主要來自三個方面:

一是政策開始讓位于市場。磷酸鐵鋰電池曾因補貼系數與能量密度掛鉤的政策因素,被三元鋰電池擠占市場。在補貼持續退坡的趨勢下,磷酸鐵鋰電池性價比便開始凸顯,憑借低成本優勢越來越得到市場青睞。

《新能源汽車推廣應用推薦車型目錄》中搭載磷酸鐵鋰的乘用車車型數量占比迅速由第 6 批的7%提升至第 11 批的 30%,2020 年第一批中該數據為 18%。

二是技術進步,能量密度提升。據川財數據顯示,通過技術手段的提升,磷酸鐵鋰能量密度比2016年提升了40%。其中,寧德時代CTP方案和比亞迪“刀片電池”技術成果最有代表性。

工信部第10批《新能源汽車推廣應用推薦車型目錄》顯示,這批車型配套動力電池中,磷酸鐵鋰電池系統能量密度最高達到 161.29Wh/kg,與同一批的三元電池系統最高171Wh/kg能量密度差距在縮小了。

三是電池成本進一步下降。電池包精簡結構,還能給鐵鋰電池的成本上再砍一刀,光大證券預測,磷酸鐵鋰電池包的成本有望率先達到0.5元/Wh的水平。

這三點變化會國內新能源汽車領域產生幾個重要影響:低端車是補貼退坡重災區,尋求鐵鋰替代的需求更強烈;更換低成本的鐵鋰電池也不會犧牲掉太多的續航里程;新技術讓鐵鋰電池有機會出現在高端乘用車上。

新能源汽車市場或許會出現這樣分化: 一是電動汽車走出一條經濟型路線。 二是中高端電動汽車的定價將更加細分。

理解這兩點并不困難。

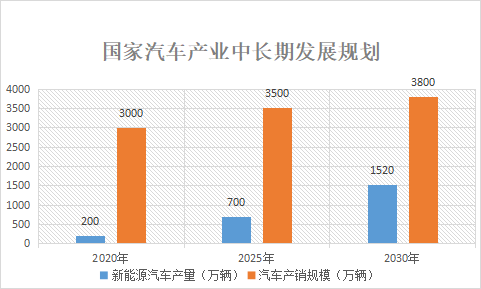

首先,國內的新能源市場近12年來首次出現下滑。

根據中汽協數據,2019年新能源汽車銷量120.6萬輛,同比下降4.0%。這其中,補貼退坡帶來了銷售成本和購車成本上漲是主要原因。短期內,受疫情影響今年開年1月份新能源乘用車銷量繼續下滑。

長遠來看,降成本是新能源汽車必然的選擇。

其次,降本的重頭在動力電池,尤其在十萬級以下的車型中,動力電池的成本占比甚至超過50%,降低動力電池成本提升市場競爭力很有現實意義。

因此,磷酸鐵鋰電池優勢凸顯,比亞迪、上汽集團、奇瑞等車企已經開始在部分車型上配套鐵鋰電池。長城證券預測,未來在續航350km 以下車型中,磷酸鐵鋰電池有望成為主流技術路線。

最后,同樣的車型,由于采用不同動力電池,對應不同的續航里程,因而導致終端定價進一步細分。 這或許是所有新能源汽車競爭者需要面對的問題,把最終售價降到與燃油車同等水平,才是未來生命力所在。

電子發燒友App

電子發燒友App

評論