8月4日,央行的一份文件,給“非銀行支付機構”的“網絡支付業務”帶來一場天翻地覆的巨震。

巨變來襲!移動支付市場大洗牌

8月6日消息,據南方都市報報道,日前,央行下發文件,明確要求非銀支付機構網絡支付業務由直連模式遷移至網聯平臺處理,并規定2018年6月30日,所有網絡支付業務全部通過網聯平臺處理。

“央行對網聯已經下了死命令,必須完成接入,技術達到要求。幾個巨頭實際上表態也都比較支持,不過這個時間點也比預期要早”,一位不愿具名的支付業人士向南都記者透露。

對于這樣一個結果,一位接近央行人士向經濟觀察報評價稱“意料之中”。央行的終極目的是將整個支付體系納入監管下。某種程度而言,央行的目的已經達到,至于落實的進程,一切只是時間問題。

這也意味著,清算市場終將由銀聯一家獨大轉變為多頭競爭的局面。

“財經韜略”分析,央行這政策,有四個意思:

第一,“央媽”給銀聯生了個小弟弟,名叫“網聯清算有限公司”。銀聯吃獨食的時代終結了。

也就是說,一直覬覦第三方支付的銀聯,徹底歇菜。以后第三方支付的事情,由網聯來負責(銀聯只占網聯1.55%的股權)。而銀聯在其核心業務——銀行卡清算業務上,正面臨著“國門全面打開”,Visa、萬事達、美國運通的全面殺入。

所以,銀聯有理由痛哭一場:昔日獨享蛋糕的時代終結了,洋鬼子來了,第三方支付也“侯門一入深似海”了。

第二,從業務管理的角度,央行把第三方支付“收編了”,支付寶和財付通的超級金融夢想,遭遇到了天花板。

下圖是即將成立的網聯公司的股東名單:

注:網聯的注冊資金是20億元,上述金額為首次出資金額,股權比例是最終股權比例。

可以看出,第一大股東就是央行;第二大股東(梧桐樹)是外管局的投資平臺,常常在股市里翻雨覆雨的國家隊成員,可以理解為央行的“孫公司”;第六、第七、第八、第九、第十大股東,也都是“央行的人”。

對于第三方支付機構來說,在“收編”的同時苦樂不均。財付通獲得了跟支付寶平起平坐的地位,而且友軍京東也躋身第五大股東。相比之下,馬云會不會感到不爽?

第三,央行通過組建網聯,把對第三方支付的控制權牢牢抓在手中。

以前,由于第三方支付機構直接跟各銀行對接,就出現了客戶交易央行無法監管的情況。

這很好理解:比如你使用支付寶,從自己的建行賬戶向朋友的農行賬戶轉賬。如果是傳統的銀行卡匯款,這筆錢從建行出來,進入銀聯的清算系統,然后到達農行。

但在第三方支付出現之后,不是這樣完成的。你通過支付寶從建行轉出的錢,進入了支付寶建行賬戶;然后,支付寶從自己的農行賬戶,給你的朋友打了一筆相同金額的錢。這樣,除了支付寶,沒有一個中介機構、監管機構可以看到這筆交易。這是最令央行不安的,因為央行無法監管。

所以,網聯平臺是央行強加給第三方支付的一個中介機構。有人說,網絡時代是“去中介化”的,但由于“去中介”的同時完成了“去監管”,所以政府不會答應。網聯就是這樣誕生的。

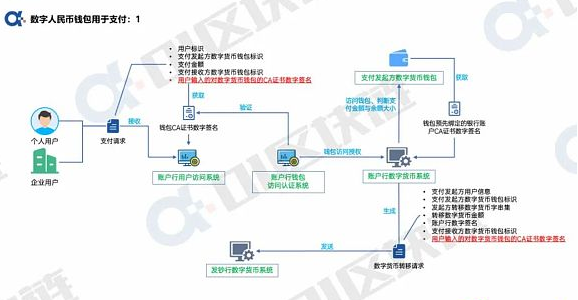

下圖就是網絡、銀行、央行、第三方支付的關系圖:

第四,央行通過網聯,獲得了更多的金融大數據,這是結束“數據寡頭”壟斷的重要一步。

今年7月14日到15日召開了全國金融工作會議,提出了對互聯網金融“加強監管”。會議閉幕當天,銀行金融研究所所長孫***在一個公開論壇上出語驚人——要警惕數據寡頭!他說:

可以看到金融巨頭產品線的匯集,也有大量的數據,客觀上可能會產生數據寡頭的現象,可能會帶來數據壟斷。

數據壟斷比技術壟斷更難突破,容易產生所謂的數字鴻溝問題,形成信息孤島。金融數據依賴于大數據,信息孤島的形成不利于行業良好的發展行業、生態。

由此可見,央行對于金融、消費大數據的重視。從目前支付發展趨勢看,銀聯代表的銀行卡支付日漸衰微,第三方移動支付才代表著未來。如果沒有網聯,未來的金融、消費大數據必將被支付寶、財付通等機構壟斷,形成數據寡頭。

所以,爭奪這些數據的控制權,也是央行推出網聯的重要原因。

影響:

據“財經韜略”分析,網聯的推出——

對銀聯是利空,對傳統銀行是利好。這意味著,銀行未來被“第三方支付寡頭”奴役的命運可以避免了。

對于支付寶和財付通們來說,當然是利空。雖然這兩大巨頭各占了接近10%的網聯股權,但失去了很多想象空間。不過,由于這些“想象空間”事關國家安全,屬于國之重器,私人企業不碰也罷。畢竟,這些網絡巨頭們可以干的事情還有很多。

對于普通消費者來說,這件事幾乎沒有任何影響。只是某些人洗錢不太方便了。

【延伸】北京傳來大消息,銀行業或有大變局!

關于銀聯的壞消息,還不止上面一個。一只來自美國的蝴蝶,已經悄悄振動了它的翅膀,將大概率將引起一場中國銀行業巨變的龍卷風。

國際卡組織Visa(維薩),要殺進中國了!另外兩家行業巨頭——萬事達和美國運通,也在摩拳擦掌,躍躍欲試!

中國銀行業或面臨巨變!

一、銀聯一家獨大要被終結?

8月4日下午,據中國證券網消息披露:

國際卡組織Visa(維薩)相關人士4日確認,已向中國人民銀行遞交了在國內建立銀行卡清算機構的申請材料,并期待人民銀行會根據已頒布的相關規定和指南考慮其申請。

另外,萬事達相關人士僅確認了7月底萬事達投資者說明會所說“在擬定申請書方面進入了最終階段”消息,尚不能確認是否提交。

美國運通方面則表示,會適時遞交申請。如此來看,目前Visa申請資質進展最快。

Visa(維薩)的入局,預示著銀聯在中國的壟斷地位走到了盡頭。

中國目前銀行卡清算機構僅只有中國銀聯一家,國內所有的刷卡系統走的都是銀聯。它是一個將所有銀行的銀行卡業務進行清算的機構,方便了你我跨行、跨地、跨境業務,使得我們一張銀行卡就可以在國內任何一個地方使用,在國外部分地區也同樣可以使用。

隨著Visa等國際巨頭的入局,銀聯等傳統銀行的壟斷地位將受到挑戰。

二、Visa、萬事達等,都是狠角色!

以VISA為例。VISA卡于1976年開始發行,它的前身是由美洲銀行所發行的Bank Americard。2017年6月,《2017年BrandZ全球最具價值品牌百強榜》公布,Visa以1109.99億美元的品牌價值排第7名。

這么說吧,銀聯是中國的卡組織,VISA和萬事達都是美國的卡組織。如果你想拿Visa(維薩)、萬事達在中國POS機上刷卡消費,對不起,刷不出來,一分也搞不到!

三、銀行業或有大變局!

然而,現在不一樣了。

為了加快推進對外開放,2017年1月17日,中國公布了《國務院關于擴大對外開放積極利用外資若干措施的通知》,其中一條,就是要重點放寬銀行類金融機構的有序開放。周小川在2017陸家嘴論壇的演講中也指出:中國金融業要進一步對外開放。

據業內預計,中國將在2020年成為全球最大的銀行卡市場,屆時流通中的銀行卡數量預計將從2016年的60億張增長到90億張。

對中國銀行卡清算垂涎已久的美國三個巨頭終于迎來了機會,開始摩拳擦掌,躍躍欲試。因為中國這個市場太大了,只要能分到一杯羹,就是巨大的利潤。

不過,審核速度可能沒有他們預想得那么快。據了解,這些企業可能需要兩年或更久的時間完成全部官方審查。

在中國銀聯壟斷地位顛覆的同時,一個全新的中國金融業時代已經到來。

這一次,狼是真的來了!不過,即使狼來了,也未必就那么可怕!因為我們國內的銀行業,也不再是吃素的了!

隨著互聯網、物聯網、人工智能的快速興起,中國銀行業的大變革,早已開始了。互聯網的出現、BAT的崛起、第三方支付的復興,給了傳統銀行以顛覆性的一擊,也賦予了傳統銀行以改革的動力。

在科技改革和開放競爭面前,沒有一切行業能夠永垂不朽,沒有一種商業模式能夠一勞永逸,曾經躺著賺錢的日子一去不復返了!

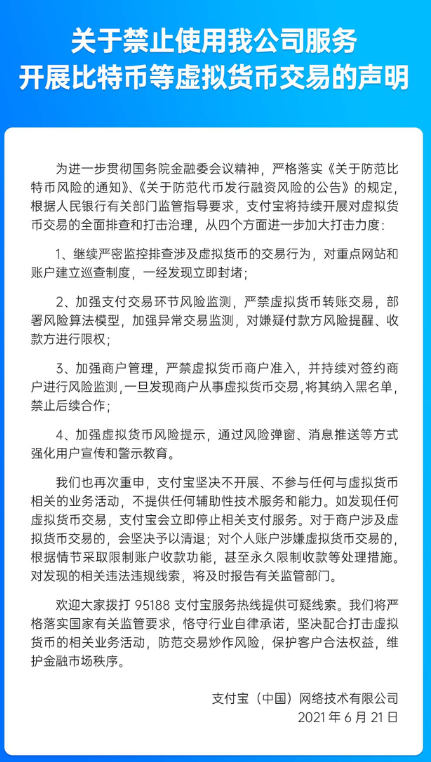

震驚鳥!!支付寶們被央行下死命令強制“收編”!這套路太熟悉,瓜一熟就能摘了,延續了幾千年

震驚鳥!!支付寶們被央行下死命令強制“收編”!這套路太熟悉,瓜一熟就能摘了,延續了幾千年

評論