互聯網手機大潮已經漸漸步入冰封期,市場大盤進入相對穩定期,等待下一個疊加紅利驅動來臨 ,市場格局將進一步不均衡,TOP廠商、優秀機型的虹吸效應加劇,進入大象起舞階段。生物識別和人工智能或將成為破冰之利器。

一、那些興起與消逝的紅利驅動的手機市場激情燃燒歲月

盤點那些年刺激手機市場繁榮的一個又一個紅利興起與消失,手機市場激情燃燒的歲月是如此誘人。

國內手機市場1996年出現GSM手機;2001年模擬機退市;2003 -04年,國產力量進入第一個巔峰期-功能機;2006年,GSM手機低端普及化;2008-09年山寨機步入巔峰。2009-10年是3G元年也是智能機啟動期,2011年智能機銷量快速攀升,2012-13年則是運營商投資拉動的激情歲月。這個時期,在功能機智能化的大主題下,有運營商網絡2G升3G與運營商定制模式的投資拉動兩大助推,催生了手機市場的黃金歲月,可謂遍地黃金只要你來。

2014年開始已經有廠商開始喊出運營商定制化,積極擁抱互聯網紅利,運營商定制真是某些廠商下滑的原罪嗎,其實不完全是,頂多算是外因,不要奢望每一次都踏準節奏,后來的線上/線下紅利的節奏之爭更是印證了這一點。

手機圈的互聯網紅利從2010年萌芽到2015年進入巔峰時刻,催生了互聯網手機大潮,互聯網手機伴隨小米的火箭躥升的神化到快速隕落的鞭撻,可謂大戲迭出,但是互聯網模式對于手機行業思維、體驗等改變是不應被磨滅的。2015-17年的低線升級紅利時代,誕生了OPPO、vivo圣經,伴隨的是業內對互聯網模式負面效應的討伐與是否追逐風口的大討論。大潮退去后,榮耀青出于藍走出了自己,而小米補課后進化到泛生態新零售階段。需要特別注意的是2014-2017年疊加的是運營商3升4的網絡升級驅動紅利、安卓陣營硬件配置的極速升級競賽。

回首歷史,我們看到每一次紅利的興起與消失都推動了手機行業的螺旋上升,大江東去,不斷有新人進入帶來新鮮血液,也不斷有舊品牌難以適應新形勢而黯然離場,但他們都是推動手機行業前進的驅動力。

二、疊加型紅利驅動逝去,手機市場正在進入一個并不美好的冰封期

逝去的總是令人想念,特別是面對困境時,現在無論業界還是媒體應該是達成共識了,那就是手機市場激情燃燒的黃金歲月已經過去,各個環節都已感受到市場的寒意,無論是從資本市場、上游供應鏈還是已經對新機審美麻木。問題在于我們即將進入的并不美好的手機市場新階段到底會有多長?

1、市場大盤進入相對穩定期,等待下一個疊加紅利驅動來臨

回首過去,是為了更好的預見未來。過去十多年手機市場的高速增長的每個時期,都有多個疊加紅利因素驅動,而現在我們正處于這個轉折期,多輪驅動結束,或許我們正在進入一個長期的平臺期,等待下一個疊加紅利期的到來。從手機市場增量而言,一直都是新用戶購機與存量老用戶換機,貫穿其中的是消費支出能力。前者更多取決于人口紅利,存量換機主要取決于看換機驅動因素,包括手機硬件技術驅動、渠道模式推動、運營商網絡換代升級等。

人口方面,截止2017年10月底全國移動用戶已達14.03億,超過13.8億人口數量,移動用戶滲透率100%+(工信部數據),中國市場手機普及率接近100%,如果未來蘋果推出了雙卡手機,那么一人雙機率仍將走低。

對于存量換機的疊加驅動因素,前述所言基本已經或者正在消褪。2017年國內市場不景氣的背后的原因之一就是2升3驅動力的減弱,國內4G滲透率將接近80%。普遍寄予厚望的全面屏、AI并未達預期,2018年驅動用戶換機的技術因素真正臨界點并未來臨,或許需要等待5G、柔性屏、電池技術的突破紅利疊加,這個時間點或許在2020年前后。在此之前或可稱之為5G前的市場靜默期,大盤相對穩定,不會大跌或者大漲。

好消息在于上一波換機高潮是2015年H2到2016年的低線升級,如果重度游戲應用進一步普及,疊加22個月的換機周期、Almost全面屏的進一步進化,那么2018年下半年或許有新的小機遇期。

2、主動性升級將減速,市場結構調整正在觸及天花板,不宜再抱有慣性升級預期

伴隨消費升級進程,市場均價從2015年的千元+快速攀升到2017年下半年的2000+,市場重心從千元上下來到2000+,2000以上市場份額40%左右。與此對應的是,千元以下市場從2009-11年的近70%下滑到2017年30%以下, 600元以下更是從40%持續下滑到10%。

從需求端,智能手機從通信工具到生活助手轉變、消費者的高品質要求持續提升,消費者支出預算攀升;在供給側,上游屏幕、存儲等關鍵器件的結構性缺貨帶來成本壓力加大,廠商主動提價。兩相比較,2000元檔產品成為市場新寵中需求端主動性升級因素略大。

但,需要特別引起重視的是,過去兩年的消費升級已經透支了消費能力(包括分期付等信用透支消費的助力),在市場均價來到消費者可接受價格上限時(國民收入增長水平決定消費支出),主動性升級趨勢將減弱,過快的價格攀升如持續不能與體驗/價值提升匹配,新的市場風險加劇。在未來相當長一段時間內,整體價位區間不宜再抱有大的慣性升級預期。

3、市場格局將進一步不均衡,TOP廠商、優秀機型的虹吸效應加劇,進入大象起舞階段

TOP5品牌、機型的集中度日益集中,馬太效應趨勢加劇,2017年TOP5品牌市場份額超過70%,700以上市場TOP10品牌市場份額均超過90%。這是最好的階段,對于主導品牌而言(只要時刻保持敬畏之心,少鬧XX門);這是最壞的階段,對于逆襲者而言夾縫中生存空間被持續擠壓。未來的手機市場格局將呈現更多的是不均衡性。2018年處于空窗期,更是給廠商留下了一個適應窗口期,是走是留,其實是到了抉擇的時候了,畢竟關鍵是要留得青山在。

手機產業鏈發展至今,早已經成為技術與資本雙輪驅動的產業,升級換代的技術門檻與資金門檻導致上游逐步進入寡頭競爭。而,手機廠商這個環節正在進入寡頭競爭階段,創新更多由大企業驅動,在寡頭時代夾縫中的小而美的大創新日益難駕馭,比如人工智能;再比如更多依靠供應鏈的硬件創新,小廠商不敢奢望,畢竟量大于天。

4、5G是之一但不是救命稻草,大周期上5G必須疊加重度應用才能形成疊加紅利效應;歷史經驗看,廠商不能指望5G技術引領期去逆襲、去彌補短板坑

按照業界進度,5G會在2020年進入規模部署期,但不要過于樂觀看待5G對手機市場的影響。對于消費者的網絡需求而言4G+已然過剩,對于5G更多的期待在于智能汽車、物聯網等領域。網絡升級換代必然會加速用戶換機,特別是在運營商KPI驅動下(運營商會一直這樣嗎?),終端一貫先行并且過剩,但如果在5G手機上不能有令人amazing的應用,依然難形成疊加型紅利效應。幸好,我們還有2-3年的探索時間。

在5G準備期,致力于領先一步的手機廠商,必須滿足:1、研發投入;2、運營商緊密合作,否則有些坑是躲不過去的。不想吃頭啖湯也不要緊,歷史經驗表明,網絡技術升級換代的技術引領期大約6個月,但是如果一個廠商有明顯短板,5G技術領先也拉不起來填不了坑,因此也不宜過于樂觀看待5G機會窗口。

三、在手機市場冰封期里,我們應該做些什么?

手機市場告別高速發展期后,處于不同市場位置的廠商需要找到適合生存的發展模式,共同的一點是從粗放式向精細化、從增量擴張到重存量求生存,只有在寒冬里生存下來才能等到下一個爆發周期。

在寒冬里,光鮮的年終總結背后,自己棉襖厚不厚,永遠是冷暖自知。

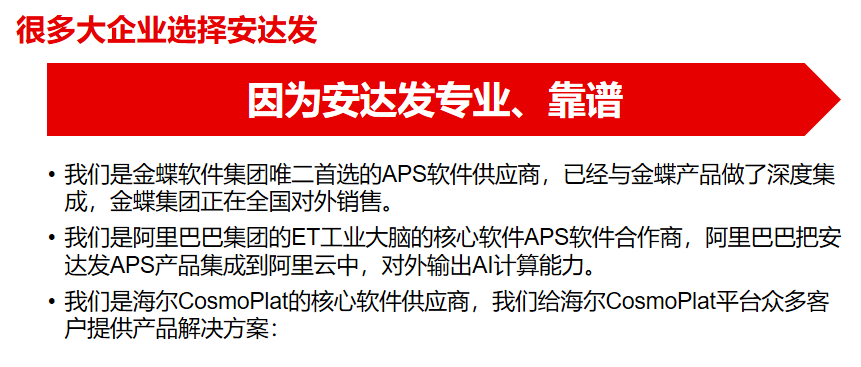

1、角逐中高端市場樹立引領之道,自研芯片創新成為共同選擇;做強低端規模筑堤壩,大勢不好時用戶更需要高質量低價產品

高端市場是TOP廠商引領力之爭,是品牌、創新、供應鏈、生態的綜合比拼,品牌大勢、產品創新是直面客戶,渠道、供應鏈兩翼支撐,生態驅動多方共贏可持續發展。(注:市場重心上移后,這條價格線相應可以劃到4000元。)

高端市場玩家競爭,自研芯片成為引領力的最大特征,蘋果、華為、三星無不如此,蘋果、華為引領AI芯之爭,三星則終于補上了全網通短板,小米芯仍需繼續澎湃(尚不能產生品牌拉力)。悄然間,高通8系列芯片已成失意人,基帶有被蘋果舍棄的風險(江湖傳言并非全是空穴來風),與三星之間競合博弈不斷,新貴OPPO、vivo更多采用6系列次旗艦芯片,而小米尚不足以撼動高端市場,高端市場的小米與高通在2018年有更多的理由相互支持前行。同時,高通失意旗艦芯片市場、MTK始終難得其門,在高通強化6系列次旗艦競爭力加大OPPO、vivo合作力度將直接擠壓MTK中檔芯片生存空間,其中的傳導競爭對于芯片市場格局的影響值得觀察。在everything都同質化的手機市場,自研芯的競爭力很可能成為高端市場玩家的敲門磚與成敗關鍵。

在向上走突破追求利潤調結構的同時,不能忘了固本,規模永遠是手機廠商的生存之本,不重視低價市場的玩家將會受到市場的懲罰。低端的根本在于規模壁壘,在于滿足發展不平衡的不同區域不同層級用戶對美好生活需求的向往,他們也需要高品質體驗的產品,目前700元以下市場TOP10品牌集中度不足50%,主導品牌大有可為。所以,需要為華為加大榮耀資源守北坡點贊,千金一擲求份額上規模,大勢戰略上把握清晰。

越過國內紅海,放眼全球,從發展階段上看,很多亞非拉兄弟仍處于幾年前的國內手機市場階段,榮耀、OPPO、vivo、小米等主導品牌掀起的新一輪進軍海外潮,通過復制國內成熟的打法,有效了實現國內低端產品產能的海外轉移,這一進程將繼續在未來2-3年大干快上,即便是蘋果推出廉價版依然難以阻擋(畢竟價格依然高高在上)。

2、從賣手機看銷量向客戶經營轉變,而客戶經營的核心在于存量經營與泛智能拓展

客戶經營這個詞相信會越來越多的頻次出現在手機廠商的口中,之前更多是關心新增,畢竟主業是賣手機,手機賣出去了就是王道,賣出后管他流失不流失的。相信廠商也會越來越關心凈增,都在說粉絲經營,但實際上大多都空有虛名。當一個市場進入存量時代后,最大的主題就是存量維系,目標當然就是自己的不流失,別人都跑到我碗里。關注自己的用戶從哪里來,為什么會選擇自己,流向哪里去,為什么會流失,用戶是有惰性的,如果不是被傷的太深,誰又愿意折騰呢?這些流向的背后會給經營帶來最直接的情報輸入,當然還有被談爛、詬病但又都想做的精準營銷。

如果說要以客戶經營為核心,用戶的需求就是號角的話,那么泛智能終端就繞不開了。小米在前,榮耀在后,看上去魅族、錘子都在蠢蠢欲動,這些本質上已經不能稱為手機廠商的本質工作,為什么要做呢?我個人理解,廠商進軍泛智能構筑生態的直接驅動力之一是客戶經營,是互聯網用戶經營思維或者平臺化思維的體現,光鮮的講是為了滿足用戶日益增長的多品類美好生活需求,用戶需求在哪里,產品就拓展到哪里,潛在的大白話還有手機已經無利可圖了,用戶在這里,手機這一關鍵觸點在手,怎能拱手把泛智能的蛋糕拱手送于他人,何況是做過手機后再做泛智能是降維的曾經滄海。

3、找外援,山不轉水轉,也許又到了一個與運營商共舞的時刻

在寒冬里,誰是廠商的好外援呢?也許運營商這個舊情人很好。當年某些廠商曾經有一個去運營商化的階段,那么對于終端廠商而言,首先需要思考的是最應該去的到底是什么?運營商的變化是什么?與運營商合作什么,堅持什么?首先,是要不違大勢,滿足人民群眾對美好生活的向往的需求:一部手機、2個卡槽、三網通用、不限量隨意用(這個夠666)。

其實,運營商一直在那里,在每個時期一直有廠商受益頗豐,在血雨腥風的存量市場時代,你會發現與你若即若離的她仍然是你的最佳選擇之一。

運營商的渠道一直在那里,并且在不斷進級中,作為擁有上萬家線下門店,不管你是新零售還是舊零售,都顯然不可小覷。

運營商的網絡一直都在那里,致力于提供優秀通信體驗的廠商,不和運營商(及其評測機構)研發合作,不去做端到端的體驗優化提升,何談通信性能體驗提升,作為specail One的那個蘋果一直在靜悄悄的干著。

運營商的政策、資金,都是增量,管你理不理,它都在哪里,你不去合作,自然有別的廠商去合作,拿了挖走你的目標客戶。

運營商的數據一直都在那里,你的用戶就在那個網里,你不存量經營,那別人就會去拿走。

4、產品創新規劃方面,微利時代,激勵因素與保健因素之間的平衡很重要

前述,在沒有新的疊加型紅利產生前,市場將維持平臺期,在沒有大的趨勢來臨時,意味著引領者無法進一步拉大差距,這是追趕者蓄力與補短的絕佳階段。

在成本居高不下、產品日趨微利的大勢下,廠商必須對新技術應用規劃做好有效區隔,哪些是激勵因素,哪些是保健因素?激勵因素產生炫耀性體驗(增加成本、溢價),保健因素保證用戶滿意度(缺失則購買欲、美譽度急降)。

那些在2018年不要奢望大規模商用(強調規模化)的炫酷/實驗性技術就不要去YY了,比如柔性屏、石墨烯電池,真心期待,但在2018年大規模應用的概率不大。材質上,玻璃設計創新依然將是主流;快充、雙攝早已是千元+標配;相比無線充電在效率上已經ok但仍可能處于不溫不火,無線藍牙耳機對用戶的體驗提升更顯性更值得重點關注。

l全面屏

2017年18:9成為全面屏的關鍵衡量指標,雖有爭議但不否認其對視感、體驗的提升,正快速普及變成消費者購機的保健因素。雖然蘋果的流海設計(U形切割)頗多爭議,但2018年的安卓旗艦產品貌似也沒有太多別的選擇(三星除外),并且依然受限于激光切割設備供給能力。

預估廠商的全面屏方案選擇上,旗艦機采用AMOLED屏、In-cell+TDDI、異型切割方案;中檔機采用AMOLED/LTPS屏、In-cell+TDDI方案;低端則可能更多選擇a-Si屏+雙芯片方案。

l生物識別

屏下指紋已經預熱太久,光學方案與超聲波方案之間難言哪家更快,2018年有望真正商用,規模方面難言樂觀,全面屏+屏下指紋可以在市場飛一會兒。人臉識別解鎖已經成熟,但是支付尚存難點。考慮到成本與體驗進展,所謂去指紋化目前看至少在未來2年尚難以實現,兩者將持續并存。

l攝像頭

雖然一直有爭議,但雙攝已經是千元+市場的標配。AI+對拍照體驗的提升有望向中檔機滲透,在雙攝、色彩、暗光、自拍等領域相繼被挖掘成主打賣點外,除了品牌識別度外拍照領域的競爭面臨賣點真空。

跟隨蘋果腳步,3D感測將是安卓陣營追趕的熱點,高通、舜禹、歐菲光等方案的成熟有望縮短與蘋果的差距。

l存儲

總體而言,這一波從2015年開始的行業景氣周期即將到達拐點。3D NAND良率提升,國產NAND(長江存儲)有望破冰入市將加速低端產品降價,NAND行業將率先到達拐點。DRAM產業由于三星、海力士、美光三強壟斷,2018年仍處于景氣高峰。雖然智能手機需求減緩、容量升級減慢,但得益于數據中心、物聯網等需求,DRAM行業整體維持高景氣,進入平穩期。

配置上,千元3GB+64GB起步、高端6GB+256GB的搭配將會持續,難以繼續大幅增配,LPDDR4(x)、Emmc5.x向中檔滲透,UFS2.1在高端普及。

l人工智能

高通AI路線與華為、蘋果NPU路線的差異之爭,背景之一也是因為當前端側AI場景需求并不豐富,體驗提升并不顯性。人工智能仍將是2018年的熱點,但其實真正能將人工智能做成競爭力賣點的廠商并不多,這是技術引領者拉開差距的窗口期。

AI作為使能環節,對用戶是隱形的,用戶是通過場景/應用去體驗AI,未來是AI in ALL走向ALL in AI。 對于引領者而言,AI環節的競爭正快速從“0到1”有沒有的顯性差異競爭力到“1到多”是否豐富提升體驗的軌道上,依附于生態更是生態競爭的助推器。

手機市場踏入冰封期 生物識別和AI或將成2018破冰利器

手機市場踏入冰封期 生物識別和AI或將成2018破冰利器

評論